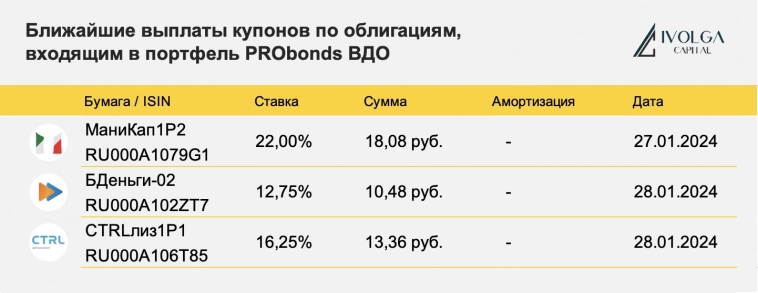

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфель PRObonds ВДО

- 29 января 2024, 09:10

- |

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Динамика доходностей ВДО (по рейтингам). И насколько они сейчас покрывают дефолтный риск

- 29 января 2024, 07:02

- |

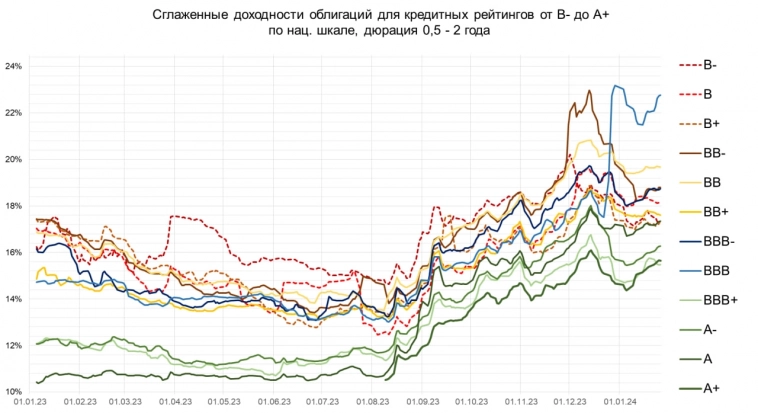

За 2 недели с момента последнего среза доходности ВДО заметно не изменились. В данном случае мы смотрим не отдельные бумаги, а динамику средней доходности для облигаций отдельных кредитных рейтингов. В выборке участвуют рейтинги от В- до А+. Средняя доходность для именно ВДО (кредитный рейтинг не выше ВВВ) – на данный момент 18,8%. И это, как увидим, немного.

Рынок застыл в равновесии: стоимость денег не дает доходностям снижаться, надежда на понижение ключевой ставки – расти.

Что может изменить статус-кво? Понижение ставки? Маловероятно. Премия ВДО к ключевой ставке (она 16%) — 2,5%. При снижении последней не столько доходности ВДО должны падать, сколько премия расти.

Дефолты или преддефолтные проблемы? Скорее, да. Пример виден на выбросе вверх доходности рейтинга ВВВ. Из-за понижения до этого рейтинга бумаг Сегежи. Которые теперь имеют доходность ближе к 30%. После падение цен на 15%.

График премий и дисконтов доходностей к справедливым доходностям рейтингов повсеместно показывает дисконты. Это значит, что вложения в почти любые облигации с поправкой на дефолты, наиболее вероятно, принесут меньше, чем деньги на денежном рынке или депозите.

( Читать дальше )

Блог компании Иволга Капитал |Интервью с эмитентом МФК Быстроденьги: новый выпуск с доходностью 23,1% годовых

- 28 января 2024, 13:44

- |

МФК Быстроденьги на рынке с 2008 г., компания входит в группу Eqvanta и специализируется на предоставлении необеспеченных займов «до зарплаты», а также потребительских микрозаймов.

На сегодняшний день в обращении находится 5 выпусков облигаций в рублях и один в юанях. На следующей неделе Эмитент планирует начать размещение еще одного выпуска объемом 250-500 млн рублей.

Накануне размещения, 30 января, в 16:00 встретимся с генеральным директором группы Сергеем Весовщуком и финансовым директором Яковом Ромашкиным, чтобы понять

— зачем компании новый займ?

— как компания прошла 2023 год и какие ожидания от нового года?

— какие основные тенденции в отрасли и куда движемся дальше?

— что происходит с офлайн сегментом, какие у компании на него планы?

Ответим на вопросы инвесторов в прямом эфире, подключайтесь по ссылке

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Блог компании Иволга Капитал |Как выбрать облигации, чтобы зафиксировать высокую доходность?

- 27 января 2024, 15:15

- |

Очень часто мы публикуем информацию о динамике облигационных доходностей. Но как правило, само понятие доходности, и как ее рассчитывать для той или иной бумаги, вызывает непонимание у начинающего инвестора.

@vladlenamatveeva постаралась за 5 минут объяснить простыми словами важность этого параметра и все нюансы при его расчете:

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Блог компании Иволга Капитал |Дайджест по рейтинговым действиям в сегменте ВДО за неделю (ГУП ЖКХ РС(Я), Агрофирма «РУБЕЖ»)

- 27 января 2024, 13:28

- |

🟢 ГУП ЖКХ РС(Я)

Эксперт РА повысил кредитный рейтинг компании до уровня ruВВВ+

ГУП ЖКХ РС(Я) – российская компания, которая расположена и функционирует исключительно на территории Республики Саха (Якутия). ГУП ЖКХ РС(Я) оказывает населению и организациям коммунальные услуги. Компания является критически важной для региона, так как обеспечивает бесперебойное теплоснабжение и предоставляет жилищно-коммунальные услуги на 74% территории Якутии. Предприятие обслуживает 22% населения Республики, которое проживает в отапливаемом жилищном фонде.

Кредитный рейтинг ГУП ЖКХ РС(Я) присваивается на уровне условного рейтингового класса поддерживающей структуры – Республики Саха (Якутия) (ruАА-), уменьшенному на 4 ступени, по совокупности следующих критериев:

— в оценке возможности поддержки компании со стороны ПС Агентство принимает во внимание факт регулярного субсидирования тарифной выручки из Бюджета Республики

— в части оценки ограничений поддержки агентство отмечает отсутствие каких-либо законодательных ограничений для оказания поддержки юридического, экономического или иного характера, в случае ее необходимости

( Читать дальше )

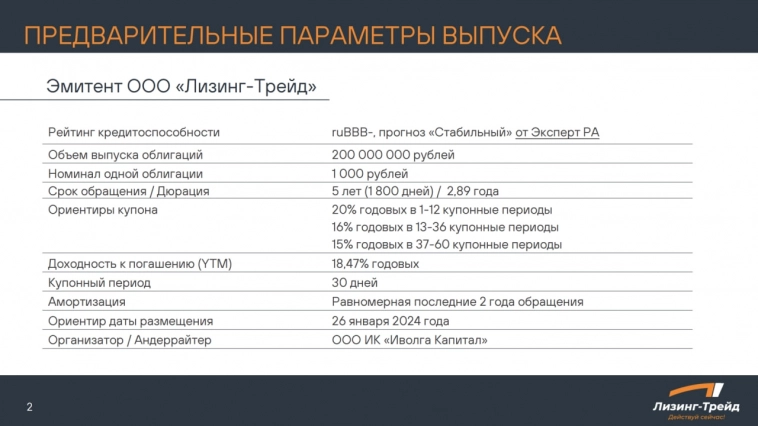

Блог компании Иволга Капитал |Облигации 11 выпуска ООО Лизинг-Трейд (ruBBB-, 200 млн р., YTM 18,5%) добавляются в портфель ВДО

- 26 января 2024, 10:55

- |

Облигации 11-го выпуска ЛК Лизинг-Трейд (ruBBB-, 200 млн р., YTM 18,5%) добавляются в портфель PRObonds ВДО на 1,5% от активов. Покупка сегодня на первичных торгах.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

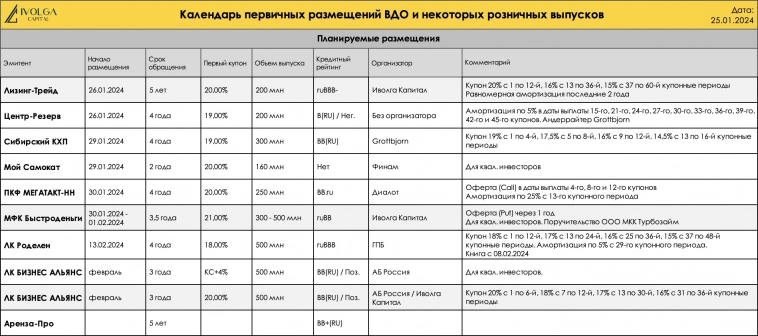

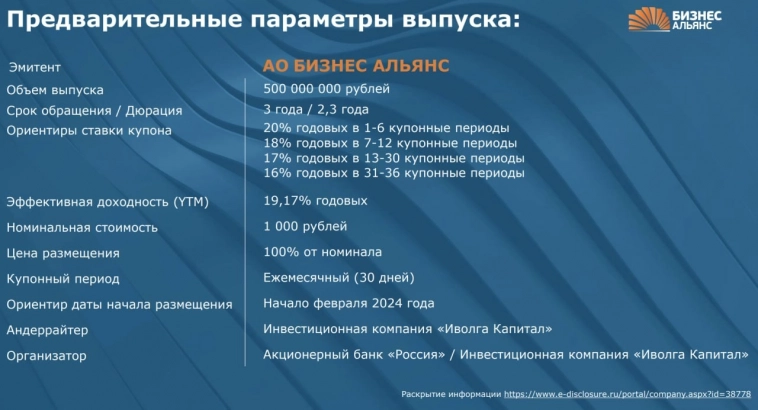

Блог компании Иволга Капитал |Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 26 января 2024, 09:51

- |

Блог компании Иволга Капитал |Как снизить налоги? Инструкция по применению

- 25 января 2024, 11:53

- |

В наш чат PRObonds|LIVE https://t.me/+UHsfqmxEquGnkhA6 приходит много вопросов по налогообложению. И пока брокеры продолжают подсчитывать налоги к удержанию с клиентов, мы решили поговорить с вами о возможностях уменьшения налоговой базы:

— важные правила сальдирования убытков: в каком случае это работает?

— как выглядит схема учета убытков?

— когда и с какими документами идти в налоговую?

— как и когда работает перенос убытка на будущие периоды?

— основные нововведения для инвесторов, торгующих облигациями.

Сегодня, 25 января, в 16:00 @elenabogdanovaa встретится в прямом эфире с генеральным директором ИК Иволга Капитал Денисом Богатыревым @Denis_Bogatyrev

Присоединяйтесь по ссылке

Блог компании Иволга Капитал |Пора ли ставить на снижение облигационных доходностей?

- 25 января 2024, 06:51

- |

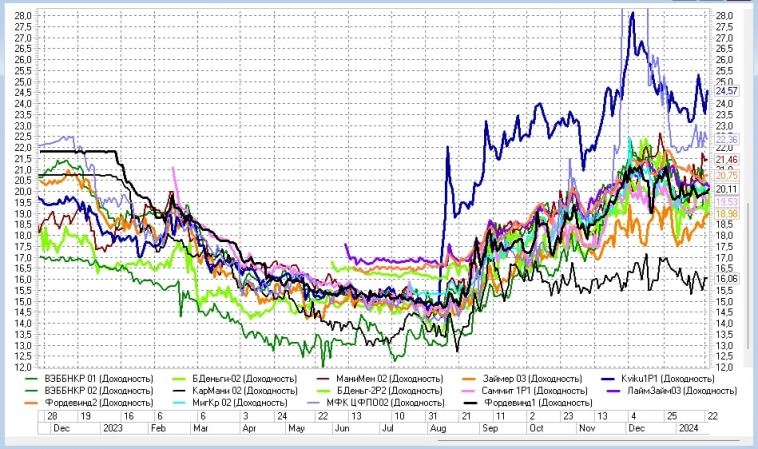

Так отскакивает рынок облигаций или нет? Даже не так. Какой-то отскок есть. Насколько он устойчивый? Пора ли переключаться на снижение ключевой ставки и покупку просевших за последние полгода бумаг?

Об устойчивости можно говорить, когда снижаются доходности не только уже торгующихся облигаций, но и новых, выходящих на первичное размещение выпусков.

И если бы таких новых выпусков было много, хороший был бы индикатор 😉

Но, закономерная реакция на КС 16%, их единицы. Однако эти единицы во многом собраны в сегменте облигаций микрофинансовых компаний. Новые размещения (купонами в 21-22% и, соответственно, доходностями в 22-24% здесь никого не удивишь) давят на котировки давно обращающихся бумаг. Не дают вторичному рынку оторваться от реальной стоимости облигационных денег.

Эту группу облигаций и подсветим. На графике динамики облигационных доходностей МФК хорошо виден рост с августа по декабрь. Но сложно разглядеть снижение после. Где-то оно есть, но не в виде тренда. На графике нет новых облигаций, выпущенных в конце прошлого и начале наступившего года. Чтобы не нарушать преемственность. Если бы были, разглядеть намек на разворот вниз было бы еще сложнее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал