Блог им. VladimirKiselev |Слайды, с которых Уоррен Баффетт начал презентацию для акционеров

- 04 мая 2021, 13:18

- |

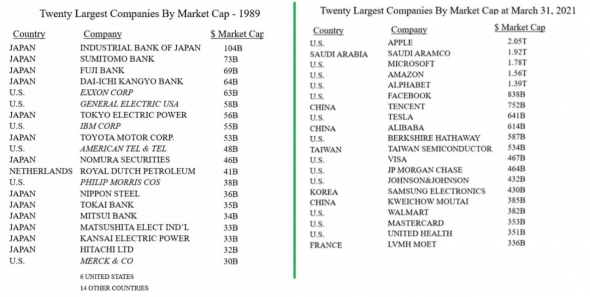

1) Мировые лидеры по капитализации в 1989 году

2) Мировые лидеры по капитализации в 2021 году

Это классический пример, когда нужно показать, насколько нестатичен мир бизнеса и финансовых рынков. Ни одного из лидеров прошлого сейчас нет в мировом топ-30 стоимости.

32 года назад 14 из 20 крупнейших мировых компаний были японскими. В США менеджмент перенимал техники управления Toyota и Sony. Считалось, что японский бизнес будет оставаться основой мирового экономического роста, что служило обоснованием рыночному мультипликатору P/E на уровне более 50.

Сейчас самая дорогая японская компания Toyota занимает 48 место в мире по капитализации.

Капитализм обычно сопровождается гибелью и упадком неповоротливых лидеров рынка и появлением новых молодых суперзвезд. Со временем сегодняшние динамично развивающиеся компании технологического сектора тоже станут «медлительными бегемотами».

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 9 )

Блог им. VladimirKiselev |Chevron - возвращение к прибыльности и рост дивидендов

- 04 мая 2021, 10:47

- |

Chevron — вторая после Exxon Mobil по капитализации нефтегазовая компания США с объемом добычи на уровне 1,08 млн барр/cутки нефтяного эквивалента.

Chevron повысила квартальный дивиденд на 4% до $1,34 на акцию. Текущая годовая дивидендная доходность составляет 5,2%, что значительно выше среднего уровня для американского рынка. Компания повышает дивиденды 34 года подряд и имеет статус дивидендного аристократа.

В I квартале 2021 года Chevron вновь стала прибыльной, заработав акционерам $1,4 млрд. До этого из-за падения цен на нефть на протяжении трех кварталов подряд компания показывала убытки.

Дивидендного инвестора в первую очередь интересует, сколько реального кэша зарабатывает компания, и хватает ли его для выплат акционерам. Ранее из-за низких цен на нефть Chevron имела отрицательный свободный денежный поток. Чтобы платить дивиденды, компании приходилось занимать. За год долг вырос почти в 1,5 раза c $32 до $45 млрд.

( Читать дальше )

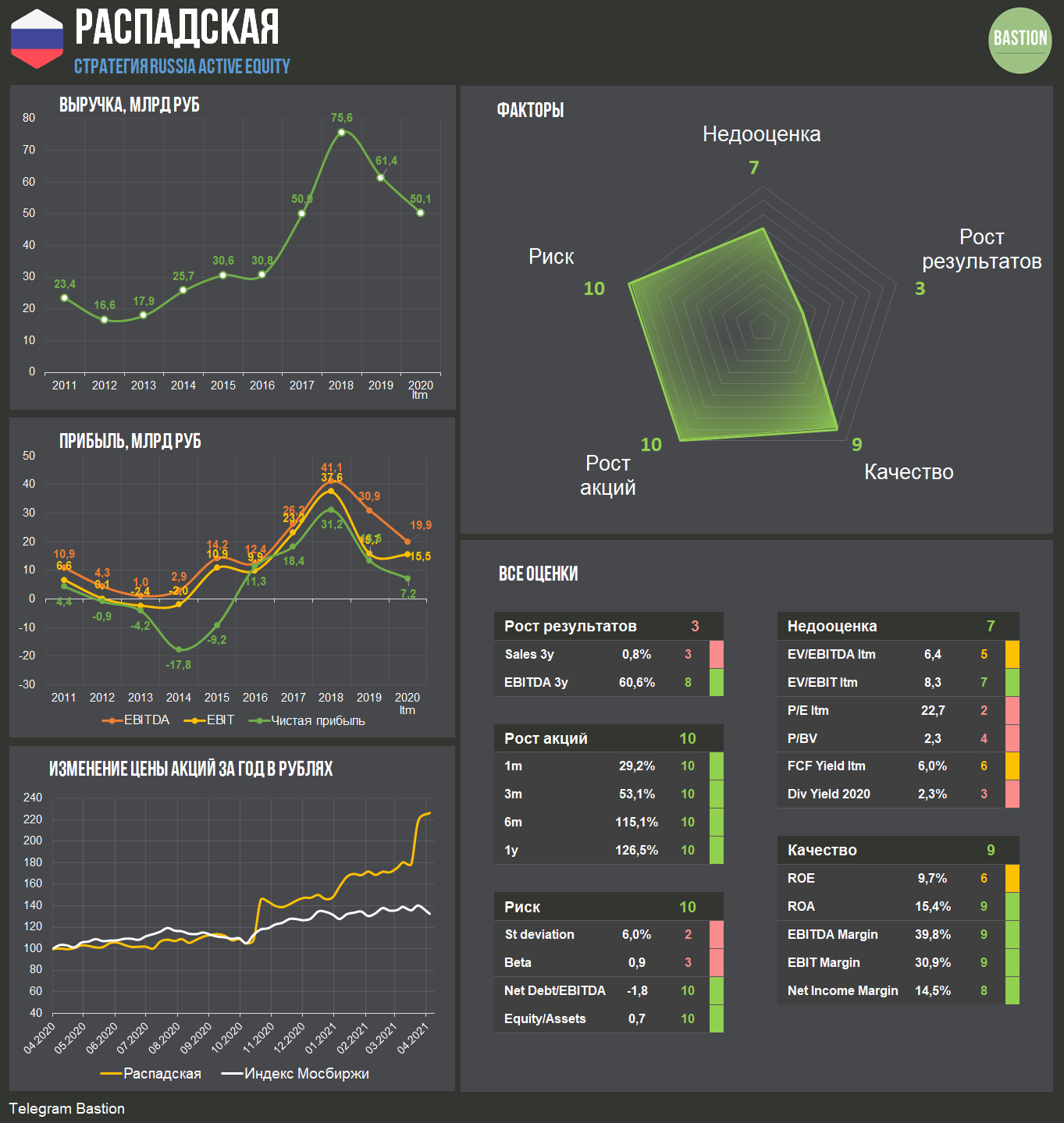

Блог им. VladimirKiselev |Распадская - куда расти дальше?

- 27 апреля 2021, 14:14

- |

Распадская — один из крупнейших производителей коксующегося угля, который является основным компонентом сталелитейного производства. Главный акционер компании с долей почти в 90% — крупнейший российский производитель стали Группа Evraz.

Бизнес-модель компании: Распадская и другие угольные активы Evraz (прежде всего, Южкузбассуголь) добывают уголь, продавая его материнской компании. Та использует его для выпуска собственной стали, а излишки экспортирует через швейцарского трейдера East Metals AG.

В такой схеме Распадская является полностью зависимой в своих решениях от акционера, что часто негативно сказывается на корпоративном управлении. Например, компания, вместо выплаты больших дивидендов, дает кредиты на сотни миллионов долларов взаимосвязанным сторонам.

В 2020 году появилась надежда, что Распадская придет к более прозрачному и понятному управлению. В конце прошлого года была объявлена большая сделка по приобретению другого угольного актива Evraz — Южкузбассуголь. Таким образом, Evraz решил сосредоточить все свои угольные активы на базе Распадской.

( Читать дальше )

Блог им. VladimirKiselev |Создание химического гиганта в РФ: объединение Сибура и ТАИФ

- 26 апреля 2021, 12:34

- |

Крупнейший в Восточной Европе нефтехимический холдинг «Сибур» и татарский ТАИФ собираются объединить свои нефтегазохимические бизнесы.

Почему это важно?

В обмен на контрольный пакет ТАИФа (51%) его крупнейшие акционеры получат 15% объединенного Сибура. Сделка создаст гиганта на химическом рынке России с примерной оценкой стоимости в $26 млрд.

Сибур — один из самых интересных частных активов в России, IPO которого ожидается уже много лет. Компания перерабатывает попутный нефтяной газ и широкую фракцию углеводородов в продукцию более высоких переделов (полиэтилен, полипропилен, пластики), являясь крупнейшим нефтехимическим бизнесом России.

Основные акционеры компании — владелец Новатэка Леонид Михельсон (36%) и Геннадий Тимчинко (17%). Для сделки компания оценена примерно в $20 млрд.

ТАИФ основан в 1995 году для консолидации активов первого президента Татарстана Минтимера Шаймиева. Название расшифровывается как «Татаро-американские инвестиции и финансы». Известно, что на 2017 год крупнейшими акционерами компании являлись сыновья Шаймиева — Радик и Айрат (по 19,5%). Для сделки компания оценена примерно в $6 млрд.

( Читать дальше )

Блог им. VladimirKiselev |Лукойл может заплатить дивиденды акциями. Зачем?

- 23 апреля 2021, 12:26

- |

Менеджмент Лукойл предложил внести в устав изменения, чтобы дивиденды можно было заплатить не только деньгами, но и ценными бумагами. Решение удивило многих инвесторов, так как на российском рынке это необычная практика.

Законодательство РФ не запрещает платить дивиденды чем-то кроме денег. Среди интересных примеров можно вспомнить краснодарский «Племзавод им. В. И. Чапаева». По итогам 2015 года завод рекомендовал 400 килограммов зерна, 10 килограммов сахара, 10 килограммов растительного масла на одну привилегированную акцию. Но для публичных крупных компаний такая практика большая редкость.

Главное опасение, которое может появиться у инвестора — у Лукойла недостаточно денег, чтобы расплатиться с акционерами. Однако большие запасы кэша и растущий свободный денежный поток это опровергают.

Важно, что Лукойл не будет платить дивиденды акциями по текущей дивполитике. 100% от скорректированного свободного денежного потока акционеры получат деньгами. Зато поправка в уставе позволяет некоторым акционерам потребовать замену денежных дивидендов на акции.

( Читать дальше )

Блог им. VladimirKiselev |Насколько устойчивы дивиденды МТС?

- 19 апреля 2021, 17:59

- |

МТС — занимает второе место в индексе Мосбиржи по ожидаемой дивидендной доходности за 2020 год после префов Сургутнефтегаза. Финальная выплата с датой закрытия реестра 8 июля составит ₽26,5 на акцию. Вместе с промежуточной выплатой суммарные дивиденды за 2020 год будут на уровне ₽35,4 на акцию. Дивидендная доходность к текущей цене составляет 11%.

Напомним, что высокая дивидендная доходность часто означает риск сокращения или низкий темпа роста дивидендов в будущем.

— В абсолютном выражении дивиденды МТС за 2020 год составят более ₽70 млрд.

— При этом свободный денежный поток, который компания заработала за год составляет ₽58 млрд. А с учетом погашения обязательств по аренде — всего ₽43 млрд.

Ресурсов, которые генерирует бизнес МТС сейчас недостаточно, чтобы платить такой уровень дивидендов. А ведь кроме этого есть еще программа выкупа акций на ₽15 млрд в год.

( Читать дальше )

Блог им. VladimirKiselev |$50 за собеседование в McDonald's

- 19 апреля 2021, 10:45

- |

Компании, которые возвращаются к нормальной работе после выхода из локдауна, сталкиваются с необычной проблемой. В условиях, когда государство раздает стимулирующие чеки и пособия, мало кто хочет выходить на трудную низкооплачиваемую работу по ставке в $12 в час

McDonald's уже предупредил, что из-за недостатка рабочей силы полное восстановление работы ресторанов в США откладывается.

Расходы на рабочую силу составляют пятую часть издержек McDonald's. Их рост не должен привести к критическому падению прибыльности. Однако, если учесть, что рост расходов также коснется сельскохозяйственной продукции и стоимости упаковки для еды, то давление на маржу чистой прибыли компании может быть серьезным.

Блог им. VladimirKiselev |Bastion Podcast #41: Как потерять $20 млрд за 2 дня. История краха Билла Хванга и его Archegos Capital

- 19 апреля 2021, 09:46

- |

Инвестор Билл Хванг потерял десятки миллиардов долларов из-за рискованных ставок на компании технологического сектора. Разбираемся как Хвангу удалось из южнокорейского эмигранта, работающего в McDonald’s, превратиться в миллиардера, а затем все упустить.

Содержание

0:00Сын пастора из Южной Кореи

5:55 Как потерпел крах хедж-фонд Tiger, когда там работал Билл Хванг

15:30 Вторая неудача в карьере — кризис 2008 года

18:48 Упасть и подняться: создание Archegos в 2013 году

23:00 Как Хванг покупал акции

38:28 Миссионер с Wall Street

44:50 Инвестиционные принципы христианского отбора акций

50:50 В чем причина неудач?

( Читать дальше )

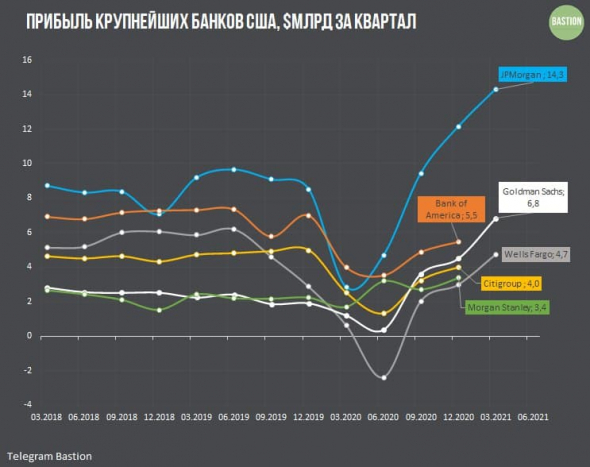

Блог им. VladimirKiselev |Goldman Sachs — о чем говорит рекордная прибыль инвестбанка

- 15 апреля 2021, 11:50

- |

Американские банки публикуют сильные отчеты по итогам первого квартала, но особенно выделяется Goldman Sachs. Инвестбанк показал рекорд по прибыли, увеличив ее за год более чем в 5 раз до $6,8 млрд.

За счет чего улучшение? Все основные сегменты бизнеса Goldman Sachs показали рост, но особенно выделились доходы от выпуска акций и облигаций. Бум IPO, популярность SPAC и рост долгов компаний и государств, все это генерирует комиссии для Goldman Sachs. Выручка от сегмента выросла за год в 2,5 раза до $2,5 млрд .

Еще одна точка роста — управление активами. Рост рынков акций до исторических максимумов позволил Goldman Sachs заработать $4,6 млрд от этого сегмента против убытка годом ранее. Сейчас портфель инвестиций инвестбанка состоит из $20 млрд вложений в акции и $31 млрд в облигации.

«Экономические условия для нас благоприятны, но они вряд ли продлятся в течение всего года» — заявил CEO компании Давид Соломон. Особенность бизнеса инвестбанков состоит в том, что они очень чувствительны к экономической конъюнктуре.

( Читать дальше )

Блог им. VladimirKiselev |Procter & Gamble выплачивает дивиденды 131 год подряд

- 14 апреля 2021, 11:49

- |

Procter & Gamble — один из крупнейших мировых производителей потребительских товаров с годовой выручкой в $74 млрд (30-е место по показателю в США). Портфель компании состоит из 65 брендов, многие из которых много лет сохраняют первое месте по доле рынка — порошки Tide, бритвы Gillette, подгузники Pampers.

Вчера компания повысила квартальный дивиденд на 10% до $0,87 на акцию. Годовая дивидендная доходность составляет 2,6%, что выше среднего для рынка акций США. Компания повышает дивиденды на протяжении 65 лет подряд. Общая дивидендная история насчитывает уже 131 год.

Прошлый год оказался очень удачным для Procter & Gamble. Из-за пандемии люди проводили больше времени дома, что увеличило спрос на хозяйственные товары. Органическая выручка компании в IV квартале 2020 увеличилась на 8% в годовом выражении, операционная прибыль прибавила 27%.

Procter & Gamble — стабильный, но медленно растущий бизнес. За последние 5 лет среднегодовой темп роста выручки составил 1%. На низкий прирост показателя повлияло решение компании сократить линейку брендов со 170 до 65, чтобы сосредоточиться на наиболее успешных и прибыльных продуктах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс