Блог им. Investovization

Интер РАО (IRAO). Отчет за 1Q 2024г. Дивиденды. Перспективы.

- 19 июня 2024, 09:38

- |

Приветствую на канале, посвященном инвестициям! 30.05.24 вышел отчёт за первый квартал 2024 г. компании Интер РАО (IRAO). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Группа «Интер РАО» – диверсифицированный энергетический холдинг, присутствующий в различных сегментах электроэнергетической отрасли. Стратегия «Интер РАО» направлена на создание глобальной энергетической компании, лидера в российской электроэнергетике.

Объекты холдинга расположены по всей стране. Также есть активы и за рубежом. Доля компании в электрогенерации России около 10,4%. Установленная мощность электростанций, входящих в состав Группы «Интер РАО» и находящихся под её управлением превышает 30 ГВт. Количество сотрудников 49 тыс человек.

Основные направления деятельности: генерация электроэнергии, тепловая генерация, сбыт, трейдинг, инжиниринг и производство оборудования. Интер РАО – единственный участник экспортно-импортных операций на внутрироссийском оптовом рынке электроэнергии и мощности.

По причине санкционных ограничений, в частности, из-за проблем с проведением расчетов, в мае 2022 года были остановлены поставки электроэнергии из России в Евросоюз. Хотя туда поставлялось 13 млрд кВт*ч. Это был очень маржинальный рынок. Потери удалось частично компенсировать, нарастив экспорт в Китай, Монголию, Казахстан и Киргизию.

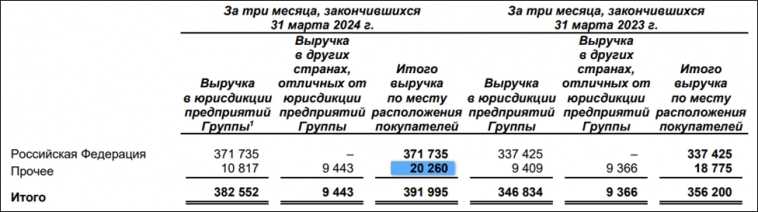

В первом квартале 2024г. на экспорт пришлось 5% выручки.

Государству принадлежит 27,6% акций через Роснефтегаз. Также есть доля через ФСК Россети. 34,2% акций в свободном обращении. Отдельно отмечу, что 29,5% — это квазиказначейские акции, т.е. находятся на балансе дочерней компании.

Текущая цена акций.

Из-за общей коррекции на рынке, а также из-за дивидендного гэпа, в начале июня 2024г. котировки акций ИнтерРАО упали ниже линии поддержки восходящего канала. Таким образом, динамика с начала года -2%, но это не считая дивидендов.

Операционные результаты.

- Выработка электроэнергии 35,99 млрд кВт*ч (+2,5% г/г);

- Отпуск тепловой энергии 16,682 млн Гкал (+8,7% г/г);

Основные факторы роста операционных результатов: ввод в эксплуатацию модернизированных энергоблоков и котельных; а также более холодная зима.

Динамика цен.

Рост энергопотребления на 5,5% г/г способствовал росту цен РСВ (цены на рынке на сутки вперёд) в первой ценовой зоне на 4,9% г/г и во второй ценовой зоне на 3% г/г.

ДПМ и КОММОД.

ДПМ — это государственная программа договоров о предоставлении мощности. В рамках этой программы новые мощности оплачиваются по повышенным тарифам в течение 10 лет. При этом тарифы по ДПМ значительно выше, разница может доходить до десяти раз. В 2023 году эта программа закончилась по ряду блоков, соответственно результаты 2024г. должны отражать выпадение этих расходов.

КОММОД (Конкурентный отбор проектов модернизации тепловой генерации) – по сути это новая программа модернизации мощностей. Главное отличие от ДПМ – это то, что она направлена на замену (модернизация) старого оборудования, а не строительство новых объектов. По КОММОД установлена нормативная доходность инвестиций на уровне 14%. Тарифы по КОММОД значительно ниже, чем по ДПМ.

Доля «Интер РАО» среди российских проектов КОММОД на 2022-2029гг: 39%. Треть проектов уже выполнена. Ежегодный план ввода новых проектов 2025-2028гг: 1-3 ГВт. Что должно увеличить EBITDA на 60 млрд к 2030г.

Финансовые результаты.

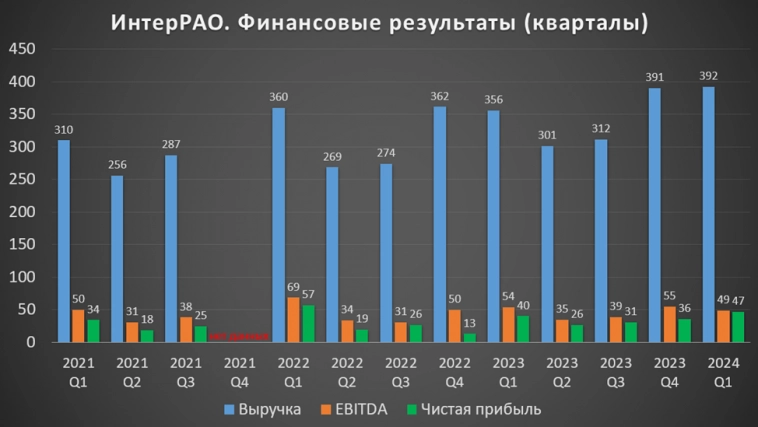

Благодаря росту операционных результатов и благоприятной ценовой конъюнктуре, выручка и ЧП показали рост как г/г, так и кв/кв. Но при этом EBITDA снизилась на 9% г/г. Ниже рассмотрим факторы, которые повлияли на изменение финансовых показателей.

Выручка выросла на 10% г/г. Основной драйвер роста – «Сбытовой сегмент». Позитивный эффект достигнут за счёт роста полезного отпуска, расширения клиентской базы и приобретения в феврале 2024 года двух компаний: АО «Екатеринбургэнергосбыт» и АО «Псковэнергосбыт».

Ещё хороший рост показали сегменты «Инжиниринга» и «Энергомашиностроение».

EBITDA снизилась из-за сегмента «Электрогенерация в РФ» в том числе из-за окончания программы ДПМ на ряде объектов. Ещё EBITDA снизилась у сегмента «Сбыт в РФ» из-за роста расходов.

Несмотря на снижение EBITDA, чистая прибыль до 47,3 млрд (+17% г/г). Ощутимый вклад 20,6 млрд за квартал внесли процентные доходы по вкладам и счетам. Расходы при этом составили только 3,4 млрд (в основном – это расходы по аренде).

Баланс.

Чистые активы 960 млрд (+5% за квартал). Т.е. на такую сумму активы превышают обязательства.

Чистый долг (разница между кредитами и депозитами) отрицательный: -508 млрд (-5% за квартал). Это большая денежная кубышка, которую компания накопила за 9 лет. И благодаря высокой ставке ЦБ, как мы видели, компания получает по ней хороший процентный доход.

Денежные потоки.

Операционный денежный поток 14,5 млрд. Именно столько денег поступило в компанию за квартал. Результат значительно лучше г/г. Капитальные затраты 19,8 млрд (+91% г/г). Плюс, у компании большая разница процентных доходов и расходов. В итоге, свободный денежный поток +10 млрд (год назад был -4млрд).

Дивиденды.

Согласно дивидендной политике, компания нацелена на выплату 25% от чистой прибыли по МСФО. Из-за этого дивиденды получаются не очень высокими.

03.06.24 была дивидендная отсечка за 2023 год. Дивиденд составил 0,326₽ на акцию. Это 8,5% доходности к текущей цене акции. Выплаты составили 25% от ЧП или 34 млрд. А если учесть квазиказначейский пакет, то выплаты составили на 10 млрд меньше.

Расчетный дивиденд Интер РАО по итогам 1кв24: 0,113 ₽ (3% доходности).

Перспективы.

Как мы видели выше, у Интер РАО ряд инвестиционных проектов со сроком реализации до 2028 года и далее. Самый крупный — Новоленская ТЭС с прогнозными инвестициями 257 млрд без НДС. Таким образом, ближайшие 4 года будут повышенные капексы. Но долгосрочно, из-за новых мощностей вырастут будущие финансовые результаты. И благодаря правительственным программам все объекты окупятся. Базовая норма доходности 14% годовых на 10-20 лет.

Также Интер РАО развивает сегменты «Инжиниринга» и «Энергомашиностроение». В рамках чего активно покупаются различные активы. Появляется синергетический эффект, частично кап затраты на новые стройки мощностей останутся в периметре Группы компаний. К слову, в июле планируется покупка за 10-13 млрд производителя электродвигателей, генераторов и трансформаторов для электроэнергетики «Элсиб».

У компании есть стратегия до 2030 года. Согласно которой EBITDA должна вырасти до 210 млрд по итогам 2025 года, т.е. примерно на треть к текущим значениям. И до 320 млрд к 2030г. Доля на внутреннем розничном рынке будет превышать 18%. А к 2030 году составит около 20%. При этом компания не ожидает роста объема внешнеторговых операций, а даже наоборот, прогнозируется сокращение.

Выплата дивидендов планируется в размере не менее 25% от ЧП. Здесь есть большой резерв. Если «Интер РАО» будет платить по 50% от ЧП, как другие гос компании, то это приведет к резкой переоценке акций.

Риски.

Как мы отмечали выше, с 2024 года заканчивается действие программы ДПМ по ряду объектов на 1,3 ГВт. Этот фактор негативно скажется на финансовых результатах. В частности, чистая прибыль из-за этого может снизиться ориентировочно на 10%.

Ещё компания выделяет несколько стратегических рисков, которые могут негативно повлиять на EBITDA и операционный денежный поток:

- зависимость от импортного оборудования и ПО.

- невозможность оперативного перевода экспортных операций с Европы в Азию.

- возможные изменения в правилах регулирования рынков.

- снижение спроса на электрическую и тепловую энергии.

- высокие темпы старения основных фондов.

- рост просроченной дебиторской задолженности, т.е. невозможность добиться полной оплаты от всех потребителей.

Также периодически появляются слухи о возможном делистинге и выкупе акций. Но сама компания сообщает, что делистинг в планы не входит и этот вопрос не обсуждается.

Мультипликаторы.

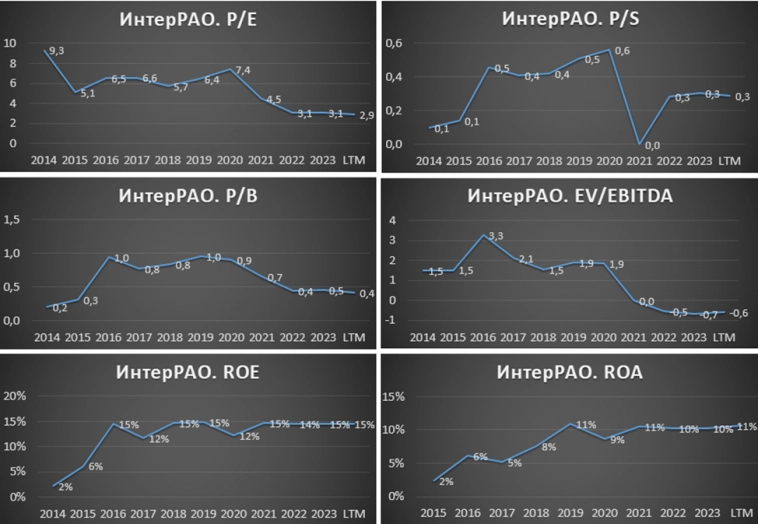

По мультипликаторам компания оценена недорого, и это ещё без вычета квазиказначейского пакета:

- Текущая цена акции = 3,88₽

- Капитализация = 405 млрд ₽

- EV/EBITDA = -; P/E = 2,9; P/S = 0,3; P/B = 0,4

- Рентаб по EBITDA = 13%; ROE = 15%; ROA = 11%

Капитализация компании меньше денежной кубышки. Вообще у «Интер РАО» низкие мультипликаторы в том числе из-за невысоких дивидендов, а также из-за того, что у инвесторов нет уверенности, что денежная кубышка будет потрачена эффективно.

Выводы.

«Интер РАО» – диверсифицированный энергетический холдинг. Фактический контроль над компанией осуществляет государство.

Операционные результаты немного подросли. Динамика цен РСВ позитивная.

В 2023 году закончилась программа ДПМ по ряду объектов, что привело к снижению EBITDA. Но выручка и ЧП выросли как г/г, так и кв/кв.

У Интер РАО большая денежная подушка, которая превышает капитализацию компании.

Интер РАО отправляет на дивиденды 25% от чистой прибыли. Дивиденд за 2023г около 8,5%.

Стратегия развития до 2030 года подразумевает рост EBITDA в два раза.

Среди рисков выделяются: зависимость от импортного оборудования, регуляторные риски, снижение спроса, старение фондов и другие.

Акции Интер РАО слабо защищают от девальвации.

По мультипликаторам (даже без вычета квазиказначейских акций) компания оценена дёшево. Долгосрочный потенциал роста более 100%. Ближайшая цель 5₽.

Мои сделки.

Ранее я уже неплохо зарабатывал на акциях «Интер РАО», плюс получал дивиденды. С конца 2023г я начал заново формировать позицию. На данный момент доля «Интер РАО» около 4,5% от портфеля акций. Если учитывать дивиденды, то позиция в плюсе где-то 5%. Акции «Интер РАО» остаются одними из самых недооцененных на нашем рынке. Поэтому, на коррекциях и дальше буду их докупать. К слову, о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

- 20 июня 2024, 13:44

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- HeadHunter

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс