Блог им. OlegDubinskiy |Эн+групп: рост 25% за неделю

- 14 апреля 2024, 10:15

- |

- комментировать

- Комментарии ( 3 )

Блог им. OlegDubinskiy |Золото Акции: какие сильные, в каких пузыри Рубль Валюты НорНикель Русал Русснефть Система Аэрофлот

- 13 апреля 2024, 20:33

- |

Друзья,

в этом видео

рассказываю своё мнение про риски коррекции в золоте, про лидеров и аутсайдеров на этой неделе.

На неделе достигли локальных максимумов акции

(которые не в скобках – держу в портфелях)

Башнефть об., пр

(Русснефть)

Лукойл

Сургут пр.

(Аэрофлот)

(Полюс)

(ЮГК)

БСП

Сбер об., пр

(HH.ru)

(Магнит)

(ЛСР)

Про риски коррекции в золоте (попытка разворота 12 июня),

Конечно, долгосрочно золото в долларах растёт.

Но вертикальный взлёт в апреле и попытка коррекции 12 апреля.

Т.е. уже появились сомнения в продолжении растущего тренда:

ФРС ставки пока не будет снижать,

М2 в США немного падает,

ФРС продолжает постепенно уменьшать баланс,

это риски для золота.

Способы поставить на российском рынке на золото, рассматриваю риск каждого варианта.

Про акции, которые сильно выросли и почему рассматриваю их спекулятивно

(Аэрофлот, Русал, Русснефть, Система и др.).

Про разгон убыточных компаний и их падение.

( Читать дальше )

Блог им. OlegDubinskiy |Аэрофлот Русал Русснефть: мнение о росте

- 13 апреля 2024, 17:56

- |

Конечно, многие будут не согласны.

Хорошо и правильно,

когда у каждого — своё, а не чужое мнение.

Компании с долгами от 1,95 EBITDA

(Русснефть, у остальных ещё выше).

Спекулятивно, можно заработать на хайпе.

Дивиденды не платят.

Разгон считаю спекулятивным.

Важно во время закрыть позиции.

Олег

Блог им. OlegDubinskiy |ТКС (Тинькофф): время лечит

- 13 апреля 2024, 14:39

- |

ТКС

(а ля Тинькофф)

Страсти после переезда в российскую юрисдикцию

улеглись.

Уже миноритарии не хотят покупать банк с мультипликаторами как у IT (P/BV аж 2,6),

который после доп. эмиссии для покупки росбанка станет классическим банком, т.к.

клиенты Росбанка привыкли к классическому банковскому сервису.

Смотрю на тренд и ещё раз убеждаюсь:

время лечит.

:)

Думаю,

среднесрочно Сбер и БСП по балансовой стоимости (в 2,6 раза дешевле ТКС)

смотрятся интереснее.

После редомициляции,

оборот ТКС был 35% от всего оборота Мосбиржи акциями.

ТКС по дневным:

С уважением,

Олег

Блог им. OlegDubinskiy |Растущие акции Личное мнение: что растёт

- 13 апреля 2024, 13:40

- |

Акции,

обновившие локальные максимумы на этой неделе.

Личное мнение.

После дня Космонавтики,

золото бы пока не покупал,

на вертикальном взлёте может и скорректироваться

(личное мнение).

Золото по дневным:

Локальные максимумы с 01 01 2023 на этой неделе обновили

Башнефть (об., пр)

(Русснефть)

Лукойл

Сургут пр.

(Аэрофлот)

(Полюс)

(ЮГК)

БСП

Сбер (об, преф)

HH.ru

Магнит

(ЛСР)

Анции, выделенные жирным,

держу в портфелях.

Магнит

Когда стал RU и с дивидендами,

стал интересен.

Но долг 3,2 EBITDA — это реально много.

Думаю,

на растущем рынке на див. ожиданиях будут расти в 1 очередь дивидендные акции.

С уважением,

Олег

Блог им. OlegDubinskiy |Новые санкции США. ГМК НорНикель РУСАЛ

- 13 апреля 2024, 07:52

- |

запрет на импорт алюминия, меди и никеля российского производства.

ГМК НорНикель

Скажутся ли санкции США на акциях ГМК НорНикеля и РУСАЛА

(эти акции на этой неделе взлетали)?

Думаю, будет, как с Совкомфлотом

(лидер роста 2023г., в этом году хуже рынка: боковик на растущем рынке):

ГМК и РУСАЛ просто станут хуже рынка.

Тем более, РУСАЛ:

дивиденды не платит,

высокий долг

(считаю, что РУСАЛ для миноритария не интересен).

С уважением,

Олег.

Блог им. OlegDubinskiy |МТС ЛИЧНОЕ МНЕНИЕ. Почему сегодня продал МТС

- 12 апреля 2024, 16:35

- |

МТС — это акция,

которую называют облигацией, т.к. высокие дивиденды, но

долг растёт и сама акция, не смотря на инфляцию, не растёт.

МТС вырос за 1,5 мес. около 6%.

На ожидании IPO МТС банка.

IPO сегодня объявили.

Поэтому сегодня продал МТС.

Сегодня МТС Банк объявил о намерении провести IPO.

Листинг и начало торгов акциями компании ожидаются на Московской бирже в апреле 2024 года.

Менеджмент ставит целью удвоить кредитный портфель и клиентскую базу в среднесрочной перспективе и

ожидает постепенного роста рентабельности капитала до 30%.

Предварительные параметры IPO

✏️ Инвесторам будут предложены акции МТС Банка, выпущенные в рамках дополнительной эмиссии.

✏️ ПАО «МТС», текущий акционер МТС Банка, не планирует продавать принадлежащие ему акции банка в рамках размещения и по итогам IPO сохранит мажоритарную долю в капитале.

✏️ Цель IPO – реализация стратегии роста и дальнейшее масштабирование высокомаржинального розничного бизнеса.

✏️ Участие в IPO будет доступно всем типам инвесторов. Подать заявку на приобретение акций будет возможно через ведущих российских брокеров.

( Читать дальше )

Блог им. OlegDubinskiy |Дивиденды Газпрома. Участники рынка ожидают 6%. На дивидендных историях Газпром, думаю, будет летать (полёты возможны в обе стороны) !

- 12 апреля 2024, 08:51

- |

#ГАЗПРОМ

#Дивиденды

Обратите внимание:

в цену фьючерса GAZP-9.24

заложены дивиденды 5,76%.

Фьюч дороже спота, дальний фьюч дороже ближнего на ключевую ставку (КС).

Отклонение — это ожидаемые дивиденды.

В апреле Газпром вырос на 5,7%

(29 марта Газпром закрылся 157,22,

11 апреля 166,24).

Думаю, причина роста — дивидендные ожидания

С уважением,

Олег

Блог им. OlegDubinskiy |Почему с осени 2023г. заработал на дивидендных акциях, а не на золотопроизводителях. Кто из золотопроизводителей выгоднее для миноритариев.

- 12 апреля 2024, 07:24

- |

Покупаю фундаментально сильные акции компаний,

которые не действуют против миноритариев.

На росте золота,

выгодны золотодобывающие компании.

В 2020г одним из основных активов были акции Полюс.

Тогда Полюс был компанией с низким долгом и платил дивиденды.

Сейчас Полюс не платит дивиденды и пока полная тишина с объявлением див.политики.

И выкуп 30% акций у своих по 14200р (решение принято 10 июля 23г) вместо дивидендов —

это не выгодная для миноритариев политика: долг стал более 2 годовых EBITDA.

С ноября 2022 до осени 2023г Полюс был номер 2 по весу в портфелях.

Из-за того, что вместо див. выкупили акции у своих выше рынка и долг стал более 2 EBITDA, нет Полюс Золото.

На обвале 2020г был страх, начал распространяться неизвестный тогда вирус,

поэтому заранее вышел в валютные инструменты.

Как помнят подписчики, на обвале 2020г. не было акций.

Когда в апреле 2020г. покупал акции, Полюс также был одной из основных идей.

Сейчас страха на рынке нет (вола минимальная).

ЮГК — новая компания, много обещающая, но прошлая отчетность показывает убытки (из-за списания 29% акций ПЕТРОПАВЛОВСК, который обанкротился).

( Читать дальше )

Блог им. OlegDubinskiy |Российский рынок абсолютно спокоен. Страха нет. Мнение по рынку.

- 11 апреля 2024, 08:09

- |

Когда инсайдеры начинают движение против рынка,

растёт волатильность (этого нет).

Волатильность — это среднеквадратичное отклонение от базового актива.

Многие новички продают как только получена небольшая прибыль.

Думаю, в этом случае, не будет пройдена значительная часть роста,

не выгодная стратегия.

Выгоднее идти в растущих трендах.

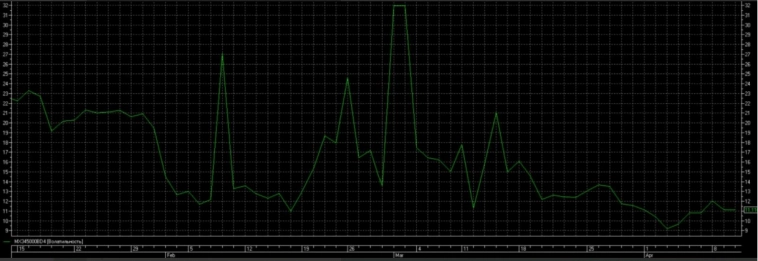

Волатильность по дневным

по центральным страйкам

на квартальных ( = июньских) опционах.

MIX-6.24

Si-6.24

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс