Блог им. Klinskih-tag |ММК: давайте заглянем в финансовую отчётность за 2 кв. 2021

- 25 июля 2021, 23:09

- |

🧮 Помимо НЛМК и Северстали свою финансовую отчётность по МСФО представил и ММК, для которого тоже 2 кв. 2021 года стал, пожалуй, самым успешным в новейшей истории:

📈 Резкий рост спроса на сталь, на фоне восстановления мировой экономики от постковидных явлений, в отсутствии сопоставимого роста предложения, вызвал небывалый дефицит на рынке стали и космический взлёт цен. А потому коррекцию, которую мы сейчас наблюдаем во фьючерсах стали, я воспринимаю как закономерное и ожидаемое охлаждение рынка. Как известно, деревья не растут до небес ©

В отношении вводимых российским правительством экспортных пошлин ММК не спешит паниковать и считает их влияние ограниченным. А вот ралли на рынке железной руды тревожит руководство магнитогорского комбината куда больше, учитывая низкий уровень вертикальной интеграции (по сравнению с НЛМК и Северсталью) и необходимость в покупке сырья извне.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Блог им. Klinskih-tag |ЕМС анонсировал IPO: участвуем?

- 13 июля 2021, 11:53

- |

🏥 Многопрофильный провайдер премиальных медицинских услуг «EMC» анонсировал диапазон IPO на Мосбирже.

🧮 Ценовой диапазон предложения установлен на уровне от $12,5 до $14 за депозитарную расписку. Таким образом, инвестбанки оценивают компанию от $1,125 млрд до $1,26 млрд.

🗓 Старт торгов на Мосбирже этими бумагами ожидается уже в четверг, 15 июля. Биржа включила акции «EMC» в первый уровень листинга, присвоив им торговый код #GEMC.

👨💼 «Мы воодушевлены положительным откликом инвесторов на наше решение о проведении IPO на Московской Бирже. Инвесторы отмечают устойчивую прибыльность и высокий потенциал роста бизнеса компании, а также долгосрочную привлекательность российского рынка частных медицинских услуг», — поведал ген.директор «EMC» Андрей Яновский.

📐 Если размещение пройдёт по нижней границе диапазона, то мультипликатор EV/EBITDA составит 11,8х.

📊 К примеру, у основного конкурента ГК «Мать и дитя» этот мультипликатор составляет 10х:

( Читать дальше )

Блог им. Klinskih-tag |ММК: обзор рынка стали (тезисы)

- 08 июля 2021, 18:29

- |

🔸 Цены на железную руду после небольшой коррекции в середине второго квартала вновь демонстрируют рост. Во второй половине лета цены могут вновь скорректироваться, на фоне заявления китайских властей о недопустимости столь резкого скачка цен на металлопрокат и железную руду.

🔸 Цены на коксующийся уголь сейчас также демонстрируют рост, однако это во многом вызвано спекулятивными факторами, поскольку предложение превышает спрос. Коррекция цен неизбежна, весь вопрос во времени.

🔸 Если в ближайшие месяцы мы увидим хорошую коррекцию цен на металлопрокат, то рентабельность многих китайских металлургических заводов будет стремиться к нулю. Этот процесс может вынудить их сократить объем закупок железной руды и коксующего угля, что в свою очередь усилит снижение цен на это сырьё.

( Читать дальше )

Блог им. Klinskih-tag |Нефтегазовый сектор возвращается на инвестиционные радары

- 02 июля 2021, 09:31

- |

📈 Взлетевшие в четверг цены на нефть на новостях из Вены, где Саудовская Аравия и Россия предварительно согласовали увеличение добычи чёрного золота, неминуемо привели к взлёту котировок акций и в российском нефтегазовом секторе.

В частности, ЛУКОЙЛ впервые в своей истории достиг уровня 7000 рублей, НОВАТЭК переписал исторический хай выше 1650 рублей, Газпром обновил свой 13-летний максимум, перевалив в моменте за 285 рублей, и даже Роснефть отметилась историческим перехаем. Положительную динамику продемонстрировали и другие публичные представители отечественной нефтянки, за исключением разве что Сургута – но это уже совершенно другая история, и ниже мы поговорим и о ней.

( Читать дальше )

Блог им. Klinskih-tag |Газпромнефть: основные тезисы по итогам онлайн-конференции с менеджментом

- 30 июня 2021, 21:25

- |

Блог им. Klinskih-tag |Знакомимся с новым эмитентом: ЕМС

- 30 июня 2021, 01:17

- |

💉 «EMC», ведущий многопрофильный провайдер премиальных медицинских услуг в России, анонсировал планы по проведению IPO, с листингом на Московской бирже.

Попытаемся разобраться что из себя представляет эта компания и насколько интересными могут оказаться её акции для российского частного инвестора.

🏥 В сеть ЕМС входят семь многопрофильных медицинских центров, родильный дом и реабилитационный центр, а также три гериатрических центра.

💵 Компания осуществляет свою деятельность в Москве и Московской области, поскольку здесь проживает более 20 млн чел. с высокими доходами.

📈 По итогам 2020 года выручка компании увеличилась на 25,1% (г/г) до 19,9 млрд руб., а показатель EBITDA вырос на треть — до 8 млрд руб. Рентабельность по EBITDA составила 40,2%.

❗️Если сравнивать данные показатели с результатами основного конкурента,

( Читать дальше )

Блог им. Klinskih-tag |ВТБ отчитался по МСФО за 5m2021: полёт нормальный

- 28 июня 2021, 16:46

- |

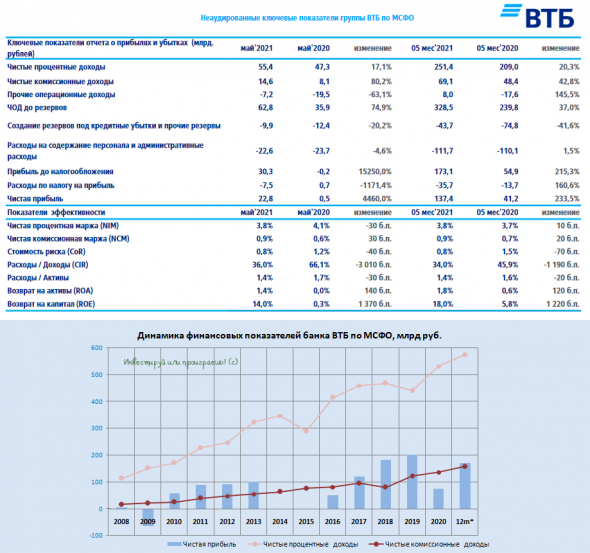

🏛 ВТБ отчитался по МСФО за первые пять месяцев 2021 года, сообщив о росте чистой прибыли на 233,5% (г/г) до 137,4 млрд рублей:

Звучит громко и впечатляюще, однако я в очередной раз спешу напомнить, что сравнение идёт с 2020 годом, когда ковидные явления оказали на банковскую систему особенно сильное давление. Поэтому преувеличивать такие темпы роста чистой прибыли я не рекомендую, к тому же в ltm-выражении она пока не дотягивает до показателей 2018-2019 гг.

✔️ Чистые процентные доходы с января по май увеличились на 20,3% (г/г) до 251,4 млрд рублей, благодаря росту кредитного портфеля.

✔️ Чистые комиссионные доходы увеличились на 42,8% (г/г) до 69,1 млрд рублей, на фоне роста доходов по банковским картам и страховому бизнесу.

❗️Отрадно отметить, что ВТБ сохраняет двузначный темп роста операционных доходов!

( Читать дальше )

Блог им. Klinskih-tag |⚒ Правительство хочет нанести еще один удар по металлургам?

- 25 июня 2021, 12:51

- |

📣 Буквально вчера многие акционеры металлургических компаний были застигнуты врасплох, когда российское правительство анонсировало введение с 1 августа экспортных пошлин на металлургическую продукцию, как уже сегодня «Ведомости», со ссылкой на свои источники, заявили о возможном увеличении НДПИ, либо налога на прибыль для металлургов.

🧮 По данным ФНС, налоговая нагрузка на металлургическую отрасль — одна из самых низких и составляет 5,4% против 48% у нефтегазовой отрасли и 12,6% у других добывающих отраслей, также как и доля валовых налогов (НДПИ и таможенной пошлины) в выручке горнорудных компаний — одна из самых низких по отраслям и не превышает 8%, в то время как для нефтегазовых компаний этот показатель варьируется от 40 до 60%.

🤦♂️ «Правительство РФ недовольно таким положением дел и планирует постепенно выравнивать эту ситуацию», — поведали источники «Ведомостей».

( Читать дальше )

Блог им. Klinskih-tag |НЛМК: битва за уровень начинается!

- 24 июня 2021, 11:58

- |

❗️А вот это уже интересно!

📉 Котировки акций НЛМК достигли границ своего 15-месячного восходящего тренда, и битва за него может разгореться нешуточная (удивительно, но с момента публикации этого поста прошло всего два дня). Китайцам удалось немного охладить мировые товарные рынки, да и в России инициативы по изъятию «сверхдоходов» у металлургов тоже не добавляют оптимизма акционерам, однако есть вероятность, что где-то вблизи текущих уровней падение котировок акций НЛМК может быть остановлено.

💰 Всё-таки уже в июле нас ожидают сначала весьма неплохие операционные показатели компании, затем обнадёживающие финансовые результаты, и следом – дивидендные рекомендации. Которые, я надеюсь, смогут порадовать нас, несмотря на все имеющиеся риски.

🤐 Скажу даже больше: те, кто очень хотел стать акционером НЛМК, возможно сейчас весьма подходящий период для начала формирования долгосрочной позиции. Котировки со своих исторических максимумов, достигнутых два месяца назад, уже скорректировались на 15%, а рублёвую инфляцию при этом никто не отменял (также как и девальвационные риски). Поэтому вряд ли падение будет глубоким и беспощадным.

© Не является индивидуальной инвестиционной рекомендацией.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс