Внутренний рынок долга

- 21 февраля 2019, 12:03

- |

- Первым прошел аукцион по ОФЗ 26226 с погашением в октябре 2026 г. Спрос на выпуск чуть превысил 32 млрд руб. Министерство финансов доразместило облигации почти на 9,7 млрд руб., установив доходность по цене отсечения на уровне 8,4% годовых, что предполагало премию в размере 3 б.п. ко вторичному рынку.

- Затем предлагались короткие ОФЗ 26209 с погашением в июле 2022 г., и здесь результаты нас удивили. Так, спрос достиг 42,6 млрд руб., то есть был заметно больше, чем по другим бумагам. Финансовое ведомство продало этот выпуск на 18,6 млрд руб. и практически без премии ко вторичному рынку:

( Читать дальше )

- комментировать

- 1К

- Комментарии ( 0 )

Аэрофлот: в январе пассажиропоток продолжил расти

- 21 февраля 2019, 11:05

- |

Пассажирооборот в январе увеличился на 14,3% год к году. Вчера Группа Аэрофлот опубликовала данные по пассажирским перевозкам за январь. Пассажирооборот вырос на 14,3% (здесь и далее – год к году) до 11,2 млрд пкм, а пассажиропоток – на 14,5% до 4,2 млн человек.

На внутренних направлениях пассажирооборот вырос на 15% до 4,3 млрд пкм. Основные операционные показатели группы в январе выросли как на внутренних, так и на внешних направлениях. При этом темпы роста пассажирооборота на внутренних направлениях (плюс 15,4%) по-прежнему превосходят темпы роста на международных (плюс 13,6%). Пассажирооборот компании «Аэрофлот Российские авиалинии» (флагманская компания группы) увеличивался медленнее, чем пассажирооборот группы, отчасти благодаря опережающим темпам роста бюджетного авиаперевозчика «Победа». Процент занятости пассажирских кресел по Группе Аэрофлот снизился на 1,4 п.п. до 75,9%.

Нейтрально для котировок. Пассажирооборот компании в январе продолжил расти высокими темпами, сопоставимыми с 4 кв. 2018 г. Тем не менее представленная операционная статистика нейтральна для котировок акций Аэрофлота.

( Читать дальше )

НОВАТЭК: EBITDA в долларах - на уровне 4 кв. предыдущего года

- 21 февраля 2019, 11:00

- |

Чистая прибыль значительно выше ожиданий. Вчера НОВАТЭК отчитался по МСФО за 4 кв. 2018 г. Выручка возросла на 40% год к году и на 8% квартал к кварталу до 237 млрд руб. (3,57 млрд долл.), совпав с нашей оценкой и на 2% превысив консенсусный прогноз. Показатель EBITDA (сумма операционной прибыли и амортизации) вырос на 14% год к году и снизился на 10% квартал к кварталу до 63,3 млрд руб. (0,95 млрд долл.) – на 2,5% ниже нашей оценки и на 0,9% ниже рыночного прогноза. Рентабельность по EBITDA снизилась на 6,2 п.п. год к году и на 5,4 п.п. квартал к кварталу до 27,4%. Чистая прибыль сократилась на 3,9% год к году и на 7,0% квартал к кварталу до 42,7 млрд руб. (0,64 млрд долл.), превысив наш прогноз на 9%, а прогноз рынка – на 7%. Чистая рентабельность упала на 8,3 п.п. год к году и выросла на 2,9% п.п. год к году до 18,0%.

Рост капзатрат привел к снижению СДП на 60% год к году. Мы недооценили затраты на приобретение углеводородов, в том числе у ассоциированных компаний (Ямал СПГ, Арктикгаз), а также транспортные затраты. Кроме того, мы переоценили негативное влияние курсовых разниц на результаты Ямал СПГ и недооценили положительный эффект курсовых разниц консолидированных компаний, поэтому наша оценка чистой прибыли оказалась слишком консервативной.

( Читать дальше )

Рынки верят в прогресс на переговорах США и Китая по торговле

- 21 февраля 2019, 10:27

- |

Европейские рынки вчера продемонстрировали положительную динамику, индекс Euro Stoxx 50 поднялся на 0,6%. Определенную роль в этом сыграли новости о том, что на переговорах Соединенных Штатов и Китая по торговле наблюдается прогресс. По данным СМИ, стороны работают над рядом меморандумов о взаимопонимании, которые станут основой для торгового соглашения и позволят отложить введение пошлин на китайский импорт в США, запланированное на 1 марта. Сегодня будут опубликованы протоколы последнего заседания ЕЦБ.

( Читать дальше )

Внутренний рынок долга

- 20 февраля 2019, 14:02

- |

( Читать дальше )

Система покупает долю МТС в Ozon.ru

- 20 февраля 2019, 13:34

- |

Пакет размером 18,7% будет продан за 7,9 млрд руб. АФК «Система» вчера объявила о заключении обязывающего соглашения со своей дочерней компанией «МТС» о покупке принадлежащего последней пакета 18,7% в онлайн-ритейлере Ozon.ru. Сумма сделки, которая должна быть закрыта в начале марта, составит 7,9 млрд руб., которые будут выплачены тремя траншами в срок до июля 2021 г.

Система является крупнейшим акционером Ozon.ru. В результате сделки напрямую принадлежащая Системе доля в Ozon.ru составит 19,3%. Еще 16,3% принадлежит венчурному фонду Sistema_VC, в котором Система владеет 80%. Соответственно, структурам Системы принадлежит 35,5% Ozon.ru, а еще 34,92% – Baring Vostok Capital Partners. Ранее СМИ сообщали, что Система заинтересована увеличить свой пакет в Ozon.ru до 40%, а также что АФК «Система» и Baring Vostok договорились не увеличивать свои доли в компании выше 43%. Ozon.ru является одним из ведущих игроков российского рынка онлайн-ритейла с долей рынка около 2%. По данным СМИ, в 2019 г. Ozon.ru планирует привлечь около 200 млн долл. в рамках дополнительного раунда финансирования. Средства должны быть направлены на инвестиции в условиях роста конкуренции и активизации крупных игроков рынка.

( Читать дальше )

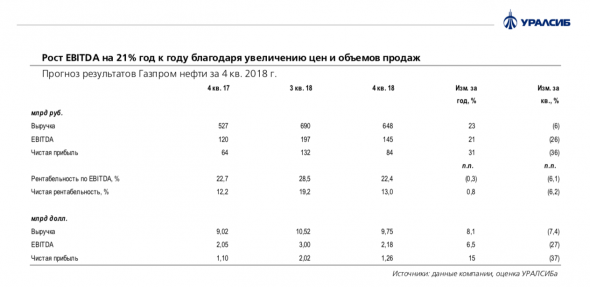

Газпром нефть: ожидаем роста выручки и EBITDA год к году более чем на 20%

- 20 февраля 2019, 13:16

- |

Рост выручки год к году превысит рост цены нефти. Цена Urals снизилась квартал к кварталу на 9% до 67 долл./барр., а в рублевом выражении – на 8% до 4,47 тыс. руб./барр. Цена Urals за вычетом экспортной пошлины опустилась в долларах на 14% до 48 долл./барр., а в рублевом выражении – на 13% до 3,19 тыс. руб./барр. Рост чистой экспортной цены год к году составил 1% в долларах и 15% в рублях, но мы ожидаем более высокого роста выручки компании – на 8% в долларах и на 23% в рублях год к году.

( Читать дальше )

Экономика страны продолжила замедляться в январе

- 20 февраля 2019, 11:58

- |

Темпы роста розничной торговли оказались заметно выше ожиданий. Согласно данным Росстата, в январе рост оборота розничной торговли замедлился до 1,6% (здесь и далее – год к году) с 2,3% в декабре 2018 г. Этот результат оказался заметно выше ожиданий участников рынка (консенсус-прогноз Интерфакса предполагал плюс 0,9%) и нашей оценки (также плюс 0,9%). В номинальном выражении в январе оборот в рознице составил 2,49 трлн руб.

Динамика ключевых экономических индикаторов ощутимо ухудшилась. Как мы уже писали, в январе темпы роста промышленного производства уменьшились до 1,1% с 2% месяцем ранее из-за спада в обрабатывающем секторе. Грузооборот транспорта в январе увеличился на 2,4% после роста на 3,2% в декабре. При этом перевозки по железной дороге увеличились на 2,3%, а объемы трубопроводного транспорта – на 2,4%. Объем строительных работ стал больше на 0,1% после увеличения на 2,6% в декабре. При этом в январе спад в жилищном строительстве ускорился до 16,8% с минус 8,9% в предыдущем месяце. Платные услуги населению прибавили 0,8% после роста на 1,6% в декабре. Производство сельскохозяйственной продукции в январе выросло на 0,7% после сокращения на 0,1% месяцем ранее.

( Читать дальше )

Рынки ждут новостей с нового раунда переговоров США и КНР

- 20 февраля 2019, 10:10

- |

Рубль вечером укрепился к доллару. Опубликованные данные по российской экономике оказались слабыми. Как сообщил Росстат, реальные доходы населения сократились в январе на 1,3% год к году, а реальные зарплаты выросли лишь на 0,2%. Падение доходов в РФ наблюдается уже на протяжении пяти лет. Европейские рынки вчера оставались под давлением. Фондовые индексы региона провели день в красной зоне, Euro Stoxx 50 потерял около 0,2%. Американские рынки, открывшиеся после праздника, умеренно росли, S&P 500 прибавил почти 0,2%.

( Читать дальше )

СИСТЕМА ПРОДАЕТ КОНТРОЛЬ В «ЛИДЕР ИНВЕСТЕ» ГРУППЕ «ЭТАЛОН»

- 19 февраля 2019, 19:34

- |

Вторая часть сделки может пройти с премией к текущим котировкам Эталона

Система в итоге может стать акционером «Эталона». АФК «Система» и группа «Эталон» объявили о закрытии сделки, в рамках которой Система продаст группе «Эталон» 51-процентный пакет своего девелоперского подразделения «Лидер-Инвест». В результате сделки, сумма которой составит 15,2 млрд руб., доля Системы сократится до 49%. Одновременно представитель АФК «Система» заявил, что Система сохраняет интерес к приобретению доли в группе «Эталон». Это соответствует информации «Ведомостей», сообщивших, что продажа доли в «Лидер-Инвесте» – часть более крупной сделки и что в ближайшее время Система может выкупить 25% в Эталоне у семьи основателя компании Вячеслава Заренкова, что позволит Системе стать крупнейшим акционером группы «Эталон». Стоимость покупки 25-процентного пакета, по данным «Ведомостей», может составить до 230 млн долл., что фактически соответствует цене продажи пакета в Лидер-Инвесте.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал