Бренд CarMoney с материнской компанией ПАО «СТГ» вышел на биржу

- 21 июня 2023, 12:08

- |

На первый взгляд июль 2023, да и весь 2023 год не кажется удачным для решения получить листинг на Московской бирже. Однако, по итогам первого квартала 2023 года ЦБ опубликовал отчет, из которого видно, что интерес к рынку возвращается, а средний размер портфеля розничного инвестора увеличивается.

ПАО «СТГ» решилась выйти на рынок. Основания для роста у компании есть:

1. CarMoney лидеры в своем сегменте рынка;

2. Ниша автокредитования относительно свободна для роста;

3. Бизнес-модель построена так, чтобы прибыль была и в кризисные периоды, и в периоды роста;

4. Качественные IT разработки для автоматизации процессов внутри компании. От заявки до получения денег 23 минуты. У CarMoney аж 3 робота: для скоринга, для подачи исковых заявлений и для внутренних процессов и это не предел;

5. Есть опыт размещения на MOEX облигационных выпусков;

6. Количество активных займов растет;

7. Финансовые показатели улучшаются.

Из рисков можно отметить следующие:

1. Регуляторный риск;

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Девелопер "Самолет" сообщил о покупке столичного застройщика МИЦ

- 20 июня 2023, 10:59

- |

Безусловно, такая сделка приближает Самолет по текущему объему строительства к ПИКу. Напомним, что у ПИКа порядка 5,2 млн. кв.м в текущем строительстве. Также сделка увеличивает и не без того огромный земельный банк компании и позволяет больше зайти в Москву – самый маржинальный рынок в России.

( Читать дальше )

"АЛРОСА" может выплатить дивиденды по итогам первого полугодия 2023 года

- 19 июня 2023, 10:30

- |

Это очень хорошая новость для акционеров Алросы. Как мы и предполагали ранее, компания может заплатить дивиденды за первое полугодие 2023. Однако теперь остается загадкой, будет ли компания придерживаться дивидендной политики и раскрывать отчетность. Алроса, напоминаем, платила исходя из свободного денежного потока.

( Читать дальше )

ФРС придержала ставку

- 15 июня 2023, 10:54

- |

Вчерашнее заседание ФРС прошло довольно необычно. Ставка была сохранена, что ожидалось большинством аналитиков, однако риторика была вновь ястребиной. Всё как на последнем заседании ЦБ РФ по ставке. Глава ФРС Пауэлл считает, что инфляция ещё может оставаться высокой. Действительно, несмотря на снижение инфляции в годовом выражении до 4% в мае, базовая инфляция остается на уровне 5,3%, т.е. снижение было в основном за счет падение цен на топливо.

( Читать дальше )

Публичные компании обяжут раскрыть данные о политике раздела прибылей с акционерами

- 14 июня 2023, 14:59

- |

По проекту, с 2025 года ПАО должны будут утверждать и раскрывать свою дивидендную политику и ориентироваться на нее при принятии решений о выплатах. Мы приветствуем это решение правительства повысить уровень в первую очередь корпоративной культуры. В России исторически высокая доля инвестиций сосредоточена в депозитах. Инвесторы предпочитают получать прогнозируемый денежный поток, вместо роста бизнеса.

( Читать дальше )

Восстановление позиций российской валюты ожидается ближе к концу месяца – Ъ.

- 09 июня 2023, 11:15

- |

Стоит сказать, что пока движение на валютном рынке не выглядит сильно значимым. Курс долгое время был как будто прикован к 80 рублям за доллар, а теперь его слегка «отпустило». Мы по-прежнему считаем, что текущие уровни являются справедливыми, однако ожидаем постепенного движения по валюте верх. Так или иначе, дефицит госбюджета пока только расширяется, а цены на нефть не растут. Мы в очередной раз напоминаем про важность валютных и квазивалютных инструментов в портфеле. К таким мы относим замещающие облигации, золото, а также российских экспортеров.

( Читать дальше )

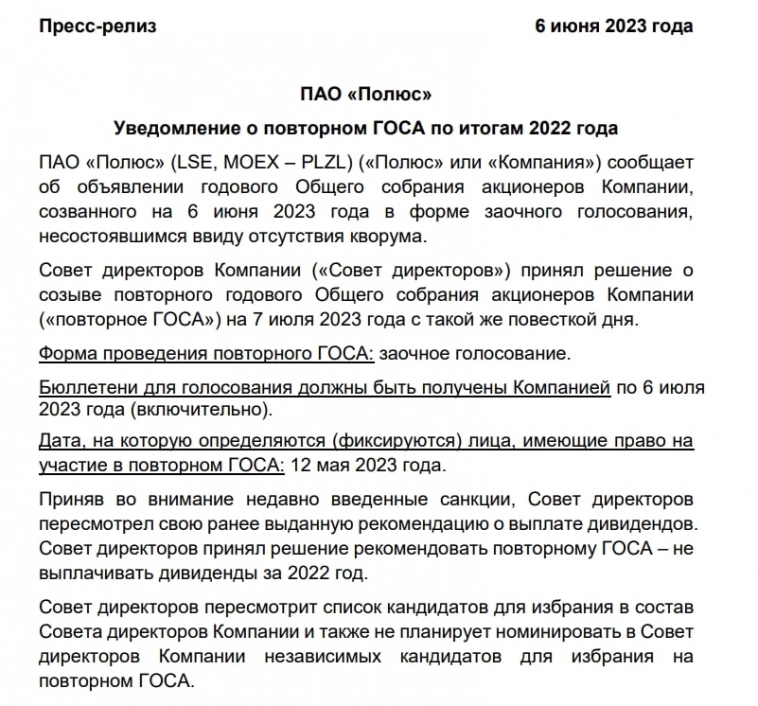

"Полюс" отменяет дивиденды

- 07 июня 2023, 11:57

- |

Как мы уже комментировали, теперь возможны проблемы с хождением денег зарубежным держателям акций (адр) Полюса. Возможно поэтому решили отменить дивиденды.

Сама выплата планировалась небольшая, сейчас всё внимание на полугодовые результаты и решение по дивидендам на основании их (август-сентябрь).

Ознакомиться с правовой информацией можно здесь: https://solidbroker.ru/disclaimer/

Еженедельный обзор инвестидей 5 - 9 июня 2023

- 06 июня 2023, 10:24

- |

По нашим идеям отметим Сбербанк.

( Читать дальше )

Россия существенно сократит добычу нефти вместе с ОПЕК+

- 05 июня 2023, 11:32

- |

Суммарно сокращение добычи нефти всей организацией ОПЕК+ составит 3,66 млн б/с от уровня октября 2022. С учетом общего потребления нефти в размере 95-100 млн б/с такой объем выглядит довольно существенным. ОПЕК в очередной раз пытается контролировать рынок нефти и не допускать серьезного падения цен.

( Читать дальше )

ВТБ определился с ценой размещения акций в рамках второй в этом году допэмиссии.

- 02 июня 2023, 11:07

- |

В случае, если размещение будет успешным и весь объем будет выкуплен, то общее размытие капитала ВТБ по обыкновенным акциям составит 2,4 раза с учетом первой допэмиссии на 149 млрд. рублей. Таким образом, несмотря на то что банк пока неплохо идет по динамике прибыли в 2023 году и, скорее всего, достигнет рекордной прибыли по итогам года, доли акционеров сильно размыты. Банк сейчас торгуется по форвардному P/E 3,3х (с учетом допэмиссии), что не сильно дешевле Сбера, у которого форвардный P/E 3.5х. Поэтому мы по-прежнему не видим причин для покупки акции ВТБ в портфель. Тем не более, что дивидендов по итогам 2023 года, по словам менеджмента, не будет.

Ознакомиться с правовой информацией можно здесь: https://solidbroker.ru/disclaimer/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал