Русагро. Комментарий к операционному отчету за 3кв2023

- 26 октября 2023, 13:10

- |

👉 Выручка компании за 3кв2023 выросла на 35%, по сравнению с операционным отчетом за 3кв2022

Основная причина такого высокого роста выручки компании — консолидация Нижнегородского масло-жирового комбината (НМЖК). После приобретения 50% акций, РусАгро получил контроль над предприятием и полностью включил его выручку. Пример отличной сделки, когда компания благодаря покупке увеличила долю рынка с ростом бизнеса. РусАгро стал майонезно-маргариновым королем рынка.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

История одного портфеля #5 Наклевывается инвестидея

- 26 октября 2023, 05:18

- |

Давно не было постов про портфель, но сегодня есть повод.

Появилась акция компании, которая последние годы была никому не нужна. Последние результаты показывают значительное улучшение в операционной деятельности, поэтому стало интересно. Обо всем по порядку.

( Читать дальше )

Обзор производственных результатов в 3 квартале 2023г. Юнипро. Лучший квартал за 10 лет!

- 25 октября 2023, 18:47

- |

👉Выработка электроэнергии — 13,58 млрд.кВт*ч (+3,6 % г/г)

👉Отпуск тепловой энергии — 0,11 млн. Гкал (-15,0 % г/г)

Выработка электроэнергии в третьем квартале 2023 года увеличилась на +3,6% до 13,58 млрд.кВт*ч. — отличный результат, лучший результат за последние 10 лет именно по выработке в 3 квартале, намного лучше моих ожиданий (я прогнозировал снижение на -2,5%)!

( Читать дальше )

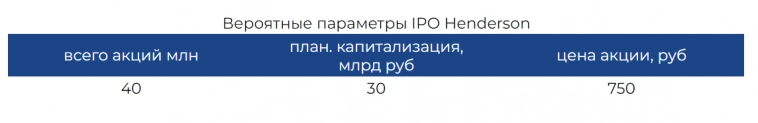

IPO Henderson: анти-брокерский анализ здравого смысла справедливой цены акций

- 25 октября 2023, 01:02

- |

Henderson — сеть магазинов мужской одежды среднего класса с 30-летней историей.

Напоминаю, что любое IPO — это конфликт интересов продавца и покупателя. Продавец дает информацию и формирует свое представление о цене, по которой продать актив. Брокеры ему в этом помогают. Наша задача — опережать рынок по доходности. Для этого, мы не покупаем акции по справедливым ценам, мы покупаем акции с дисконтом к справедливой цене. А если дисконта нет, мы ждем, когда он появится.

Брокеры накрутили оценку в районе 30 млрд. Что это означает?

Число акций сейчас 36 млн акций

Допэмиссия составит 9 млн акций

9 млн это 20% от уставного капитала.

Неизвестно, сколько акций будет продано в капитал, а сколько составит cash-out (“выход”) главного акционера. Пресса писала, что после сделки free-float может составить 10-15%.

Для справки: основной мажоритарий: Арутюнян Рубен Альбертович владеет 99,5% акций. Беглый поиск в интернете не дает никаких негативных сведений относительно мажоритария.

Мы предположим, что, например, 4 млн акций может быть продано из выпущенных и 2 млн акций продаст Арутюнян. При таргетируемой брокерами капитализации получим:

Давайте теперь посмотрим, что нам продают за 30 млрд.

( Читать дальше )

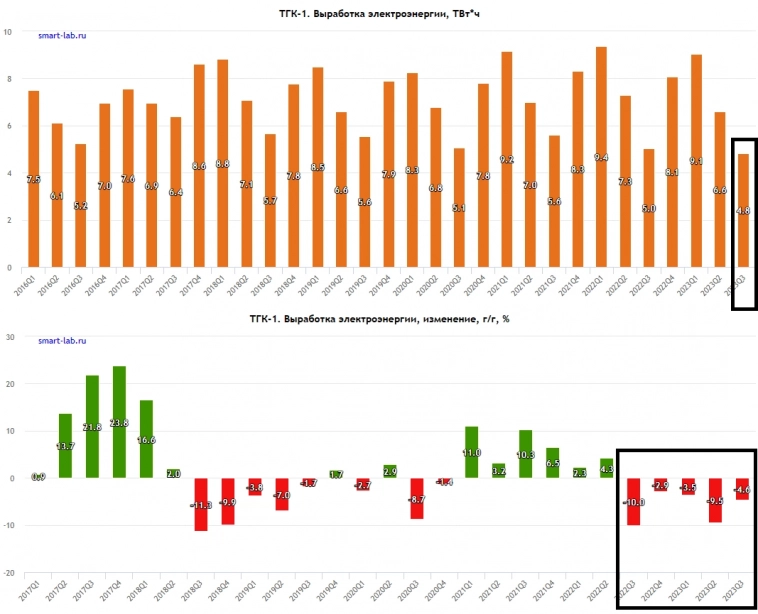

Обзор производственных результатов в 3 квартале 2023г. ТГК-1. Худший квартал за всю историю!

- 25 октября 2023, 00:27

- |

Сегодня ТГК-1 опубликовала производственные результаты за 3 квартал 2023г.:

👉Выработка электроэнергии — 4,81 млрд.кВт*ч (-4,7 % г/г)

в т.ч. выработка ТЭС — 2,08 млрд.кВт*ч (+14,7 % г/г)

выработка ГЭС — 2,73 млрд.кВт*ч (-15,5 % г/г)

👉Отпуск тепловой энергии — 1,79 млн. Гкал (-26,1 % г/г)

👉Продажи мощности — 5119 Мвт в месяц (-0,7% г/г).

Выработка электроэнергии в третьем квартале 2023г. — самая низкая за всю историю компании (-4,6% г/г или 4,8 млрд.кВт*ч.), хуже просто не было! Причины снижения следующие:

👉плановые ремонтные работы на Правобережной и Первомайской ТЭЦ;

👉меньше водность рек на филиалах «Кольский» и «Карельский» по сравнению с высокими показателями прошлого отчетного периода.

Хотя я прогнозировал снижение выработки на -7,0%, все таки в сентябре выработка ГЭС подросла на +3,1% и скрасила снижение, но все равно результаты плохие!

( Читать дальше )

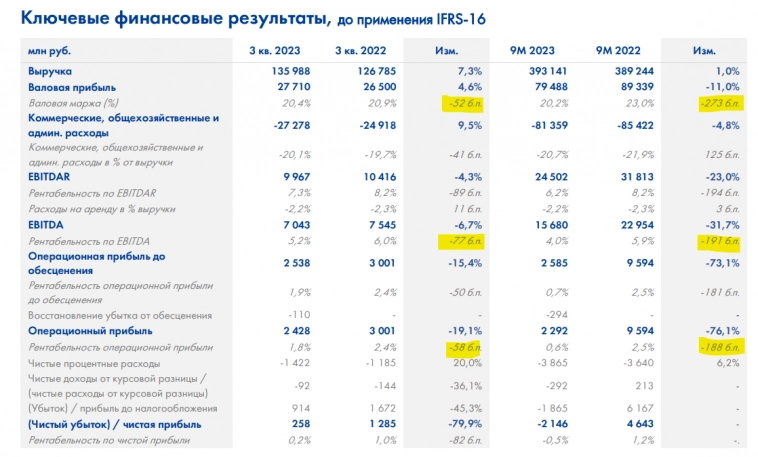

Разворот в Ленте?

- 24 октября 2023, 07:31

- |

Лента опубликовала операционные и финансовые результаты за 3-ий квартал.

Выручка выросла на 7,3%, большинство финансовых показателей снизились, а по итогам 9 месяцев компания накопила убыток на 2,1 млрд рублей.

Вроде бы не очень, но не все так однозначно.

Внутри:

( Читать дальше )

Обзор производственных результатов в 3 квартале 2023г. РусГидро. Результаты лучше моих ожиданий!

- 23 октября 2023, 23:22

- |

Сегодня компания РусГидро представила операционные данные за 3 квартал 2023г.:

👉Выработка электроэнергии станциями с учетом Богучанской ГЭС — 34,4 млрд.кВт*ч. (+9,5% г/г)

— из них ГЭС и ГАЭС станциями — 28,7 млрд.кВт*ч. (+9,2% г/г)

— ТЭС станциями — 5,6 млрд.кВт*ч. (+10,7% г/г)

👉Отпуск тепла электростанциями и котельными Группы в ДФО — 1,9 млн.Гкал (-9,5% г/г)

👉Общий полезный отпуск электроэнергии энергосбытовыми компаниями — 9,8 млрд.кВт*ч (+5,2% г/г).

( Читать дальше )

Северсталь - операционный отчёт за 3-й квартал

- 23 октября 2023, 20:50

- |

Ещё один металлург раскрыл свои результаты, давайте посмотрим что там интересного.

Выплавка стали снизилась на 9% кв/кв (до 2,7 млн тонн), из-за проведения плановых ремонтов на конверторах. Производство чугуна снизилось на 7% кв/кв (до 2,71 млн тонн).

Продажи стальной продукции остались на уровне 2 кв.2023 года и составили 2695 тыс. тонн.

Рост спроса на оцинкованный прокат и активизация спроса на трубы, привели к росту продажи продукции с высокой добавленной стоимостью на 8%(до 1,42 млн тонн).

Снижение продаж коммерческой стали на 5% (до 1,05 млн тонн), произошло из-за снижения продаж горячекатаного проката и остановки стана 2000 на 15 суток для капитального ремонта. А снижение продаж горячекатаного проката, было вызвано перенаправлением объёмов на дальнейшие переделы для увеличения производства и продаж продукции с высокой добавленной стоимостью.

Давайте теперь посмотрим на квартальные продажи и цену на сталь в РФ👉

( Читать дальше )

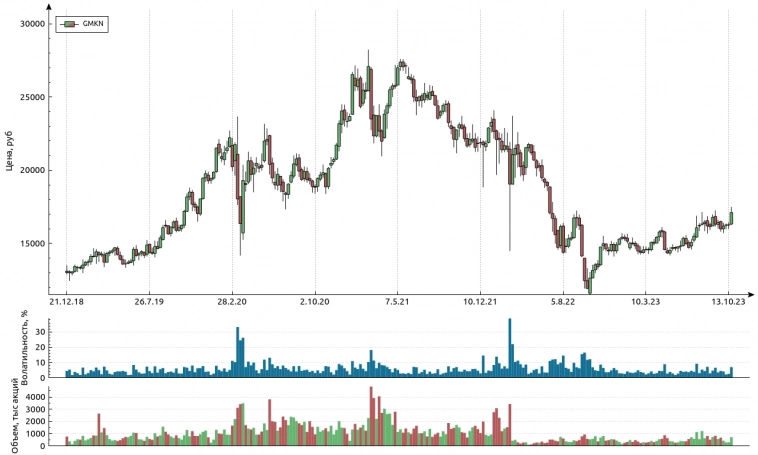

ГМК Норникель: операционные показатели все хуже и хуже, выполнение годового плана под вопросом?

- 23 октября 2023, 20:34

- |

За полтора года Мозговика ни разу не питал оптимизма к акциям ГМК Норникель — ведь анализ это не натягивание дивидендов в прошлом на будущее, а попытка посмотреть на реальные показатели в будущем (с ошибками естественно).

Сколько заработали акционеры ГМК за полтора года?

Вернемся к операционному отчету

Создается впечатление, что у компании не все так плохо и даже есть рост квартал к кварталу

( Читать дальше )

Текущая ситуация на первичном рынке корпоративных рублевых облигаций

- 23 октября 2023, 18:44

- |

Прошлая неделя выдалась довольно активной на первичном рынке рублевого корпоративного долга на фоне сохранения на «вторичке» умеренно-негативных настроений. Эмитенты стремились как можно скорее успеть разместиться до ожидаемого повышения ключевой ставки ЦБ РФ 27.10.2023 (по консенсус-прогнозам: +100 б. п., до 14%).

Среди интересных рыночных размещений выделим бумаги производителя протезов − Моторика-БО-01 на 300 млн руб., где первоначально маркетируемая доходность по квартальному купону в 17,21% была снижена в итоге до 16,65% с дюрацией 0,95 г.

По облигациям Солнечный Свет-001Р-01 (бумаги ювелирной сели Sunlight) доходность по ставке ежемесячного купона была понижена с 17,23% до 16,36% с дюрацией 1,3 г. и заявленным объемом в 1 млрд руб.

В то же время по выпуску лизинговой компании − Аренза-Про-001P-03 первоначальная предлагаемая доходность по ежемесячному купону была повышена с 16,08% до 16,65% и дюрацией 1,8 г., при этом разместить удалось только 30,9% от заявленного объема в 300 млн руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал