Конспект Mozgovik: VSMO, PHOR, TRNFP, ETLN, SBER, SFIN

- 25 декабря 2023, 19:11

- |

Добрый вечер, уважаемые читатели нашей премиум-подписки! Для того, чтобы максимально сэкономить ваше время, мы составляем еженедельный конспект нашей аналитики с основными тезисами наших статей. Надеемся, что вам это будет полезно👍

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Текущая ситуация на первичном рынке корпоративных рублевых облигаций

- 25 декабря 2023, 16:42

- |

На прошедшей неделе на вторичных торгах наблюдалось снижение доходностей по рублевым облигациям на фоне роста ожиданий завершения цикла ужесточения ДКП ЦБ РФ. Это, а также фактор приближение конца года, поспособствовали повышенной активности на первичном рынке долговых инструментов.

По-прежнему в текущих условиях жесткой ДКП повышенным спросом пользовались корпоративные флоатеры – размещались бумаги с привязками ставок купонов к ключевой ставке (далее – КС) ЦБ РФ и RUONIA с определенной премией.

Банк «ДОМ.РФ» предложил сразу два выпуска привязанных к вышеозначенным ставкам. Наивысший рейтинг эмитента и статус госбанка поспособствовали фиксации довольно низких премий − +50 б. п. и +115 б. п. к КС ЦБ РФ (только для квал. инвесторов) и RUONIA соответственно (первоначальные ориентиры были: +75 б. п. и +125 б. п. соответственно). При этом у ДОМ.РФ-002Р-03 объем был увеличен с 30 млрд руб. до 40 млрд руб.

Аналогично поступила Газпром нефть, собрав книги заявок по Газпром нефть-003P-08R – КС ЦБ РФ +130 б. п. (ориентир: +140 б. п.) и Газпром нефть-003P-09R – RUONIA +140 б. п. (ориентир: 150 б. п.). При этом первоначальные объемы по 10 млрд руб. были увеличены до 12 и 15 млрд руб. соответственно.

( Читать дальше )

Как бы мы удвоили цену акций SFI, если бы были мажоритарным акционером? (Пошаговый план)

- 25 декабря 2023, 12:37

- |

Холдинг SFI, дано:

👉111,6 млн акций — всего

👉63,856 млн акций — квазиказначейские 57,33% (ООО «ЭсЭфАй Трейдинг»)

👉47,7 млн акций — всего без учета казначейских

👉33,89 млн акций — мажоритарий (30,37% от УК, или 71% УК без казначеек)

👉Цена акции: 530 руб.

👉Капитализация: 59 млрд руб или 25,3 млрд руб (если погасить казначейский пакет)

( Читать дальше )

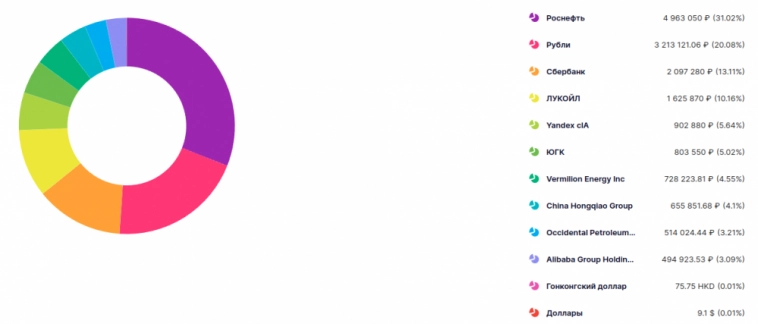

Мой Рюкзак #34: Полный cash-out или как Новый год встретишь, так его и проведешь

- 25 декабря 2023, 12:32

- |

Продолжаю писать про свой портфель (либо ежемесячно, либо если есть сделки). Сделки сегодня есть. Полностью выхожу из кэша перед Новым годом — планирую встретить его полностью в акциях (как Новый Год встретишь, так его и проведешь).

Причины простые: появились новые интересные инвест возможности + многие управляющие «закрывают» позиции под конец года чтобы зафиксировать результат — мне его фиксировать не надо, у меня длинный инвестиционный путь

Прошлый пост: Мой Рюкзак #33: Найдётся все или кто не рискует — тот не пьет шампанское (актуально под Новый год)

Было 15,9 млн рублей на 12.12.23

Стало 16,7 млн рублей на 25.12.23

( Читать дальше )

Технический анализ 25.12.2023. Закономерность, которая работает из года в год

- 25 декабря 2023, 11:31

- |

Хочу отметить, что неделю назад мы писали: “на следующей неделе с высокой вероятностью будет рост рынка” и это сработало. За неделю индекс вырос на 2%.

Индекс IMOEX делает коррекцию вверх после снижения на 10%.

По классике, если считать, что тренд устойчиво развернулся вниз, сейчас лучшая точка для того, чтобы продать активы перед следующей волной снижения. Но я в этом не уверен. На графике изображены 2 сценария (красный и зеленый), который я считаю более менее равновероятными, несмотря на технический факт разворота тренда вниз.

( Читать дальше )

Короткий комментарий. Как новые данные по капексу и ценам на удобрения отразятся на показателях ФосАгро? Время покупать акции?

- 22 декабря 2023, 03:09

- |

Вчера появилась новость: Совет директоров «Фосагро» одобрил проект бюджета на следующий год, согласно которому капитальные вложения компании могут вырасти до рекордных 73 млрд руб., говорится в сообщении «Фосагро». Это на 9% выше запланированных на 2023 год почти 67 млрд руб.

Повышенный капекс был предсказуем, однако необходимо было дождаться его окончательного утверждения для корректировки данных с учетом изменения цен на удобрения, т.к. именно их рост (в рублях) нивелирует высокий капекс.

Плеяду постов про ФосАгро вы можете посмотреть по ссылке: smart-lab.ru/allpremium/?ticker%5B%5D=PHOR

👉 После общения с представителями компании решил на данные Росстат больше не ориентироваться, а рассматривать лишь данные МАР с ФОБ Балтика.

👉 Значения в рублях выглядят еще лучше.

( Читать дальше )

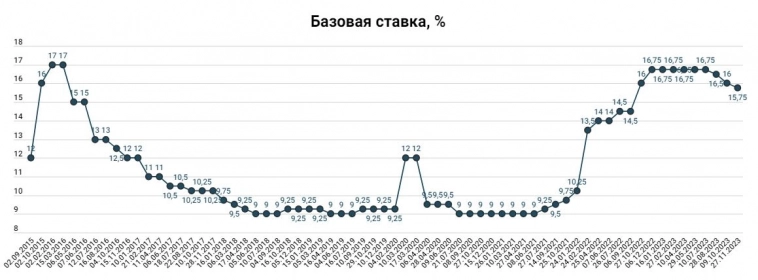

Как банки теряют деньги на росте ставок

- 21 декабря 2023, 19:02

- |

Вот есть соседняя страна Казахстан, которая схожа по экономике с нами (относительно). У ЦБ есть таргет по инфляции в 5%, ВВП на человека близкие, много нефтегазовых доходов итд.

Продолжительное время (всегда) живут с высокими процентными ставками.

Динамика базовой ставки:

Динамика 10-леток (длинные деньги тоже дорогие):

( Читать дальше )

Все что нужно знать про публичных девелоперов и их перспективы в 2024 году и после изменения льготных программ

- 21 декабря 2023, 03:54

- |

Девелоперам будет трудно в следующем году — это популярный тезис, который всплывает ежегодно. В рамках этой заметки постараюсь опровергнуть или подтвердить его. Также наглядно постараюсь подсветить некоторые нюансы деятельности компаний, из-за которых такие утверждения всплывают и возникает путаница.

( Читать дальше )

Прибавление в сегменте сверхвысокодоходных облигаций (24,5%!): у компании Кузина проблемы с ФНС

- 21 декабря 2023, 00:08

- |

После того, как 20.12.2023 в tg-каналах стали публиковаться посты о приостановке операций по счетам на фоне налоговых претензий ФНС к компаниям неформализованной группы Кузина − сети кафе-кондитерских, расположенных по преимуществу в Новосибирске, доходности по Кузина1P02 − единственному облигационному выпуску, взлетели с 17% до 24,5%. Попробуем понять, насколько это критично для эмитента.

ООО «Кузина» (бренд: Kuzina) – сеть кафе-кондитерских (63 кофейни на 30.06.2023) в Новосибирске (основной регион присутствия с долей рынка ок. 6,5%), Москве, Барнауле, Томске, Бердске и Краснообске. Работает с 2010 г. Имеются собственные заведения, кондитерские под управлением компаниями-партнерами, также развивает франшизу. Продукция выпускается на производственных площадках в Москве и Новосибирске. Основной бенефициар: Э. Шогрен – гражданин РФ и США.

Рейтинг от РА АКРА: B+(RU)со «стабильным» прогнозом.

( Читать дальше )

Цитаты Токарева и Транснефть: все идёт по плану (кроме объемов добычи нефти?)

- 20 декабря 2023, 19:30

- |

«Экспорт нефти из России по системе „Транснефти“ в 2023 году снизился на 4-5% за счет обязательств РФ по сокращению поставок на мировые рынки в рамках сделки ОПЕК+. Об этом сообщил глава „Транснефти“ Николай Токарев в интервью телеканалу „Россия-24“.»

В целом бесполезная информация, более интересно было бы послушать объемы приема нефти в систему Транснефти (ранее был прогноз в 463 млн тонн)

В любом случае нужно активно следить за действиями России в плане сокращений добычи вместе с ОПЕК+ (график с прогнозом от ОПЕК+ прикладываю, но они его пересматривают чуть ли не каждый месяц)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал