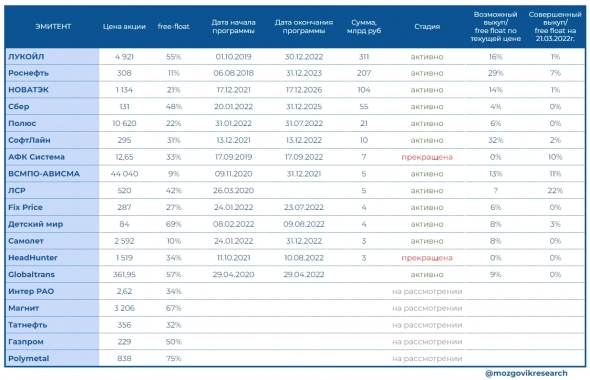

Какие российские компании сейчас проводят buyback - обратный выкуп своих акций (полный список)

- 22 марта 2022, 16:29

- |

Подробности про каждую из программ выкупа:

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 2 )

Пять компаний на Мосбирже с риском обнуления

- 22 марта 2022, 15:22

- |

Финансовые кризисы для некоторых компаний заканчиваются прекращением деятельности — тем, кто набрал неподъемные долги и у кого бизнес в “новой реальности” не может зарабатывать деньги: ничего не остается кроме как подавать на банкротство.

Отечественная история знает такие случаи: Трансаэро, Галс-Девелопмент, Связь-банк и другие. Госкомпании в тяжелые годы спасали через допэмиссии акций, как например ВТБ. Попробуем отыскать проблемные компании, которые могут не пережить 2022 год, особенно после окончания моратория на банкротство и господдержки.

Разделим публичные компании московской биржи на сектора: далее в каждой компании посмотрим на два показателя, которые отражают финансовую устойчивость + сделаем некоторые предположения на перспективы деятельности в кризисное время. Банки рассматривать не будем (это отдельная тема и системообразующие банки скорее всего спасут, особенно гос), электрогенерацию, электросети и энергосбыты аналогично.

( Читать дальше )

Как текущий кризис сказался на бизнесе Ленты?

- 22 марта 2022, 14:39

- |

👉Есть некоторые проблемы с импортом и расчётами в валюте.

👉Цепочки поставок — нарушены, с Китаем и Азией дела чуть лучше, с Европой — хуже.

👉Отечественные товары — нет проблем с логистикой

👉Утконос — Сбер/Яндекс перестанут демпинговать, развитие пойдёт более органично, конкуренция станет более честной

👉Онлайн будет меняться — возможно сократится экспресс-доставка, покупки станут более крупными.

👉Вырастет доля эконом-сегмента.

👉Допэмиссия 25,6 млрд рублей для покупки Утконоса (при цене сделки в 20 млрд) — планировалось часть эмиссии предложить к выкупу текущим акционерам, чтобы не размывать их долю владения в Компании.

👉Попадание Алексея Мордашова под санкции влияет на закупки у европейских поставщиков, но не критично — можно продолжать закупать товар через дистрибьюторов

@mozgovikresearch

Белуга: кризисная ситуация почти не затронула бизнес компании

- 22 марта 2022, 14:31

- |

👉Зависимости от импортных компонентов нет. 90% локализовано в РФ, 10 % — Китай (например, пробка, этикетка), с которым тоже проблем нет и не предвидится.

👉Дистрибуция иностранных марок — отказались только несколько американцев (бурбоны), они не составляли значимой доли выручки.

👉И даже по ним есть складские запасы почти на год (раньше малая оборачиваемость была проблемой, теперь — ситуативно оказалось преимуществом по этим позициям).

👉Экспорт — проблемы только с США (около 10% экспорта), всё остальное пока в плановом режиме.

👉Открытие Винлабов — пока идёт в нормальном режиме. Возможно корректировка стратегии открытий ближе ко 2-му полугодию, но на текущий момент всё по плану.

@mozgovikresearch

Еженедельная заметка #1

- 21 марта 2022, 16:26

- |

Сегодня первый раз пробуем опубликовать еженедельную заметку.

Понятно, что первый блин комом, но всё же, ждем обратной связи по нужности данного формата, потому что времени он отнимает значительно.

Оглавление:

- О текущей ситуации

- Консенсус трейд

- Какие акции упали сильнее всего?

- Бенефициары санкций

- USDRUB

- Настроения у компаний

- Важные события за неделю

О текущей ситуации

Пока порадовать нечем.Мы погружаемся в теплую воду, которая незаметно становится кипятком.

Новостной поток пока не дает почти никаких поводов для оптимизма.

Признаков завершения спецоперации пока не видно.

Рынок акций закрыт уже почти месяц.

В целом, общее мнение на рынке (консенсус-прогноз) таково, что рынок акций достиг дна и дальше (после открытия) нас ждет движение вверх. Речь идёт прежде всего о ценах. Но в текущих экономических условиях пока рано говорить о том, что бизнес компаний достиг дна.

В данный момент, мы понимаем, что среди публичных компаний практически не будет таких, кто не пострадает так или иначе от сложившейся после 24.02 ситуации. Мы можем лишь смотреть, кто пострадает больше, кто меньше.

После 24.02.2022 произошли радикальные изменения всей “инвестиционной платформы” — ландшафта, на котором мы работали и принимали решения по акциям. Денег нерезидентов нам теперь не видать. Введен валютный контроль. Рынок акций может быть разделен на оффшорный и внутренний. Неопределенность и риски, связанные со всеми инвестициями в российские активы, выросли многократно. Ничего подобного с современным российским рынком акций никогда не случалось.

По этой причине инвесторы должны требовать более высокую доходность по акциям и более низкие цены — до тех пор, пока неопределенность не начнет снижаться.

С начала года ставка ЦБ выросла с 8,5% до 20%. Если предположить, что такая ставка станет постоянной (а мы больше склонны верить в более высокие ставки, чем предполагает текущий консенсус-прогноз рынка из-за ожидания высокой устойчивой инфляции), то по классической модели оценки справедливые цены на акции должны быть пересмотрены вниз грубо в 2,5 раза. И это при условии, что выручка и прибыль компаний не упадет.

После возобновления торгов на рынке акций следует сохранять предельную осторожность..

( Читать дальше )

Полюс и Polymetal ждать ли дивиденды?

- 21 марта 2022, 16:22

- |

Дивиденды возможны когда компания:

- Имеет стабильное финансовое положение

- Способна зарабатывать, чтобы было с чего платить

- Заинтересована выплачивать дивиденды

На все три вопроса постараюсь дать ответ.

( Читать дальше )

ЕМС не планирует редомициляцию и не будет отказываться от дивидендов

- 21 марта 2022, 10:52

- |

На прошлой неделе мы пообщались с компанией EMC. Вот что можно отметить:

👉Редомициляция — планов нет

👉Выручка — снижения потока клиентов нет, при этом растёт средний чек. В моменте ситуация даже представляется позитивной — многие богатые люди вместо иностранных клиник предпочтут клинику в Москве, также выросло число обращений экспатов, работающих в РФ.

👉Отказ от дивидендов не рассматривается, изменение див. политики не планируется.

👉Валютный долг — полностью захеджирован

👉Иностранные сотрудники — единичный случай расторжения контракта, весь коллектив иностранных специалистов продолжает работать, дефицита квалифицированных кадров не будет

👉Импортные лекарства — на рынке в моменте наблюдается некоторый дефицит, но критических проблем нет. Лекарства — не санкционный товар, после восстановления цепочек поставок всё войдёт в плановое русло.

👉Закупка иностранного оборудования — прямо сейчас идёт поставка нового ускорителя. Закупки можно осуществлять через кипрскую дочку. Проблем с оборудованием не предвидится.

👉Дивиденды — есть технические проблемы с выплатами, как и у всех. Прорабатывают вариант выплаты в рублях, если валютные транзакции будут ограничены.

Наш комментарий:

( Читать дальше )

Как западный мир будет отказываться от российской нефти?

- 18 марта 2022, 17:17

- |

Почитал материалы, сложилось некоторое представление о планах США и Европы, как они собираются наказать Россию по части закупок нефти.

1. Распечатали резервы в размере 62,7 млн баррелей. Этого хватит на 42 дня замещения российской нефти исходя из объема текущего снижения закупок из России на 1,5 млн баррелей в день.

2. Быстрее всего — договориться с Саудовской Аравией и ОАЭ. Это может дать 2 + 1 млн баррелей в сутки. Это в теории, не знаю, возможно ли такое на практике. Но сами они на данный момент не хотят этого делать, т.к. придерживаются договоренностей ОПЕК+.

3. Снятие санкций с Ирана может в теории добавить +1 млн баррелей в сутки в течение 6 месяцев. Но это теория.

4. Венесуэла в случае отмены санкций может дать 0,2 — 0,3 млн баррелей в день в течение 3-4 месяцев.

5. МЭА также призвала потребителей меньше ездить, ездить медленнее, чтобы экономить на топливе и наказать Россию таким образом.

( Читать дальше )

Polymetal не попадает под текущие санкции Великобритании и отказываться от текущих дивидендов не намерен

- 18 марта 2022, 16:15

- |

Мы поговорили с компанией Polymetal, основные тезисы:

👉Дивиденды — текущие вероятно будут выплачены, если не будет критических рисков для ликвидности.

Дальнейшие — будут зависеть как от технической возможности/геополитики, так и от рыночной конъюнктуры.

👉Редомициляция не стоит на повестке

👉Спрос на золото в Европе — до 10% от выручки российского сегмента. В моменте все контракты сохраняются, но долгосрочно поставки могут скорректироваться. Осторожно относятся к перспективам бурного роста продаж российским физлицам. Рассматривают диверсификацию географии сбыта.

👉Листинг в Лондоне сохранится, если не будет принудительных действий со стороны регуляторов Великобритании и ЕС

👉 В моменте все контракты сохраняются. У компании часть продаж российского сегмента приходились на Европу (около 10%). Долгосрочно ситуация может измениться и компания рассматривает диверсификацию сбыта

👉 Капзатраты будут пересмотрены, но финансовый эффект пока не готовы оценивать

👉 Компания напомнила, что акции Polymetal есть не только в Москве или в Лондоне, есть еще листинг в Астане (Казахстан).

👉Компания подтверждает, что она не считает себя юридическим лицом, находящимся в собственности или действующим от имени или по указанию «лица, связанного с Россией», как определено в Положении 19A(2) Россия (Санкции) (Выход из ЕС) к Регламенту 2019 года. Таким образом, Компания не считает себя затронутой текущими санкциями Рынка ценных бумаг Великобритании.

Комментарий нашей аналитической команды:

( Читать дальше )

Globaltrans примет решение по дивидендам через 10 дней

- 18 марта 2022, 14:10

- |

Наша команда Mozgovik коротко поговорила с компанией Globaltrans. Основные тезисы можно сформулировать следующим образом:

👉 Дивиденды — решение примут к выходу отчетности (ориентировочно 28 марта), денежные средства на выплату есть;

👉 Операционная деятельность осуществляется в нормальном режиме, перевозки осуществляются по графику;

👉 По вопросам листинга и редомициляции — компания изучает различные варианты, решение на текущий момент не принято;

👉 Пропускная способность ж/д путей на востоке страны на текущий момент не оказывает существенного влияния на перевозки.

Мнение нашей аналитической команды:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал