Грузооборот морских портов за 11 месяцев

- 13 декабря 2022, 16:26

- |

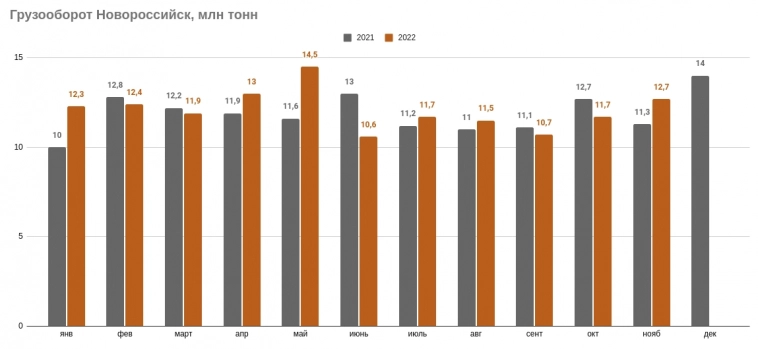

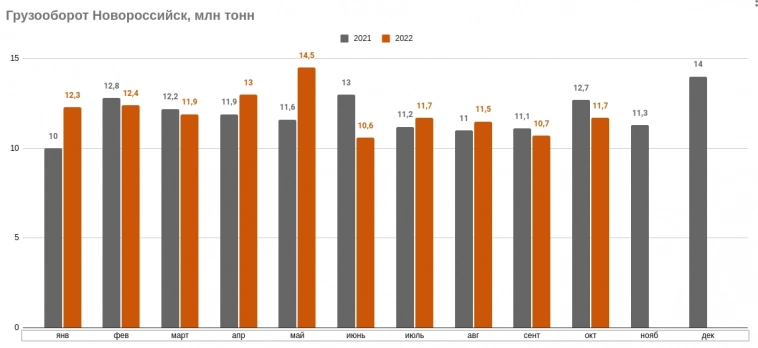

Вчера Ассоциация Морских Портов России опубликовала грузооборот за ноябрь в основных портах + погрузку нефти и нефтепродуктов, посмотрим, что получилось в ноябре.

Грузооборот в Новороссийске впечатляет (тут правда не все относится к НМТП), возможно повлияла починка 2-го выносного причала КТК

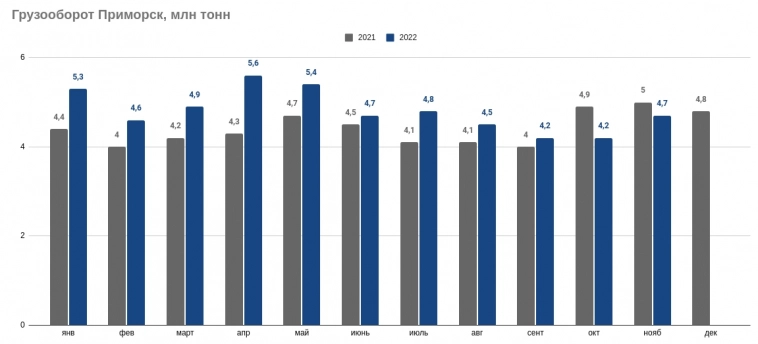

Приморску все хуже, в декабре наверно ситуация еще сильнее ухудшится (все знают про дисконт urals и текущую цену в 43-45 долларов). Нефтепродукты по крайней мере продолжают отгружать, если смотреть в реальном времени.

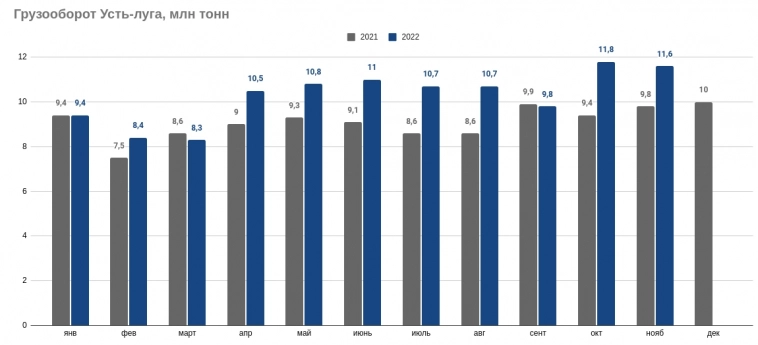

В Усть-Луге ситуация получше, в тч из-за того, что открыта контейнерная линия в Калининрад (прибалты запретили провоз грузов). Кстати, про дисконт в Усть-Луге никто не пишет, возможно он там поменьше?

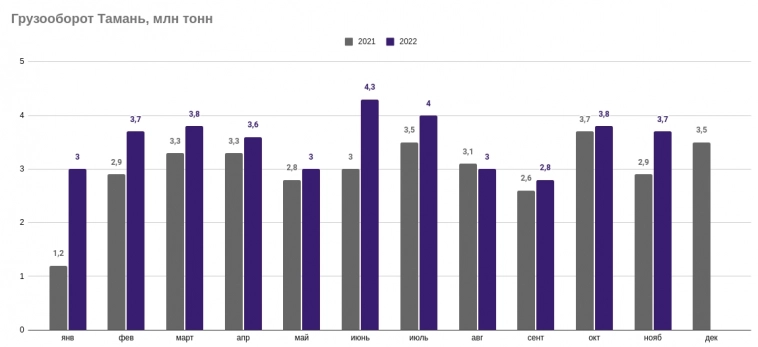

Идея, что грузооборот идет через Юг (Черное море) в тч реализуется через порты в Тамани и Туапсе (нефтеналивные порты там тоже есть) и являются основой грузооборота.

Перевалка нефти по данным ассоциации Морских портов (фактические данные, а не косвенные). 4 квартал по объемам выглядит лучше 3-го, но с 5 декабря — эмбарго. Интересно, что будет в декабре

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

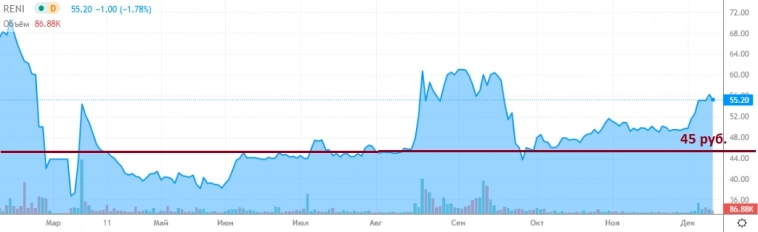

Рынок страховщиков и Ренессанс

- 12 декабря 2022, 14:57

- |

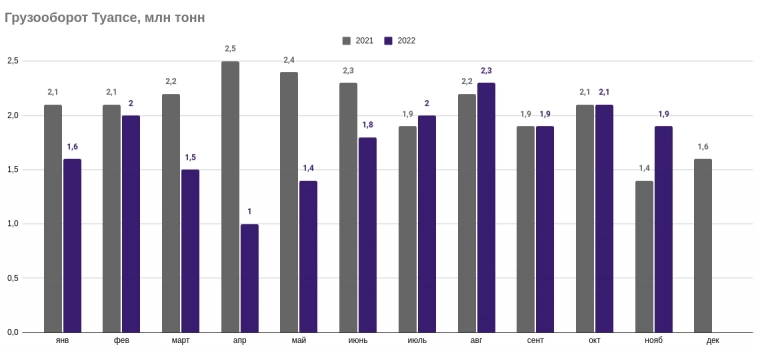

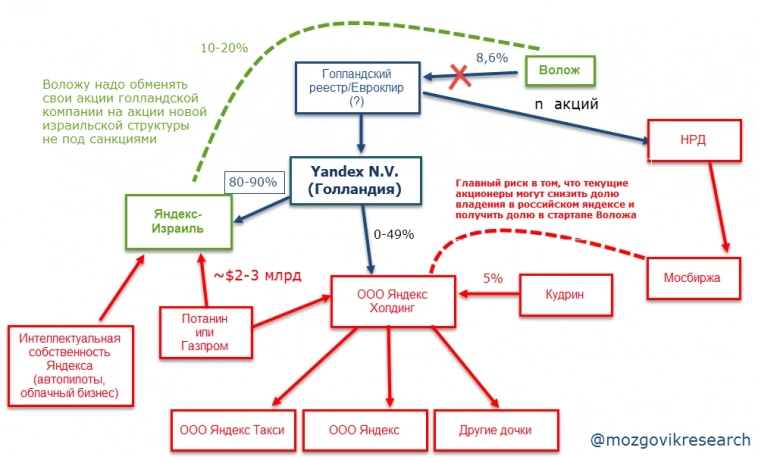

ЦБ выпускает отчеты по страховому рынку с большой задержкой и ежеквартально. За 3-ий квартал опубликовали только 7 декабря.

Динамику Ренессанса относительно рынка на двух кварталах смотрел не так давно. Небольшой апдейт, чтобы увидеть динамику сбора премий относительно рынка за 9 месяцев.

В 3-ем квартале видно, что во-первых рынок в целом оживился и вернулся к росту. Премий без Life-сегмента также вышли плюс, но пока это все сильно меньше инфляции. В автостраховании стабильный плюс по кварталам, что не есть хорошо, потому что комплектующие и затраты здесь выросли в среднем на 30%.

Провал по Life-сегменту относительно рынка — следствие большой доли рисковых видов услуг. На risk-off результат здесь должен быть лучше. Впрочем, это наверно не для 2022 года.

Зарабатывать по 5+ млрд рублей прибыли думаю смогут уже в следующем году. Подкупает, что растут лучше рынка и это даже компания роста в каком-то смысле. Но все это без подробных результатов и дивидендов (пока). Так что Сбер, кажется получше, но если ниже 45 рублей выглядит как верный уровень для покупок.

Есть акционеры? Не Сбера, его, я так понял, держат примерно все.

Итоги недели: ищем причины падения

- 12 декабря 2022, 10:50

- |

Прошла неделя эмбарго, индекс чуть подупал, но это все скорее топтание вблизи любимого в этом году уровня 2200.

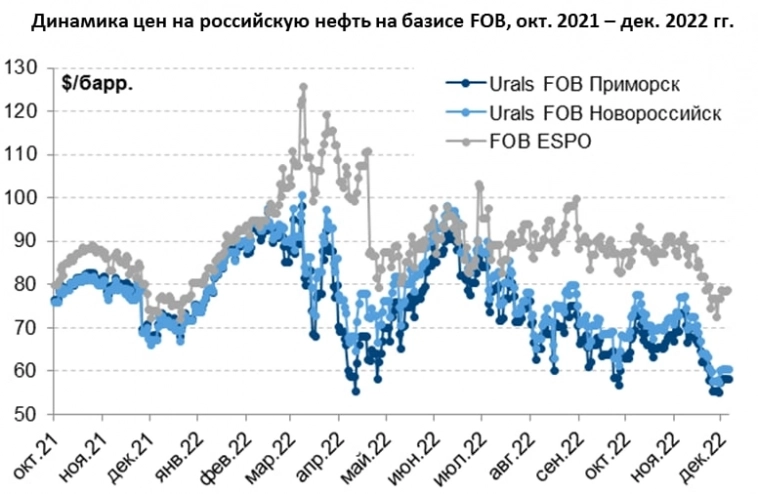

Поговаривают, что дисконт Urals составляет почти 45% и продают за 43 бакса. Но как это высчитывают не очень понятно — это могут быть и штучные сделки. Не Uralsом едины, в Китай поставляют и более маржинальные сорта с гораздо меньшими дисконтами. Пока смотрим. Хитрый Олег, который мониторит заплывающие в порты мальтийские танкеры, говорит, что пока ситуация нормальная.

Русагро (-7,9%)

В лидерах падения много расписочных компаний. Русагро одна из таких. Компания показала, что можно перевести бумаги из НРД в Евроклир.

В целом неплохо, но в Евроклире Русагро стоит дешевле процентов на 20. А неплохо, потому что будет возможность получать дивиденды. Судя по всему, компания очень хочет начать платить. Не до конца понятно, могут ли они аккумулировать кэш на Кипре. Интуитивно кажется, что гонконгские дочки в этом могут помочь.

( Читать дальше )

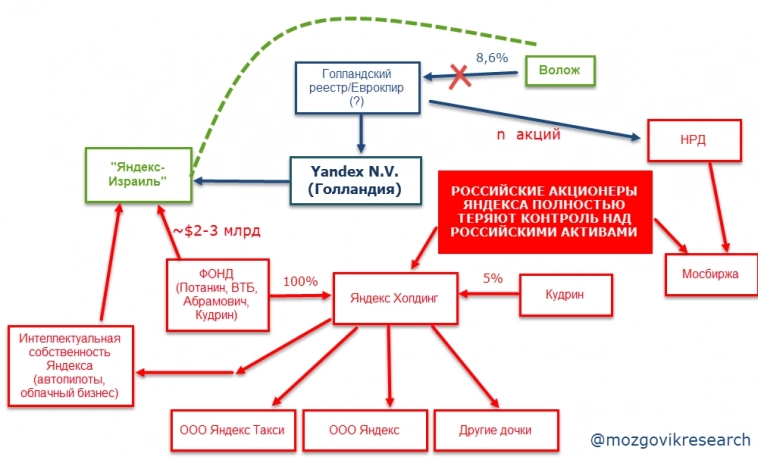

Реструктуризация Яндекса - никто до сих пор не осознал, что происходит (update)

- 10 декабря 2022, 21:34

- |

Там я расписал схему возможной реструктуризации.

В этот же день Яндекс сделал пресс-релиз, который подтвердил мои опасения и акции Яндекса за 2 дня упали на 10%.

2 декабря The Bell опубликовал вероятные детали структуры сделки.

Только сейчас дошли руки написать обновление по мотивам новой информации от Bell.

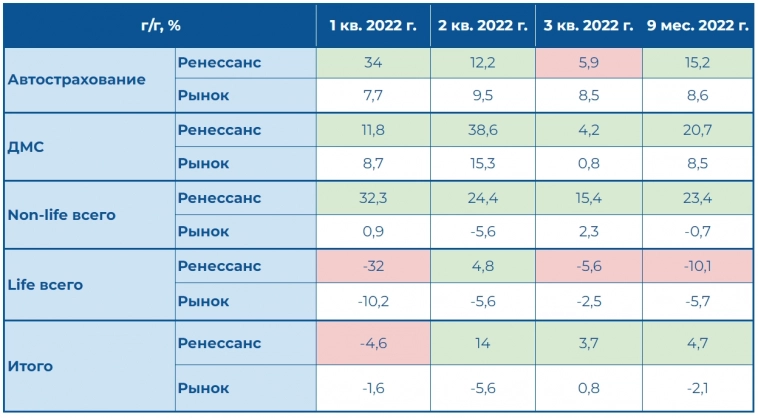

25 ноября Яндекс явно официально сообщил, что голландская компания Yandex NV со временем перестанет владеть российскими активами в результате реструктуризиации.

Напомню текущую структуру владения российскими активами Яндекса и как на них удостоверяются права покупающие акции в России.

Я предположил, что российские активы соберут в «Яндекс Холдинг», и продадут их условному Потанину:

При этом владельцы акций Яндекса в НРД (кто покупает их на Московской Бирже) ФАКТИЧЕСКИ ПЕРЕСТАНУТ ИМЕТЬ КАКОЕ-ЛИБО ОТНОШЕНИЕ К РОССИЙСКОЙ КОМПАНИИ ЯНДЕКС.

По сути, написанное в The Bell 2 декабря полностью подтвердило мои опасения:

При реорганизации «Яндекса» из голландской Yandex N.V. будет выделен новый холдинг со всеми основными активами компании. При выделении 100% нового холдинга будет у голландской компании, но вскоре она продаст контроль в нем пулу российских инвесторов, рассказывает один из собеседников. В числе будущих покупателей собеседники The Bell называли структуры Владимира Потанина, Романа Абрамовича и банка ВТБ (представитель Абрамовича называл некорректной информацию о намерении его структур увеличить долю в «Яндексе»).

То есть обновленную схему можно изобразить следующим образом:

В этой схеме остается неизвестной только сумма или активы, которую «ФОНД» заплатит голландскому Яндексу за российские активы.

На что остается надеется владельцам акций Яндекса на Мосбирже?

1. то, что статья в The Bell окажется неправдой.

2. то, что произойдет какое-то чудо.

Честно говоря я не понимаю, почему Яндекс стоит на месте. Видимо все кто боялся, продали, а текущие держатели надеются на чудо и уже не хотят продавать, — ждут когда объявят точную схему.

В общем, я придерживаюсь мнения, что владеть акциями Яндекса сейчас очень рискованно.

Порты России и нефтеперевалка

- 08 декабря 2022, 20:03

- |

Посмотрим, как порты отрабатывают в этом году через различную статистику (ассоциация морских перевозок, блумберг и мой собственный анализ через marinetraffic в режиме онлайн, чтобы оценить влияние нефтяного эмбарго на российскую нефть с 5 декабря (есть ли повод паниковать по поводу снижения добычи нефти и экспортных отгрузок).

Для начала — любимец Новороссийск, продолжаю держать акции Порта и до сих пор вижу в этом идею (хотя и девальвации нет, но операционные показатели говорят в верности логике). Ключевой момент — что будет делать с денежным потоком Транснефть.

Табличка от https://infranews.ru/ они каким-то образом разделили порт в Новороссийске на НМТП и КТК. У меня пока не получилось.

С учетом снижения объемов в КТК из-за дефекта на выносных причалах — ситуация выглядит нормально. Юг России — главные ворота экспорта в Индию, если не перекроют Босфор.

Блумберг считает так — но выдает данные только по нефти (нет нефтепродуктов, их много идет через НМТП, Тамань, Туапсе)

Мои расчеты через marinetraffic (могут быть ошибки). Казахскую нефть вычел через пропорциональный метод (где-то 1,05 млн баррелей в сутки)

( Читать дальше )

Роснефть - коротко про пресс релиз с результатами за 3 квартал про МСФО

- 07 декабря 2022, 20:41

- |

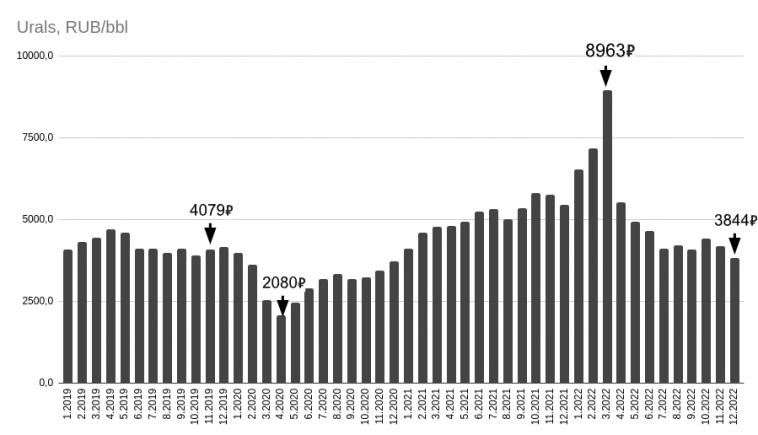

Роснефть выпустила пресс-релиз с результатами за 9 месяцев, что не может не радовать. До этого разбирал пресс релиз за 2 квартал тут - https://smart-lab.ru/company/mozgovik/blog/837858.php

В отличие от цены на нефтебочку Urals в декабре. По сути Роснефть отработала с средней ценой на нефтью Urals в 4100 рублей (в 4 квартале можно ожидать схожую динамику цены).

Но печалиться заранее про Роснефть не надо — ESPO в Китай (1,5 млн баррелей в сутки продается с гораздо меньшим дисконтом), график взят у IEF

Несколько тезисов про отчет:

( Читать дальше )

Денежная масса, звезды сошлись

- 07 декабря 2022, 19:24

- |

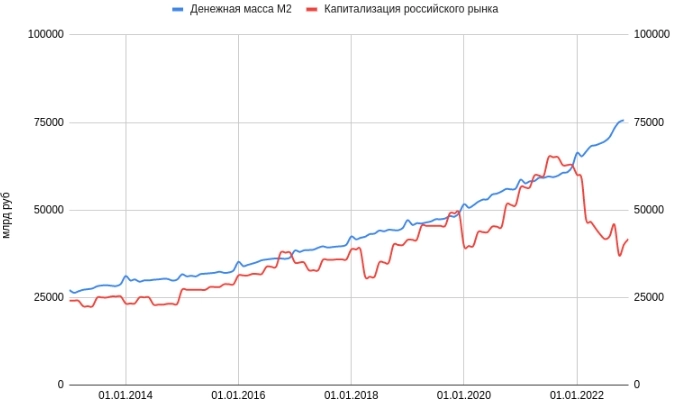

Несмотря на популярность тезиса: «Растет денежная масса — рано или поздно вырастет и капитализация». Я к нему отношусь немного скептически.

Во первых это долгосрочный фактор, где денежная масса растет примерно всегда. Иногда она, действительно, как в 2008 году даже чуть упадет, иногда будет долго стагнировать, но чаще она просто растет, иногда чуть быстрее, иногда чуть медленней. Тем временем рынок бывает очень волатильный: может и стагнировать и падать, денежная масса тем временем будет расти и расти.

И вот ты сидишь уже год и думаешь: «Ну рано или поздно попрет, ведь масса растет». Иногда с этим тезисом выходит на конференциях человек 5 спикеров.

График Олега Кузьмичева (Газпромбанку он тоже приглянулся — считай знак качества) по М2:

Мой немного модифицированный тезис на основе этих данный такой: чтобы рынок начал расти, нужно чтобы вывели деньги с депозитов. Вот из выведенных с депозитов что-то да доковыляет до фондового рынка. Денежная масса состоит из наличных денег и разного срока жизни депозитов.

( Читать дальше )

ТГК-1. Обзор производственных результатов за 9 мес.2022г. Пока нормально!

- 07 декабря 2022, 13:52

- |

ТГК-1 публикует результаты производственной деятельности за 9 месяцев 2022 года, финансовые отчеты ни за 2 ни за 3 квартал компания не раскрывала.

( Читать дальше )

Weekly #30: изменения рейтингов акций, рубль, комментарии к новостям

- 07 декабря 2022, 12:01

- |

Рейтинг Акций Mozgovik

Новости, которые пришли от Русагро, напоминают нам о том, что со всеми расписками, которые торгуются на Мосбирже всё непросто. Я постарался расписать то, что происходит вокруг Русагро, и это укрепило меня во мнении, что расписки в НРД — это рискованная история, которая оправданна только в случае если у ваш большой пакет, который вы точно не хотите продавать и готовы держать долгосрочно.Именно поэтому в нашем рейтинге акций все расписки имеют рейтинг <4 (то есть мы не рекомендуем их покупать).

Напомним также, что по Яндексу есть большой риск утери контроля над российскими активами в процессе реструктуризации. Похожую точку зрения выразил и Максим Орловский в интервью 30 ноября. В то же время акции Яндекса пока стоят без движения — участники рынка не хотят ничего делать, пока не станет известна окончательная схема реструктуризации.

Мы понизили рейтинг ИнтерРАО с «4» до «3», потому что большинство коллег считает, что покупать акции ИнтерРАО по 3,20 руб и выше они бы не стали. Однако я, например, не собираюсь продавать эти бумаги, которые откупал 10 октября.

Также, мы понизили рейтинг ОГК-2, так как наш коллега Валентин Погорелый не считает эту акцию лучшей в секторе, и думает, что ожидания по дивидендам ОГК-2 завышены. Соответствующая заметка была опубликована 29 ноября.

( Читать дальше )

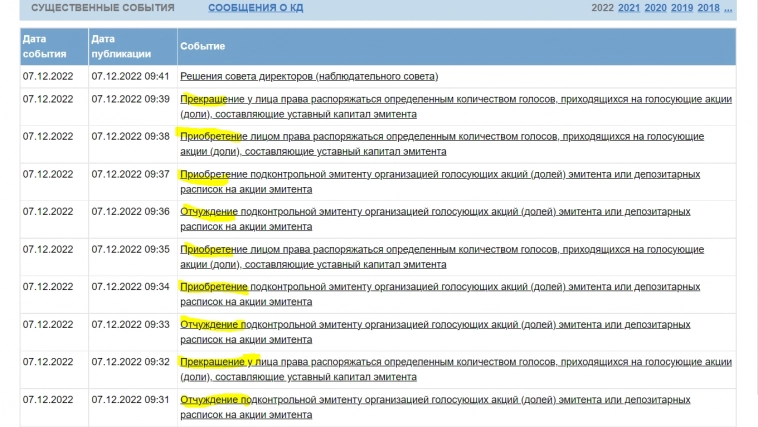

Белуга жонглирует акциями

- 07 декабря 2022, 11:15

- |

Вышла череда сущ.фактов по Белуге с перекидыванием пакетов акций.

Продали свои акции:

Tottenwell Limited — кипрская дочка, в прошлом году через нее делали SPO. На ней было 13%, пишут, что осталось 2,9% (-10,1%)

Beluga Vodka INTERNATIONAL — там было 100 акций (0,001%). Здесь, видимо, как с косарем в зимней куртке — случайно остались.

SIXTH TOWER HOLDINGS — тоже дочка, продала все 2%.

Под это жонглирование вписался и Ориент-Запад — компания через которую держит Мечетин. Они снизили долю с 50,1% до 39,4 (-10,7%)

В итоге вжух-вжух, вродесписали с дочек 12,1%, но появилась новая дочка «Синергия маркет» с 7,8%, а потом сразу появилась доля на «Синергия капитал» в 18,6%. То есть не было сущ.факта по отчуждению с «Синергия маркет».

Пока вывод, что надо ждать остальных пазлов, очевидно, что вышли не все сущ. факты.

Предполагаю, что собрали в конечном итоге на Синергия-капитал собрал все в одном месте, 18,6%. А Мечетин перекинул напрямую долю себе. До этого у него было 4,5% таким образом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал