Немного о философии принятия решений Mozgovik Research. Weekly #47

- 22 июня 2023, 14:33

- |

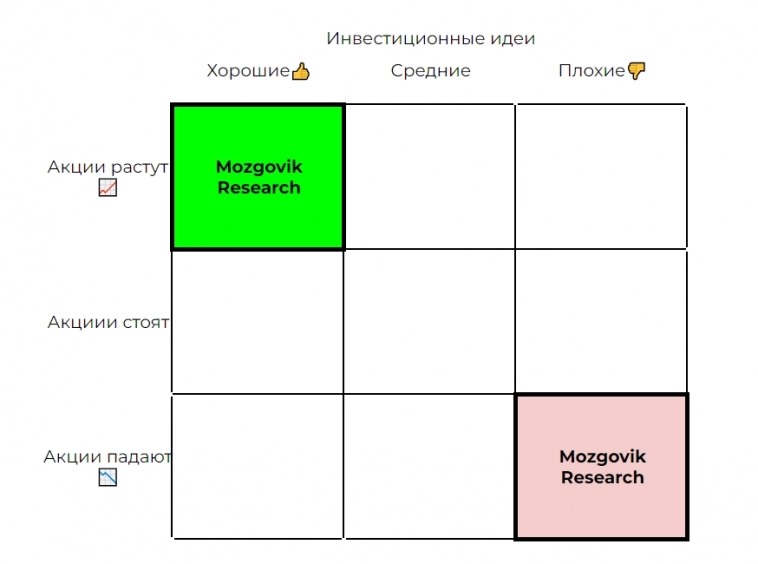

Не все акции, которые растут — можно надёжно спрогнозировать.

Не всё, что можно надёжно спрогнозировать — растёт.

Любая хорошая компания может быть плохой идеей, если её акции дороги.

Любая плохая компания может стать хорошей идеей, если её акции слишком дешёвы.

1-я задача нашей аналитики — найти то, что выглядит хорошо и даст хороший результат.

2-я задача нашей аналитики — найти то, что выглядит опасно и может дать плохой результат.

Условно можем представить себе матрицу 3Х3 с прогнозируемостью и результатом.

Первые идеи надо брать в портфель, вторых — избегать.

Шортить мы не рекомендуем в принципе, так как любые шорты опасны, особенно во время бычьего рынка.

Когда мы попадаем со своим анализом в два этих квадрата, можно считать, что наш анализ дает блестящий результат.

Но так бывает далеко не всегда.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 22 )

История одного портфеля

- 22 июня 2023, 04:34

- |

У меня есть 2 портфеля свой и не свой, к которому дали доступ нажимать кнопки.

Второй, разумеется, появился в самый «лучший» момент — это когда на Мосбирже начался парад IPO, все летело вверх, Сбербанк переписывал хаи итд. — середина апреля 2021 года (хотя здесь можно и про 2023 подумать).

21-24 февраля единственное, что делалось в этом портфеле — это были проданы все расписки и фонды Финекса, причем расписки были слиты 25 февраля — буквально в последний момент. В достаточной степени это сберегло нервные клетки.

Дальше был весьма неплохой перфоманс, потому что за следующие 3 месяца портфель просто обновил хаи.

( Читать дальше )

Апдейт расчётов по компании Россети Московский регион. Все равно дёшево!

- 21 июня 2023, 21:04

- |

Сегодня поделюсь некоторыми мыслями по компании Россети Московский регион, потому что в процессе изучения сбытовых компаний, обратил внимание на моменты, которые относятся к сетевым компаниям (а я их не учитывал ранее), а так как пока я разобрал только Россети МР, то и обновлю свои расчеты по ней.

Начну с информации по тарифам на передачу электроэнергии!

Так как Россети МР работают в двух субъектах РФ — это г. Москва и Московская область, то и тарифы приведу по обоим регионам!

Итак в 2022г. компания Россети МР осуществила передачу следующим потребителям:

1. В г. Москва 72,67% всей передачи электроэнергии приходилось на прочих потребителей (юр.лица) и 27,33% на население и приравненное к населению потребителям

2. В Московской области — 64,52% — это прочие потребители и 35,48% — это население!

( Читать дальше )

Перекупленные и перепроданные бумаги. Опасные бумаги. Недооцененные акции. #Weekly 46

- 21 июня 2023, 18:49

- |

Мы даже видим закономерность: чем ниже ликвидность и free-float у акций, тем меньше в них фундаментального потенциала.

Это прямое следствие разгонов акций толпами инвесторов, трейдеров, читателей телеграм-каналов.

Почему так происходит?

Инвесторы в акции на Мосбирже сейчас ведут себя как покупатели машин, которые берут подержанный автомобиль только потому, что он стоит дешевле, чем год назад, на нём написано «Мерседес», но при этом они совершенно не заглядывают под капот такого автомобиля.

Посмотрим акции, которые максимально отскочили от дна в октябре 2022:

( Читать дальше )

Интернет компании могут не вернуться на высокие мультипликаторы, которые были при нерезидентах

- 21 июня 2023, 12:09

- |

Есть у нас на рынке пять компаний, с рядом общих черт:

👉все они по сути интернетные

👉все они зарубежные

👉большая доля зарубежного недружественного free-float

👉все они быстро росли в прошлом

👉все они торговались исторически на высоких мультипликаторах

Все эти компании сейчас отстают от рынка: IMOEX упал от максимумов 2021 года на 📉35%, в то время как эти бумаги — на 📉42-57%.

Прикол с этими компаниями в том, что бизнесы быстро росли, они особо не платили дивидендов (кроме небольших у Тинькофф) и цены на эти акции поддерживались нерезидентами, которые понимают как оценивать быстрорастущие компании на высоких мультипликаторах.

После того, как нерезиденты на российском рынке закончились, вряд ли подобные компании в будущем будут оцениваться так же высоко, как могли быть оценены в прошлом.

👉Хедхантер судя по всему уперся в потолок роста, поэтому текущий P/E упал до 10

👉CIAN непонятно кто разогнал, текущие мультипликаторы остаются заоблачными (хоть и улучшились с 21 года), опасная бумага⚠️.

👉Тинькофф сбавил темпы, но текущий P/E остался как при нерезидентах (19). Тинькофф конечно гораздо интереснее брать OTC в зарубежной инфраструктуре по $14 и выше в надежде на принудительную редомициляцию.

👉OZON продолжает расти супертемпами, но акции все еще ниже почти вполовину уровней максимума IMOEX. Тоже можно достать с дисконтом OTC.

👉YNDX специфическая история, как видим, из всех подобных бумаг они отскочили слабее всех, т.к. рынок понимает, что компания может потерять российские активы, поэтому фундаментал отходит на 2 план.

Самолет близок к тому чтобы стать крупнейшим девелопером

- 20 июня 2023, 14:02

- |

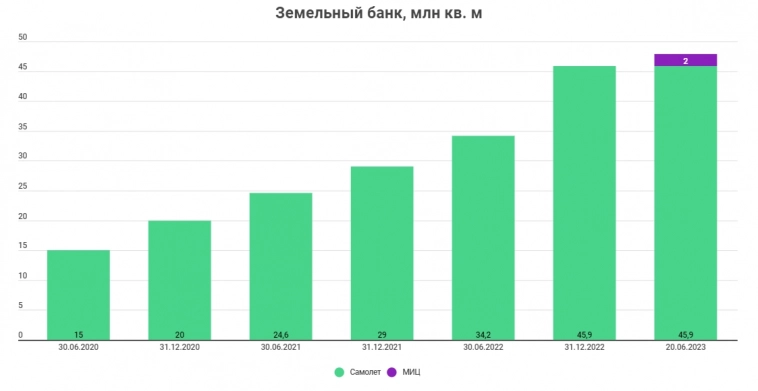

Самолет объявил о подписании соглашения о приобретении 100% ГК МИЦ за 40 млрд рублей.

Для сделки потребуется разрешение ФАС. В состав сделки войдут 11 проектов на стадиях строительства и проектирования.

Портфель МИЦа находится 2 млн кв. метров земельного банка на разных стадиях, соответственно земельный банк Самолета теперь будет выглядеть по площади так — +4,5%

( Читать дальше )

О чем писал Mozgovik на неделе - короткая версия

- 19 июня 2023, 19:17

- |

Магнит (полная статья)

👉Игры сыграна, ловить больше нечего.

📈НО! Могут выплатить супердив за 2 года, тогда ДД = 20-24%. Но это лотерея.

📉С другой стороны есть риск, что история с дивами может затянуться пока большая доля нерезов не выйдет (а их сейчас 50%+)

Впереди могут быть еще оферты.

Если погасят выкупленные акции — будет позитивно.

( Читать дальше )

Моя упрощенная модель понимания по акциям Алросы

- 19 июня 2023, 14:41

- |

По факту оказалось, что в новости не содержалось НИКАКОЙ НОВОЙ ИНФОРМАЦИИ. Журналисты спросили Сазанова — будет ли новый налог, на что он ответил, что будем думать осенью. Единственное что может быть негативно, что он не дал твёрдого ответа «НЕТ, не будет больше налога на Алросу».

А в понедельник у нас уже позитив и рост акций +3,5%:

6 июня Олег писал:

За 1 полугодие вероятно будут дивиденды и немаленькие — сам Иванов сказал (председатель наб совета, бывший СЕО). Я бы оценивал их в 5-6 рублей за 1 полугодие, хотя многое зависит от того, как идут продажи (работают ли на склад) во втором квартале.Поводом для такого мнения стало интервью ушедшего главы Алросы Сергея Иванова, в котором он первый отметил возможность такой выплаты.

Олег (молодец!) продолжает держать свои акции Алросы.

Я хочу объяснить, как я смотрю на Алросу…

( Читать дальше )

РУСАЛ потратит 400 млрд на глиноземный завод или закопает деньги в песок?

- 19 июня 2023, 14:22

- |

ПМЭФ исторически был источником важных новостей в части кап затрат публичных компаний в России. На этот раз выделился РУСАЛ:

"Компания «Русал» планирует построить глиноземный завод и глубоководный порт в Ленинградской области с целью повышения сырьевой безопасности. Завод будет иметь мощность 4,8 миллиона тонн и будет использоваться для производства глинозема, основного компонента алюминия. Общая стоимость проекта составит 400 миллиардов рублей.

«Русал» планирует поставлять бокситы, необходимые для производства глинозема, со своих активов в Гвинее. Ранее компания получала основную часть глинозема от иностранных заводов, но из-за контроля Украины над Николаевским глиноземным заводом и запрета Австралии на поставки в Россию, «Русал» решил разработать собственный производственный цикл для обеспечения сырьем.

Общая мощность завода составит 4,8 млн тонн. Как сообщает алюминиевая компания, первая очередь завода мощностью до 2,4 млн тонн в год будет введена в эксплуатацию до конца 2028 года, вторая очередь с аналогичной мощностью — в 2032 году. Для работы глиноземного завода будет построен глубоководный порт. В стратегии развития металлургической промышленности до 2030 года говорилось, что завод планируется строить в Усть-Луге."

( Читать дальше )

Магнит снова публичный

- 19 июня 2023, 06:32

- |

Магнит вернулся к публичности, опубликовав результаты за 2022 год работы и 1-ый квартал 2023 года.

Кроме этого компания осчастливила нерезидентов, предложив им продать 10,2 млн акции (10% акционерного капитала) за 2215 рублей.

Котировки с этими событиями подбираются к значениям ноября — это период, когда Магнит начал закрываться от инвесторов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал