Валютные облигации, как не попасть впросак и получить ожидаемую доходность?

- 11 декабря 2025, 16:52

- |

- комментировать

- 3.7К | ★3

- Комментарии ( 14 )

Россети Центр и Приволжья. Отчет МСФО. Новый ИПР. Большое сравнение с МОЭСК и Центром

- 11 декабря 2025, 11:34

- |

Компания Россети Центр и Приволжья (сокр. ЦиП) опубликовала финансовый отчет за Q3 2025г. по МСФО:

По старой схеме друзья, я совсем коротко на нем остановлюсь, потому что отчет МСФО и РСБУ у ЦиП очень похожи, а так как я отчет РСБУ подробно разобрал здесь, то остановлюсь на моментах, которые мне показались любопытными.

Я постараюсь все сетевые компании прогнать по показателям, как я сделал с МОЭСК и Центре, чтобы сравнить компании и может быть мы выявим что-то интересное.

Напоминаю, что красным цветом я выделил те показатели, которые входят в мой расчет скорректированной EBITDA — это операционная прибыль+амортизация+оценочные обязательства+убыток (восстановление) от обесценения основных средств (обычно в 4 квартале он появляется)+начисление (восстановление) резерва под ожидаемые кредитные убытки-прочие доходы+прочие расходы.

Мой расчет EBITDA отличается от расчета самих компаний, я не понимаю почему они процентные доходы например не отнимают и грубо говоря, мой расчет скорректированной EBITDA — это операционный денежный поток, но я забыл скорректировать его на прочие доходы расходы:

Вот эти прочие доходы (в других сетях показывают и статьи расходов) в разные периоды признаются хаотично и прогнозировать их нереально, поэтому я в предыдущих статьях изменил расчет скор EBITDA!!

( Читать дальше )

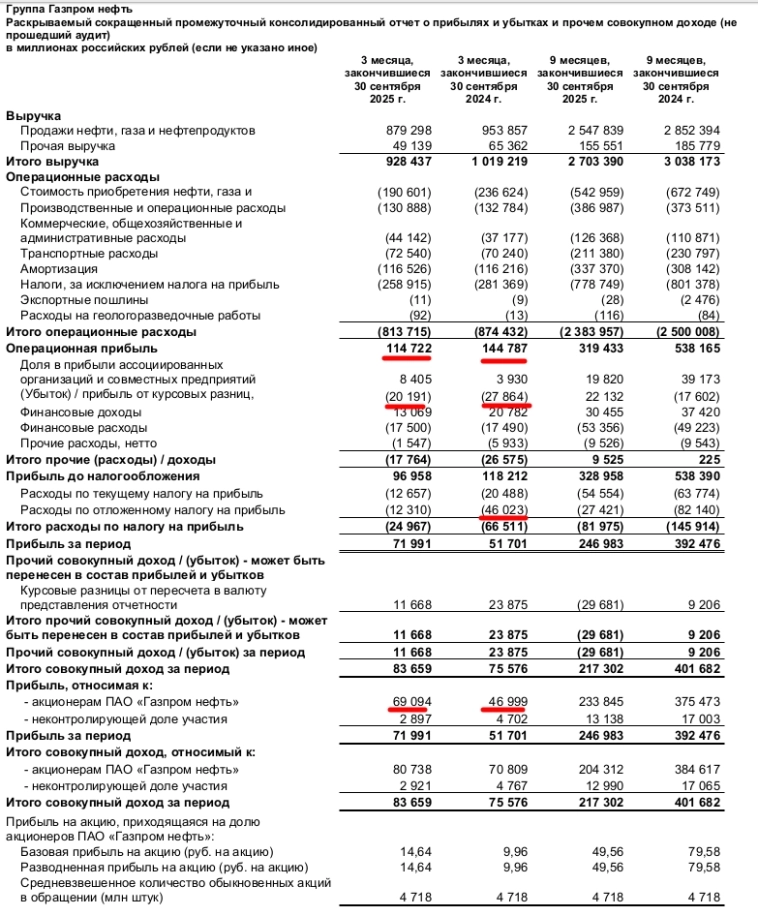

Газпромнефть: Дочь за мать не отвечает, но не в случае Газпрома? Денежные потоки идут мимо миноритариев, а чистый долг уже почти 1 трлн рублей! Отчет за 3-й квартал 2025

- 11 декабря 2025, 01:38

- |

Завершаем разбор отчетов за 3-й квартал у нефтегазовых компаний с помощью Газпромнефти (в 22-23 году компания была лучшей акцией сектора)

На первый взгляд — не все так плохо (на фоне остальной нефтянки и например Роснефти) — чистая прибыль даже выросла на 47% г/г в 3 квартале

Почему — понятно становится из таблицы. Основные параметры упали (выручка и опер прибыль), но за счет снижения убытков от курсовых разниц и отсутствия разовой переоценки налога на прибыль — чистая прибыль выросла год к году

Хотите немного магии? Я ЖДАЛ 69 МЛРД РУБЛЕЙ ЧИСТОЙ ПРИБЫЛИ в 3 квартале от Газпромнефти!) Попадание 100% (в яблочко), на самом деле повезло т.к. много переоценок!)

Пруф в Нефтяном срезе от 13 ноября 2025 года — smart-lab.ru/company/mozgovik/blog/1229385.php

В целом для Газпромнефти сейчас ситуация неплохая — маржа переработки все еще солидная, а Омский и Московский НПЗ не бомбят, как НПЗ Роснефти и ЛУКОЙЛа (серьезных прилетов не было)

( Читать дальше )

Час Х приближается? Магнит, странный рост акций без новостей

- 10 декабря 2025, 18:30

- |

За этот день Магнит стал 2-м по обороту на Мосбирже, оборот составил 8,9 млрд руб (3,47 млн акций)

До этого в Магните был спекулятивный всплеск 24 сентября. Оборот в основную сессию 3,5 ярда (1,76 млн акций)

Когда Магнит разгоняли в сентябре 2024, оборот 17 сентября 2024 максимальный доходил до 12,5 млрд руб! (2,66 млн акций)

За 3 дня проторговали 5,18 млн акций.

У Магнита всего 102 млн акций. 30% выкуплены, 3,8 млн акций в РЕПО.

30% у Винокурова.

Остается 38 млн акций.

Ну лямов 20 еще у нерезидентов, остается 18 млн акций.

Ну вот эти 18 млн где-то вращаются на бирже.

У меня есть гипотеза, что...

( Читать дальше )

Какая доходность среди облигаций с наивысшим рейтингом надежности и сроком погашения до 1 года?

- 10 декабря 2025, 17:54

- |

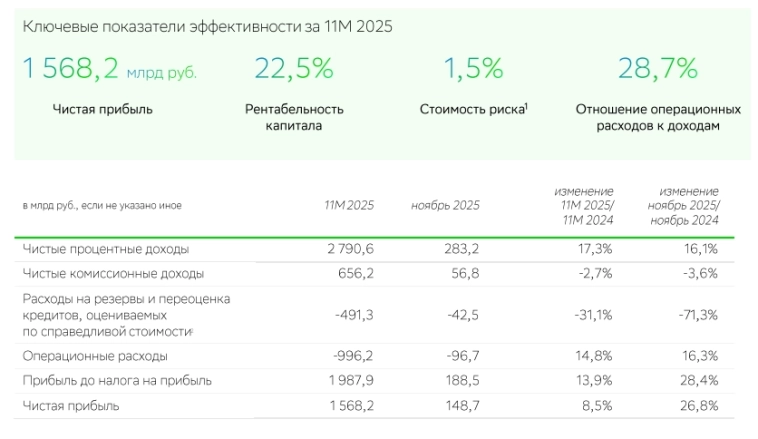

Сбер РПБУ 11 мес. 2025 г. - дивдоходность на уровне вкладов

- 09 декабря 2025, 20:48

- |

Сбер опубликовал результаты за 11 месяцев по РПБУ.

Чистая прибыль выросла на 8,5% до 1,57 трлн руб., за ноябрь +26,8% до 148,7 млрд руб.

Рентабельность капитала составила 22,5%, а достаточность Н1.0 составила 13,2%

Кредитный портфель за год вырос на 6,7% до 48,8 трлн руб. (+7,7% с начала года и +0,8% за месяц).

( Читать дальше )

- комментировать

- 13.1К |

- Комментарии ( 8 )

ГК БАЗИС: можно ли уже наконец будет заработать на IPO или всё как обычно?

- 08 декабря 2025, 19:40

- |

ГК Базис: первое прикосновение

Исходные материалы:

👉Мой эфир 20.11 с топ-менеджментом после отчета за 9 мес (конспект)

👉Мой эфир 05.12 после объявления параметров IPO

👉Презентация Базиса для инвесторов

👉Аналитический отчет ВТБ Капитал

👉Отраслевой обзор iKS Consulting

Доброго дня. Базис выходит на IPO, хочу написать короткую заметку по компании пока идет сбор заявок к IPO.

Параметры размещения

4 декабря ГК Базис объявила параметры размещения.

👉Цена 103-109 руб за акцию

👉При общем числе акций 165 млн это соответствует капитализации 17-18 млрд руб

👉Объем сделки = 3 млрд руб (16,7%-17,6% УК)

👉Сделка cash out

👉Ростелекому принадлежит 51%, выходить из капитала нет смысла

👉Сбор заявок 4-9 декабря, окончание приема заявок 9 декабря 15:00мск

👉Локап 180 дней

( Читать дальше )

Россети Центр. Отчет МСФО. Впервые вижу снижение прогноза по дивидендам!

- 08 декабря 2025, 17:27

- |

Компания Россети Центр опубликовала финансовый отчет за Q3 2025г. по МСФО:

Как и в случае с МОЭСК, я совсем коротко на нем остановлюсь, потому что отчет МСФО и РСБУ у Центр очень похожи (особенно по выручке), а так как я отчет РСБУ подробно разобрал здесь, то остановлюсь на моментах, которые мне показались любопытными и важными на мой взгляд.

Я постараюсь все сетевые компании прогнать по показателям, как я сделал с МОЭСК, чтобы сравнить компании и может быть мы выявим что-то интересное.

Напоминаю, что красным цветом я выделил те показатели, которые входят в мой расчет скорректированной EBITDA — это операционная прибыль+амортизация+оценочные обязательства+убыток (восстановление) от обесценения основных средств (обычно в 4 квартале он появляется)+начисление (восстановление) резерва под ожидаемые кредитные убытки-прочие доходы + прочие расходы.

Грубо говоря, скорректированной EBITDA — это операционный денежный поток, который зарабатывает компания и вот как он менялся:

( Читать дальше )

Сравнение айти компаний после отчетов за 3 квартал: ASTR, POSI, DATA, DIAS, BAZA, DGTL. Кто лучше?

- 08 декабря 2025, 01:22

- |

Айти компании отчитались за 3 квартал и 9 мес и пришло время сделать обобщенный материал по результатам. Отмечу, что не все компании раскрывают результаты в одинаковом объеме, поэтому не все параметры удается сопоставить и сравнить:

Предыдущий сводный обзор айти сектора я делал 1 сентября.

Тогда табличка результатов выглядела следующим образом:

Прошло 3 месяца, к инвесторам пришло осознание того, что растущий сектор перестал быть растущим, а мультипликаторы были высокие

( Читать дальше )

- комментировать

- 11.4К |

- Комментарии ( 20 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал