Как когда-то самая быстрорастущая экономика погружается в стагфляцию

- 17 января 2020, 14:56

- |

Еще два года назад экономика Индии под руководством премьер-министра Нарендры Моди увеличивалась на 8% в год, и казалось, что страна уверенно движется по пути, который позволит ей в скором времени стать главным драйвером глобального экономического роста. Однако хорошие времена, судя по всему, прошли, и вот Индия уже готовится погрузиться в стагфляцию: темпы подъема ВВП страны опустились до минимума более чем за десятилетие, а инфляция подскочила выше уровня центробанка на фоне существенного повышения цен на продукты питания.

При этом у индийских властей не так-то много каких-то действенных инструментов для борьбы со спадом. Сокращение доходов правительства и уже выглядящий раздутым госбюджет ограничивают возможности фискального стимулирования, тогда как взлет инфляции до 7.35% в декабре и опасения ее дальнейшего подъема на фоне высоких цен на нефть говорят о том, что пространства для дальнейшего снижения процентных ставок у центробанка практически не осталось.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

UBS советует делать ставку на акции ЕМ в связи с ослаблением торговых рисков

- 16 января 2020, 17:44

- |

«Соглашение снизит один источников понижательных рисков на рынках, − говорится в недавней аналитической записке стратегов из подразделения по управлению активами банка во главе с Марком Хаифелем. – Учитывая в целом достаточно благоприятные экономические условия в мире, включая ожидаемое усиление темпов глобального экономического роста, низкую инфляцию, сверхмягкую монетарную политику центробанков, мы рассчитываем, что акции покажут положительную динамику в нынешнем году».

В прошлом году акции развивающихся стран заметно отстали по темпам роста от акций развитых стран, однако в этом году у них есть все шансы наверстать упущенное, полагают стратеги UBS.

Хаифель и его команда ожидают, что дифференциал экономического роста развивающихся и развитых стран в 2020 г. расширится до 3.5%, тогда как в последние несколько лет он составлял в среднем порядка 2.5%. При этом, по оценкам UBS, азиатские и европейские государства должны больше других выиграть от ослабления глобальных торговых рисков.

( Читать дальше )

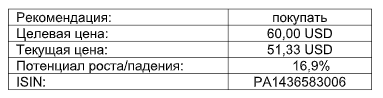

Прогнозы Carnival на будущий финансовый год выглядят оптимистично

- 15 января 2020, 13:36

- |

Американская корпорация Carnival, созданная в 1972 году, является крупнейшим по количеству пассажиров круизным оператором в мире, имеющим на сегодняшний день рыночную капитализацию в размере порядка $34,59 млрд.

За последние полгода бумаги компании подорожали на 11,8%, а с момента публикации нашего последнего материала, а именно с конца сентября прошлго года, принесли инвесторам доходность в размере 17,8%, что среди прочего связано с благоприятной отчетностью за минувший квартал, а также с оптимистичными прогнозами на 2020 фискальный год.

( Читать дальше )

Рост франка указывает на сохранении спросана защитные активы

- 10 января 2020, 15:41

- |

На фоне резкой эскалации напряженности на Ближнем Востоке и сохраняющихся рисков вокруг предстоящего выхода Великобритании из состава ЕС франк в паре с евро подорожал до максимума с апреля 2017 г. Тогда, напомним, скачок спроса на защитные активы в Европе был вызван опасениями по поводу возможного избрания президента-евроскептика во Франции. При этом подъем курса швейцарской валюты совпал со взлетом стоимости золота, которая впервые с 2013 г. превысила отметку $1600 за унцию, а также удорожанием японской иены к доллару до трехмесячного максимума. И хотя золото и иена отступили в среду на появившихся признаках того, что США и Иран будут стремиться избежать полномасштабного вооруженного конфликта, динамика франка говорит о том, что инвесторы по-прежнему нервничают.

( Читать дальше )

Инвестиционные идеи Alexion Pharmaceuticals

- 09 января 2020, 12:34

- |

Наиболее известным и успешно себя зарекомендовавшим препаратом компании является Soliris (eculizumab) для лечения пароксизмальной ночной гемоглобинурии и атипичного гемолитикоуремического синдрома, выручка от этого наименования в третьем квартале составила 78% от общей величины продаж Alexion. Другие коммерциализированные препараты компании – Ultomiris, Strensiq и Kanuma.

Акции Alexion Pharmaceuticals в 2019 году заметным образом отставали от американского фондового рынка в целом – принесли порядка 12,5% по сравнению с доходностью 28,4% по индексу S&P 500, при том, что основные показатели квартальных отчетностей компании демонстрировали планомерное улучшение.

Мы считаем, что в 2020 году у Alexion есть все шансы наверстать свое неоправданное отставание от рынка и даже перегнать его по доходности благодаря дальнейшему улучшению показателей операционной деятельности и поступлению позитивных новостей с фронта научных разработок и клинических испытаний.

( Читать дальше )

У большинства американцев практически нет сбережений

- 30 декабря 2019, 16:19

- |

Результаты опроса озадачили Брюса Маклари, спикера Национальной ассоциации кредитных советников США (National Foundation for Credit Counseling).

«Мне не понятно, как так может получаться. Если, как нам говорят, в экономике все хорошо, она близка к полной занятости, показатели потребительского доверия высокие, то почему у людей такие низкие сбережения? − вопрошает Маклари. – На мой взгляд, это очень печально и тревожно, когда большинство людей не могут оплатить какие-то непредвиденные расходы в размере даже $1 тыс., не прибегая к займам». Но все это, вероятно, не помешает Трампу продолжать хвастаться своими «экономическими достижениями», главными из которых, как он, судя по всему, считает, являются рекордные уровни индексов фондового рынка.

( Читать дальше )

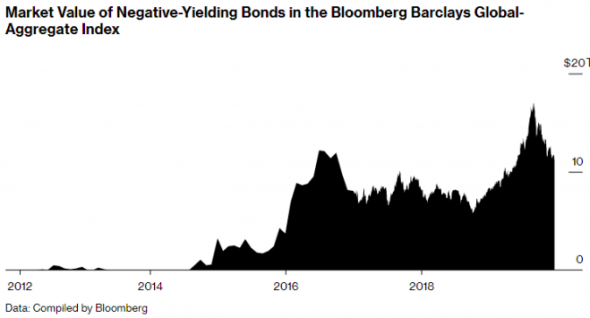

Объем долгов в мире с отрицательными ставками снижается – хороший знак

- 26 декабря 2019, 12:12

- |

Объем долговых инструментов мире, торгующихся с отрицательной доходность, снизился до $11 трлн., минимума с июня, после того, как ослабление торговой напряженности между США и Китаем улучшило прогнозы в отношении глобальной экономики. Причем еще этим летом почти треть бондов с инвестиционными рейтингами в мире − объемом порядка $17 трлн. − имели отрицательную доходность, то есть инвесторы, купившие их, чтобы держать до погашения, должны были гарантированно получить убыток.

Феномен отрицательных ставок перевернул традиционную мудрость, согласно которой инвесторы должны получать вознаграждение за то, что дают деньги взаймы правительствам или компаниям. Он стал возможен в результате резкого роста спроса на безопасные активы на фоне увеличения геополитических и экономических рисков. Кроме того, даже на инструментах с отрицательной доходностью теоретически можно зарабатывать – например, если цена облигации продолжит расти, или за счет благоприятной динамики валютных курсов, которая может скорректировать доходность вверх.

( Читать дальше )

Дэвис из Vanguardвидит рост рисков коррекции на рынках акций в 2020 г.

- 25 декабря 2019, 16:58

- |

«Есть такое ощущение, что рынки акций «прыгнули выше головы» в этом году, а такое, как правило, хорошо не заканчивается», − отметил Джозеф Дэвис, ведущий инвестиционный стратег и по совместительству главный экономист Vanguard. По его оценкам, шансы коррекции на рынке акций США в 2020 г. достигли 50%, тогда как в «обычный» год они составляют порядка 30%.

В то время как в этом году инвесторы слишком пессимистично оценивали вероятность рецессии, в следующем они будут чересчур оптимистичны в отношении перспектив восстановления темпов экономического роста, полагает Дэвис. Он также ждет отскока показателей волатильности от текущих «неприемлемо низких» уровней.

( Читать дальше )

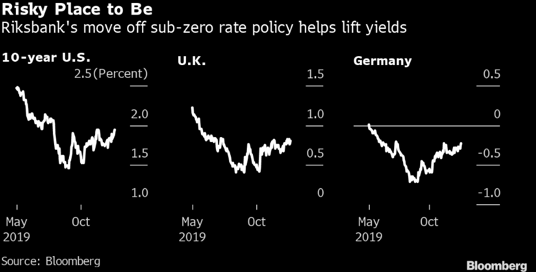

Уход от отрицательных ставок увеличивает риски для долговых рынков

- 24 декабря 2019, 14:52

- |

Риски для рынков суверенных бондов, судя по всему, увеличиваются, поскольку многие эксперты ожидают, что мировые центробанки могут через какие-то время последовать за ЦБ Швеции и тоже начнут постепенно отходить от политики ультранизких ставок.

Котировки суверенных облигаций весьма негативно отреагировали на завершение Риксбанком политики отрицательных ставок, поскольку это может оказаться «плохим примером» для других центроабанков, которые пока еще продолжают экспериментировать с отрицательными ставками, в частности, ЕЦБ, Швейцарского национального банка, Банка Японии. Любые сигналы того, что эти регуляторы продвигаются в сторону положительных ставок, могут привести к дальнейшему снижению цен долгосрочных долговых бумаг.

«Если идея о том, что ставки могут быть отрицательными, вдруг исчезнет, то все риски для бондов окажутся направленными в одну сторону – в сторону более высоких доходностей, − отметил Эрик Лонерган, портфельный управляющий в M&G Investments, в интервью Bloomberg Television. – И это очень важно, поскольку инвестиции на долговых рынках становятся более рискованными».

( Читать дальше )

К 2100 г. 5 из десяти самых населенных стран мира будут африканскими

- 23 декабря 2019, 11:15

- |

Так, к 2100 г. в десятке ведущих стран по численности населения будет находиться 5 африканских государств – Нигерия, Эфиопия, Танзания, Египет и Демократическая республика Конго.

В то время как населения Азии в целом продолжит расти в ближайшие десятилетия, темпы роста будут постепенно снижаться. И в определенный момент африканские страны начнут опережать азиатские по темпам прироста населения. При этом население в таких странах, как Китай и Бангладеш, по прогнозам, даже сократиться к 2100 г. Это будет связано в основном с повышением уровня жизни и образования, что уже отрицательно сказываются на показателях рождаемости в данных странах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал