Дивиденды в нефтегазовом секторе - какие компании еще могут их выплатить и в каком размере?

- 20 мая 2024, 16:49

- |

В ближайшие недели компании из нефтегазового сектора, ещё не давшие рекомендации относительной финальных дивидендов за 2023 года, наконец сделают это. Несмотря на то, что все компании уже раскрыли свою отчётность по итогам 2023 года, в ряде кейсов остаётся высокая неопределённость относительно размера выплат.

23 мая СД «Газпрома» рассмотрит вопрос о дивидендах за 2023 год

Неопределённость относительно размер выплат остаётся крайне высокой. С одной стороны, в конце прошлого года финансовый директор компании говорил, что рост долговых метрик не должен сказаться на дивидендах газового гиганта. Если опираться на эти слова, то норма выплат составит 50% скорректированной прибыли по МСФО, что соответствует 15,3 руб. на акцию (10,1% доходности). С другой стороны, долговая нагрузка по итогам года достигла опасных 3 Чистый долг/EBITDA, что делает выплату дивидендов нецелесообразной с точки зрения сохранения финансовой стабильности «Газпрома». Кроме того, дивидендная политика компании позволяет СД уменьшить норму выплат или вовсе отказаться от дивидендов при росте коэффициента Чистый долг/EBITDA выше 2,5.( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Итоги недели: обмен бумаг «Яндекса» и акции девелоперов

- 19 мая 2024, 17:48

- |

В новом выпуске нашего YouTube-шоу обсуждаем перестановки в правительстве, состояние рынка недвижимости, перспективы акций девелоперов и обмен бумаг «Яндекса». А еще рассказываем, что такое базовый рефлекс инвестора и как он помогает минимизировать риск просадки портфеля.

Смотрите до конца, пишите комментарии под постом и не забывайте о лайках!

Подписывайтесь на наш телеграм-канал @finam_invest

Размещения квазивалютных облигаций НОВАТЭКа может вызвать интерес у инвесторов, ориентированных на стратегию Buy&Hold

- 17 мая 2024, 14:39

- |

НОВАТЭК сегодня, 17 мая, запланировал провести сбор заявок на облигации серии 001P-02. Техническое размещение бумаг на бирже запланировано на 22 мая. Планируемый объем размещения не менее $200 млн. Номинал бумаги составляет $100. Срок обращения облигаций 5 лет. Купонный период 91 день. Ориентир по ставке 1-го купона находится на уровне не выше 6,50% годовых. Расчеты по облигациям будут проходить в рублях по курсу ЦБ РФ.

Локальный квазивалютный сегмент всегда оставался несколько в стороне от внимания основной массы инвесторов, что обусловлено его крайне низкой биржевой ликвидностью. Действительно, при том, что сейчас общее количество локальных выпусков, номинированных в отличных от рубля валютах с листингом на Мосбирже, превышает 35, а их суммарный объем достигает 10 млрд в долларовом эквиваленте, реально ликвидных бумаг практически нет. Даже у отмеченных ниже выпусков уровень ликвидности носит по сути номинальный характер и просто несопоставим, например, с «замещающим» сегментом.

( Читать дальше )

Claude vs ChatGPT: потеснит ли Anthropic легендарный OpenAI?

- 16 мая 2024, 17:39

- |

Запустив в марте 2024 года новую версию ИИ-модели Claude — альтернативу чат-бота ChatGPT, компания Anthropic уверенно теснит лидера отрасли OpenAI в заголовках новостей. Пользователи сравнивают ChatGPT и Claude 3, и в профессиональной среде заговорили о «нокауте», который разработка Anthropic нанесла OpenAI. Внимания к битве конкурентов добавляет и pre-IPO, объявленное Anthropic, — инвесторы рассчитывают заработать сотни процентов после выхода компании на биржу.

Так что же, «король искусственного интеллекта умер — да здравствует король»? Лидерство OpenAI заканчивается, а Claude от Anthropic станет «убийцей» ChatGPT?

Лакомый кусок

Влияние генеративного искусственного интеллекта (Generative AI) на отрасли дало экспертам повод сравнить эту технологию с вкладом парового двигателя в промышленную революцию. Такие громкие заявления не лишены оснований. По разным оценкам, использование энергии пара повысило производительность труда на 22-41% в период 1850-1880 гг.

( Читать дальше )

Изменится ли российский рынок IPO в ближайшее время? Что значит минимальный порог free-float для развития фондового рынка?

- 16 мая 2024, 11:25

- |

Банк России намерен ужесточить требования для компаний, планирующих проведение первичного публичного размещения своих акций на бирже. Выступая на конференции НАУФОР «Российский фондовый рынок 2024», глава ЦБ Эльвира Набиуллина заявила, что регулятор намерен обсудить введение минимального порога free-float для компаний при выходе на IPO, что позволит увеличить ликвидность и будет способствовать качественному ценообразованию. При этом Банк России также готовит ряд рекомендаций для брокеров и эмитентов, которые нацелены на защиту интересов частных инвесторов, участвующих в IPO. В целом, ЦБ видит потенциал роста рынка IPO, а также уверен в том, что удвоение капитализации российского фондового рынка является хоть и сложной, но реализуемой задачей.

Согласно данным Мосбиржи, опубликованным в конце 2023 года в руководстве для эмитента «Как стать публичной компанией (IPO-Гид)», в свободном обращении находится примерно 30% акций российских компаний. При этом вложения индивидуальных инвесторов в акции составляют 2,1 трлн рублей, или же 17% от объема free-float.

( Читать дальше )

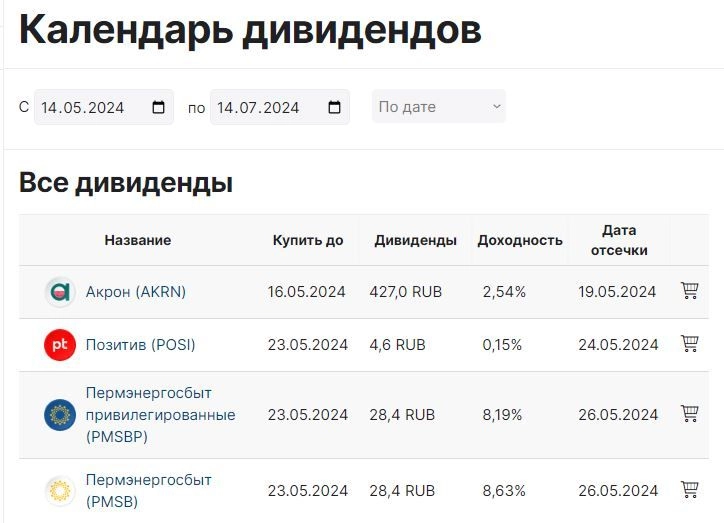

2024 год может стать рекордным по выплатам дивидендов. Хотя, не обойдется без разочарований

- 15 мая 2024, 11:02

- |

Дивидендный сезон в самом разгаре, и некоторые «фишки» предлагают двузначную доходность. Акционеры ждут от компаний триллионы рублей дивидендов. Однако есть и повод для разочарования. Уже несколько компаний рекомендовали акционерам не распределять прибыль за 2023 год на выплаты дивидендов.

Объем выплат может стать рекордным

Весной и летом дивиденды компаний на МосБирже могут превысить 3 трлн рублей, а всего за 2024 год акционерам будет выплачено 4,8 трлн рублей, прогнозируют аналитики SberCIB Investment Research. Это рекордный объем выплат, более 5% от которого могут быть реинвестированы в рынок, что поддержит индекс МосБиржи во 2-3 кварталах текущего года. Больше всего дивидендов аналитики ожидают от нефтегазового сектора — около 1,4 трлн рублей. Однако максимальный объем выплат генерирует «Сбербанк» — 752 млрд рублей. И «Сбер», и нефтегазовые компании имеют наибольший вес в базе расчета индекса МосБиржи, поэтому в начале второго полугодия рублевый индикатор имеет все шансы на рост.

( Читать дальше )

ЦБ рассматривает вариант повышения ключевой ставки

- 14 мая 2024, 15:25

- |

ЦБ опубликовал «Резюме обсуждения ключевой ставки». Участники заседания рассматривали как сохранение ключевой ставки на текущем уровне 16%, так и ее повышение на 100 б.п., до 17%.

Особым предметом дискуссии стала оценка степени жесткости денежно-кредитных условий и ее достаточности для снижения инфляции и ее закрепления на цели. Реальные процентные ставки, рассчитанные с использованием различных показателей инфляционных ожиданий и инфляционного давления, близки к максимальным за период таргетирования инфляции и сохраняются на этих уровнях уже несколько месяцев. При этом участники согласились, что текущие денежно-кредитные условия в целом нельзя назвать чрезмерно жесткими, учитывая динамику кредита в целом и высокую потребительскую и инвестиционную активность. Участники отметили, что оценка степени жесткости значимо зависит от суждения относительно уровня нейтральной ставки. Ряд участников предположили, что уровень нейтральной ставки может быть выше, чем актуальная оценка Банка России (2-3% в реальном выражении, 6–7% в номинальном выражении). В этом случае для снижения инфляции к цели могут потребоваться более высокие реальные процентные ставки.

( Читать дальше )

Топ идей в промышленном секторе: три акции с апсайдом более 20%

- 14 мая 2024, 12:16

- |

Аналитики «Финама» представили инвестиционную стратегию по промышленному сектору. Вот ключевые тезисы:

1️⃣ В апреле индекс деловой активности PMI в обрабатывающей промышленности России понизился до 54,3 пункта по сравнению с 55,7 пункта в марте, но оставался выше критической отметки в 50 пунктов. Компании сообщали об увеличении числа новых клиентов и иностранных заказов, однако скорость увеличения новых заказов стала минимальной с февраля 2023 года. Прирост издержек предприятий сектора замедлился, став самым низким с июля 2020 года. На фоне сравнительно умеренного давления цен и медленного прироста объемов новых заказов компании замедлили темпы увеличения цен на продукцию. В среднесрочной перспективе сохраняются риски, связанные с увеличением ключевой ставки ЦБ и высокой волатильностью валютных курсов, что может привести к сдерживанию экономической активности в стране.

2️⃣ Благодаря повышенным ставкам аренды полувагонов компания Globaltrans извлекает выгоду, предоставляя свои услуги и парк на рынке.

( Читать дальше )

Итоги недели: курс рубля, топ активов в мае и перспективы «Газпрома»

- 12 мая 2024, 20:40

- |

В новом выпуске нашего YouTube-шоу обсуждаем ключевые события и отчеты коротких рабочих недель, делимся прогнозами по рублю и взглядом на акции «Газпрома», «Яндекса», АФК «Система», «М.Видео» и Совкомбанка.

Смотрите до конца, пишите комментарии под постом и не забывайте о лайках!

Подписывайтесь на наш телеграм-канал @finam_invest

Китайские акции сломили нисходящий тренд: два ETF для инвестиций в компании из Поднебесной с потенциалом до 21%

- 08 мая 2024, 18:34

- |

Поддержка финансовых рынков Пекином и покупка китайских акций госфондами помогла оттолкнуться от многолетних минимумов и сломить всеобщий пессимизм. После длительного падения китайские акции стали так дешевы, что привлекли интерес даже иностранного капитала. Полноценное восстановление до пиков 2021 года маловероятно, но акции компаний из КНР могут неплохой рост в среднесрочной перспективе.

The Xtrackers Harvest CSI300 China A-Shares — ETF на долларовый китайский материковый индекс CSI 300 — обладает, по оценкам аналитиков «Финама», потенциалом 18% в перспективе 12 мес. при целевой цене $ 29,6. Рейтинг «Покупать».

Фонд отслеживает китайский индекс акций China Securities 300 Index (CSI 300), формируемый акциями списка «А». В него входят 300 эмитентов крупной и средней капитализации с листингом на биржах Шанхая и Шеньчжэня. В числе крупнейших позиций — Kweichow Moutai, Ping An Insurance, Contemporary Amperex Technology, China Merchants Bank, Midea Group. Формируется фонд в основном за счет секторов финансов, промышленности и потребления, на которые суммарно приходится около 60% вложений. Доля рисковых технологических компаний — 14%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал