Ставка ЦБ и ФРС, дивиденды «ФосАгро», IPO «Совкомбанка»: главные события недели

- 11 декабря 2023, 13:54

- |

11 декабря – последний день торгов акциями «КуйбышевАзот» с дивидендами в размере 14 руб. на акцию. Реестр будет закрыт во вторник, 12 декабря.

В среду, 13 декабря, акции холдинга SFI будут последний день торговаться с дивидендами. Ранее акционеры компании одобрили дивиденды за 9 месяцев 2023 года — 39,42 руб. на одну акцию.

В четверг, 14 декабря, завершится прием заявок на IPO «Совкомбанка». Банк планирует разместить на Московской бирже акции на 10 млрд руб. Ценовой диапазон размещения составит 10,5-11,5 руб. за бумагу, что соответствует капитализации в размере от 200 млрд до 219 млрд руб. Ранее сообщалось, что книга заявок уже переподписана в несколько раз, так что IPO может пройти успешно. С 15 декабря акции «Совкомбанка» будут допущены к торгам на Московской бирже.

Этот же день станет последним для покупки акций «Лукойла» с промежуточными дивидендами — 447 руб. на акцию. Во II полугодии 2023 года рублевые цены на нефть были существенно выше, благодаря чему в качестве финальных дивидендов аналитики «Финама» ожидают выплаты около 700 руб. на акцию. На фоне ожидания привлекательных дивидендов в будущем дивидендный гэп может закрыться достаточно быстро, уверены эксперты.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Актуальные инвестидеи: покупка акций Сбербанка и Procter & Gamble

- 11 декабря 2023, 11:27

- |

ПАО «Сбербанк России»

Тикер |

SBER |

Идея |

Long |

Срок идеи |

1 месяц |

Цель |

310 руб. |

Потенциал идеи |

17,7% |

Объем входа |

5% |

Стоп-приказ |

245 руб. |

Чистая прибыль «Сбера» по РСБУ за 11 месяцев 2023 года составила 1,378 трлн руб. Этот показатель увеличился в 8 раз по сравнению с суммой 0,175 трлн руб. за аналогичный период 2022 года. Чистый процентный доход вырос на 37,8% до 2,11 трлн руб. Комиссионные доходы увеличились на 16,2% до 0,636 млрд руб.

Бумага находится на сильном уровне поддержки. При открытии длинной позиции на 5% от портфеля и выставлении стоп-приказа на уровне 245 руб. риск на портфель составит 0,35%. Соотношение прибыль/риск составляет 2,58.

The Procter & Gamble Company

Тикер |

PG |

Идея |

Long |

Срок идеи |

3-4 недели |

Цель |

$157 |

Потенциал идеи |

8,16% |

Объем входа |

8% |

Стоп-приказ |

( Читать дальше )

Итоги недели: золотая лихорадка и нефтяные шоки

- 10 декабря 2023, 15:11

- |

В новом выпуске нашего YouTube-шоу обсуждаем динамику золота, нефти и рубля, оцениваем перспективы российских акций и делимся прогнозами на 2024 год.

Смотрите до конца, пишите комментарии под постом и не забывайте о лайках!

Подписывайтесь на наш телеграм-канал @finam_invest

Рубль ждет новый период турбулентности летом 2024 года

- 08 декабря 2023, 19:49

- |

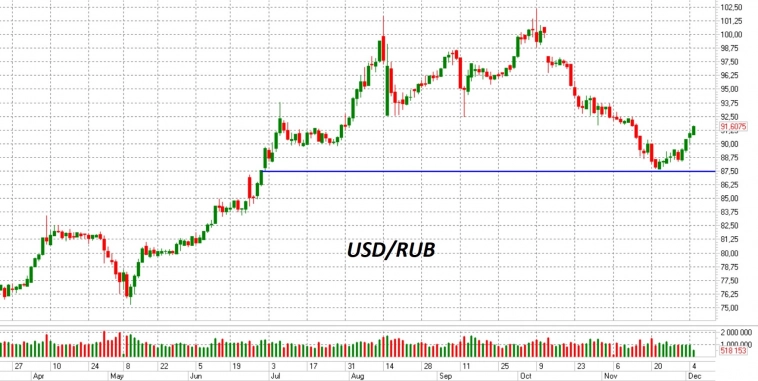

С конца прошлого года по 8 декабря 2023 года курс доллара по отношению к рублю вырос на 31,5%. Курс евро за это же время поднялся на 33,4%. Активное ослабление курса рубля в июле-сентябре завершилось разворотом в сторону укрепления российской валюты в октябре-ноябре, после чего вплоть до апреля 2024 года, скорее всего, мы увидим фазу консолидации рубля на достигнутых уровнях. Полагаем, что в этот период курс доллара будет торговаться в районе 90-98 руб., а курс евро останется в рамках 98-103 руб.

Стабилизации курса рубля будут способствовать действия Центрального банка, который с начала следующего года начнет продавать валюту из структуры Фонда национального благосостояния (ФНБ). Также вплоть до президентских выборов, которые пройдут в марте 2024 года, будет действовать указ для экспортеров по обязательной продаже валютной выручки. Однако ближе к лету следующего года ситуация может вновь сложиться неблагоприятно для рубля.

Значительный рост расходов госбюджета в следующем году даже при неизменных ценах на нефть будет означать избыток рублей в системе, который не будет обеспечен ростом предложения валюты от экспортеров. В такой ситуации курс рубля будет ослабевать. Если при этом будут снижаться стоимость российской нефти, то нас ждет новый период турбулентности по курсу рубля.

( Читать дальше )

Актуальные инвестидеи: продажа фьючерса Si-3.25 и покупка акций Alphabet

- 08 декабря 2023, 11:10

- |

Si-3.25

Тикер |

SiH4 |

Идея |

Short |

Срок идеи |

1-4 недели |

Цель |

91 650 руб. |

Потенциал идеи |

2,4% (по стоимости контракта) |

Объем входа |

10% (по гарантийному обеспечению) |

Стоп-приказ |

94 870 руб. |

После кратковременного ослабления рубля мы снова наблюдаем тенденцию к укреплению. Возможно, рынок начинает спекулятивно учитывать последствия заседания ЦБ РФ, которое пройдет 15 декабря. Предполагая, что ожидается повышение ключевой ставки, мы можем увидеть продолжение укрепления рубля.

Фьючерс на пару USD/RUB формирует нисходящий канал. При объеме позиции 10% по гарантийному обеспечению и выставлении стоп-заявки на уровне 94 870 руб. риск на портфель составит 0,5%. Соотношение прибыль/риск составляет 2,3.

Alphabet Inc.

Тикер |

GOOGL |

Идея |

Long |

Срок идеи |

3-4 недели |

Цель |

$156 |

Потенциал идеи |

13,92% |

Объем входа |

8% |

( Читать дальше )

Запрет на ввоз алмазов из России слабо повлияет на доходы «Алросы»

- 07 декабря 2023, 19:06

- |

С 1 января 2024 года в страны G7 запретят ввозить необработанные и обработанные алмазы из России, а с 1 марта – камни, обработанные в других странах. В опубликованной информации не сказано о размере камней, предполагается, что запрет коснется алмазов весом от 1 карата и больше.

В заявлении указано, что члены G7 создадут надежный механизм проверки и сертификации необработанных алмазов к 1 сентября 2024 года. То есть на данный момент такого механизма нет, не будет его и к 1 марта. Это сохраняет некоторые возможности для поставок. Кроме того, пока неясно, как отделить камни, поставленные в третьи страны до запрета, от алмазов, поставленных после введения эмбарго. Также непонятно, как будет работать механизм контроля.

Если механизм отслеживания происхождения и дальнейшей истории камней будет основан на технологиях блокчейна, то обойти его будет практически невозможно. В этом случае нужно будет иметь дело не с физическим камнем, а с его подтвержденной историей, которую нельзя подделать. Однако говорить об этом пока рано, так как на внедрение такой системы уйдут годы.

( Читать дальше )

Актуальные инвестидеи: покупка акций «Ростелекома» и XPO

- 07 декабря 2023, 11:33

- |

ПАО «Ростелеком»

Тикер |

RTKM |

Идея |

Long |

Срок идеи |

1-2 месяца |

Цель |

78,3 руб. |

Потенциал идеи |

10,8% |

Объем входа |

7% |

Стоп-приказ |

68,5 руб. |

«Ростелеком» сообщил, что заключил соглашение о сотрудничестве с компанией «Автодор». Документ предусматривает создание инфраструктуры сотовой связи вдоль автодорог для предоставления голосовых услуг и мобильного интернета стандарта LTE.

Акции компании находятся вблизи сильного локального уровня поддержки. При отскоке появится потенциал движения наверх. Идея на рост бумаги с целью 78,3 руб. При объеме позиции 7% и выставлении стоп-заявки на уровне 68,5 руб. риск на портфель составит 0,22%. Соотношение прибыль/риск составляет 3,45.

XPO, Inc.

Тикер |

XPO |

Идея |

Long |

Срок идеи |

1-2 месяца |

Цель |

$90,3 |

Потенциал идеи |

10,85% |

Объем входа |

10% |

( Читать дальше )

Перспективные акции потребсектора в США, России и Китае

- 06 декабря 2023, 15:45

- |

Аналитики «Финама» представили инвестиционную стратегию по потребительскому сектору. В число наиболее интересных бумаг отрасли, по мнению экспертов, входят:

- ETF на отрасль потребительского повседневного спроса (XLP), включающий 38 акций американских компаний. ETF может продемонстрировать устойчивость к охлаждению американской экономики, а входящие в него бумаги — привлечь интерес инвесторов в период турбулентности на рынке. Целевая цена акций XLP ETF составляет $81,3, что соответствует апсайду 15%*.

- Сеть «Магнит». Эмитент сообщил о готовности выплатить дивиденды за 2022 год в размере 412,13 руб. на акцию. Компания первой объявила дивиденды среди крупнейших представителей потребсектора, приостановивших выплаты акционерам после начала СВО. Аналитики «Финама» считают, что новости дивидендного характера могут стать существенным драйвером для этих бумаг.

- Дискаунтер FixPrice. Капитализация компании с начала года снизилась на 14%, а с сентябрьских максимумов — на 35%.

( Читать дальше )

Актуальные инвестидеи: покупка акций «ВК» и Freeport-McMoRan

- 06 декабря 2023, 11:51

- |

МКПАО «ВК»

Тикер |

VKCO |

Идея |

Long |

Срок идеи |

1 месяц |

Цель |

700 руб. |

Потенциал идеи |

16,9% |

Объем входа |

8% |

Стоп-приказ |

569 руб. |

Отчетность «ВК» за III квартал показала, что компания нарастила выручку до 33 млрд рублей, что существенно выше прогноза.

Котировки перешли в боковик, возможен разворот тренда вверх. При объеме позиции 8% и выставлении стоп-заявки на уровне 569 руб. риск на портфель составит 0,40%. Соотношение прибыль/риск составляет 3,40.

Freeport-McMoRan Inc.

Тикер |

FCX |

Идея |

Long |

Срок идеи |

2-4 недели |

Цель |

$39,1 |

Потенциал идеи |

7% |

Объем входа |

7% |

Стоп-приказ |

$36,3 |

Компания в III квартале 2023 года нарастила объемы добычи меди на 1,7% в квартальном и на 2,7% в годовом сравнении. Добыча золота увеличилась на 10,1% и 18,8% соответственно. Хотя реализация меди выросла на 7,8% в квартальном и на 4,6% в годовом соотношении, реализация золота сократилась на 19,4% и 16,9% соответственно. Главная причина этого — запрет Индонезии на экспорт сырья. Разрешение на вывоз руды было продлено до мая 2024 года, объем реализации будет отражен в IV квартале 2023 года.

( Читать дальше )

Что будет с курсом в декабре?

- 05 декабря 2023, 15:50

- |

В последнее время локальные повышения и снижения цен на нефть не оказывали быстрого прямого влияния на курс российской валюты. Тем не менее в начале декабря котировки нефти марки Urals опустились до $67/барр. против уровня $78-80/барр. в ноябре. В декабре можно ждать снижения поступления валюты на 10-15% относительно уровней октября-ноября. Значит, укрепления курса рубля в ближайший месяц, скорее всего, не будет.

С 7 декабря 2023 года по 12 января 2024 года министерство финансов РФ планирует направить на покупку иностранной валюты/золота 244,8 млрд руб., ежедневный объем покупок составит эквивалент 11,7 млрд руб. Минфин ожидает дополнительные нефтегазовые доходы федерального бюджета в декабре на сумму 362 млрд руб.

С января 2024 года ЦБ РФ будет покупать валюту по бюджетному правилу (на нефтегазовые доходы бюджета выше базового уровня), а также начнет отложенные закупки в рамках этого механизма, которые приостановил на срок с 10 августа по 31 декабря 2023 года. Одновременно Банк России будет продавать валюту в части использования ФНБ для покрытия расходов бюджета и инвестиций. В итоге ожидается, что ЦБ РФ увеличит чистые вливания валюты из резервов ФНБ в рынок, чтобы поддержать стабильность курса рубля перед президентскими выборами в марте 2024 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал