Стабильно впереди рынка: ищем акции с высокой альфой

- 07 февраля 2022, 18:04

- |

Что такое альфа

В современной портфельной теории ключевую роль играют коэффициенты бета и альфа. Первый отвечает за систематический риск: он общий для всех акций, но дает разным акциям разную премию в доходности. Чем выше бета, тем сильнее акция растет (и падает) на общих новостях и драйверах.

Второй коэффициент (альфа) добавляет (либо уменьшает) доходность актива по причинам, которые связаны только с данной компанией либо отраслью. Альфа может быть как положительной, так и отрицательной. Причем это долгосрочный показатель, который берется за годы наблюдений.

С точки зрения инвестора, чем выше альфа его акций (и всего портфеля), тем больше доходности он получает с меньшим для себя риском. И это очень важная оговорка. Заработать больше индекса можно, например, взяв кредитное плечо. Но это автоматически повышает риск, а значит, подходит не всем инвесторам.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 4 )

Бигтехи растут, но Facebook падает, а рубль недооценен

- 05 февраля 2022, 14:04

- |

( Читать дальше )

Акции соцсетей взорвались позитивом: Snap +63%, Pinterest +31%. Что происходит

- 04 февраля 2022, 17:50

- |

Что в отчете у Snap

— Едва заметная, но все же прибыль на акцию $0,01 против ожидаемого убытка $0,09 (по данным Refinitiv);

— Рост выручки на 43%, до $1,3 млрд, при ожиданиях рынка $1,2 млрд;

— Рост ежедневной активной базы пользователей до 319 млн человек на фоне прогноза 316,9 млн;

— Рост выручки на одного пользователя (ARPU) до $4,06 (аналитики StreetAccount закладывали $3,79).

Что с акциями Snap

Бумаги сильно подскочили на постмаркете ночью, достигая $39,9 (+63% к цене закрытия предыдущей сессии) впервые с середины января. Однако рост был от локального дна после мощного падения накануне.

( Читать дальше )

Слишком дешево, чтобы не покупать. Сезон байбэков открыт

- 02 февраля 2022, 14:05

- |

В 2022 г. многие российские компании активизировали обратный выкуп акций. Ключевая причина для запуска байбэков — просадка цены акций из-за геополитических рисков и панических распродаж.

Эмитенты проводят обратный выкуп акций, когда считают, что акции недооценены рынком. Байбэк создает дополнительный спрос на бумаги, тем самым толкая цену вверх, к более справедливым с точки зрения компании уровням.

При этом влияние обратного выкупа на динамику акций может быть различным по силе. Это зависит от сроков проведения, периодичности покупок, ликвидности и показателя free-float. Один из способов оценить силу байбэка — посчитать его долю в торговом обороте акций за период.

Рассмотрим, какие российские компании задумались о байбэке в 2022 г. сравним их между собой и оценим, чего ждать от бумаг в будущем.

Сбербанк

Объем: до 50 млрд руб. (около 0,9% от объема АО по текущим ценам)

Доля в торговом обороте в январе 2022 г.: —

( Читать дальше )

S&P 500 в январе: топ лучших и худших акций. Какие перспективы дальше

- 01 февраля 2022, 18:05

- |

Январь стал вторым худшим месяцем в истории для мирового фондового рынка в плане абсолютного снижения капитализации. При этом в моменте падение S&P 500 на 11% было самым сильным за первые 16 дней января за всю историю наблюдения.

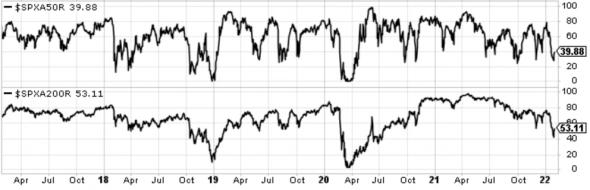

Индекс внутри продолжает демонтировать слабость. Количество бумаг, торгующихся выше SMA50, находится на уровне 40% и только около половины (53%) выше 200-дневной средней.

Если рассматривать динамику секторов, то лучше всех выглядели акции энергетического сектора +15,3%. Рост цен на энергоносители и доходности 10-летних облигаций США были главными драйверами. Скромный рост показал банковский сектор. Остальные сектора падали. Хуже всех были технологический и сектор потребительских товаров циклического потребления.

( Читать дальше )

ФРС повысит ставку, российский рынок отскочил, сезон отчетности в США

- 29 января 2022, 14:07

- |

«Без плохих новостей» — еженедельное новостное шоу об инвестициях, в котором Максим Шеин доказывает, что на каждой новости, какой бы плохой она ни была, можно заработать.

( Читать дальше )

Прогноз погоды на весь фондовый год

- 28 января 2022, 17:44

- |

Давным-давно

В 1967 г. в «Альманахе биржевого трейдера» Йель Хирш описал подход к прогнозированию годовой траектории американского индекса S&P 500 исходя из результатов торгов в январе. Проверенная на статистических данных 30-70-х годов гипотеза с вероятностью 80% показывала сонаправленность первого месяца и всего года.

Если в январе рынок рос, то и годовая доходность S&P 500 как правило была положительной. А слабый январь задавал тон всему году и индекс закрывался по итогам года чаще всего с понижением.

Поклонники подхода при помощи динамики января пытались спрогнозировать тренд на год вперед. Если январь закрывался в красной зоне, то игра от покупок имела меньшую статистическую вероятность на успех. И наоборот, январский прирост S&P 500 повышал шансы на прибыль от удержания длинных позиций в течение всего периода.

( Читать дальше )

Потребительский сектор в 2022. Оцениваем ситуацию

- 27 января 2022, 15:39

- |

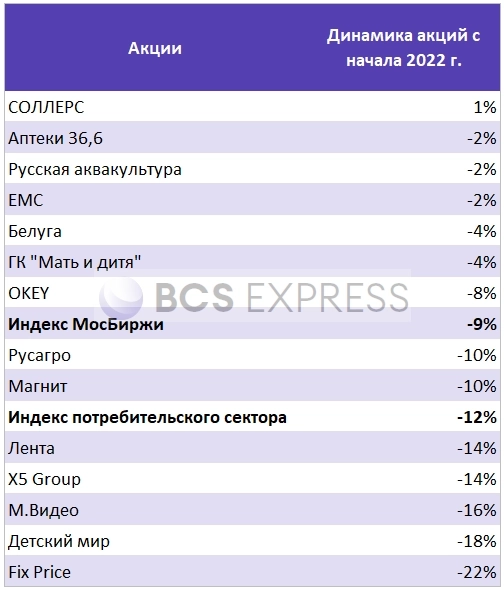

Отставание от рынка в значительной степени связано со слабой динамикой некоторых тяжеловесных акций: Детский мир, X5 Group и Fix Price. Также заметно, что с начала года наибольшие потери несут наиболее ликвидные бумаги, в то время как представители второго-третьего эшелонов показывают более устойчивую динамику.

Fix Price

Показывают наибольшую просадку на текущий момент. Бумаги выглядят хуже конкурентов из-за высокой концентрации иностранного капитала, сравнительной дороговизны в сравнении с конкурентами. Кроме того, не добавил позитива последний операционный отчет компании — темпы роста выручки быстро замедляются второй квартал подряд. Несмотря на сильную просадку, сложно ожидать опережающего сектор роста в среднесрочной перспективе.

( Читать дальше )

Самые упавшие акции нефтегазового сектора. Кого выбрать

- 26 января 2022, 17:47

- |

Как выглядит сектор нефти и газа на фоне распродаж

На фоне общерыночных распродаж из-за геополитического фактора под ударом оказались наиболее ликвидные и крупные компании. В нефтегазовом секторе много таких эмитентов, но несмотря на это, отраслевой индекс выглядит лучше индекса МосБиржи.

С начала года индекс нефти и газа просел всего на 10% против 14% по индексу МосБиржи. К октябрьским максимумам сектор снизился на 18,5% против 23,5% по рынку в целом.

Такая динамика связана, прежде всего, с высокими ценами на энергоносители: нефть и газ. Из-за дефицита поставок на фоне более быстрого, чем ожидалось, восстановления спроса цены на углеводороды бьют многолетние рекорды.

Эталонный сорт нефти Brent на прошлой неделе обновил максимум за 7 лет и почти достиг отметки $90 за баррель. Котировки нефти в рублях впервые в истории отметились на уровне 7000 руб. за бочку.

По прогнозам, в 2022 г. цены останутся высокими, что поддержит финансовые показатели нефтегазовых компаний. Этот фактор сдерживает активность продавцов и стимулирует покупателей с большим энтузиазмом выкупать просадки.

( Читать дальше )

Что предпримет ФРС в 2022 году и какие будут последствия: 2 сценария

- 25 января 2022, 18:03

- |

Начальник отдела аналитики и продвижения БКС Мир инвестиций Оксана Холоденко делится мнением о том, чего стоит ждать от ближайшего заседания ФРС США и как это скажется на рынке

На этой неделе пройдет заседание ФРС по процентной ставке. В среду, 26 января, будут опубликованы итоги мероприятия, поэтому возможна волатильность на финансовых рынках. Несмотря на ожидания, судя по всему, процентные ставки будут оставлены без изменений.

В декабре объем выкупа активов был сокращен на $30 млрд в месяц — $20 млрд в 10-летних казначейских облигациях и $10 млрд ипотечных бумаг. Первоначальный объем программы количественного смягчения составлял $120 млрд. По итогам ближайшего заседания ФРС процесс сокращения может быть ускорен до $60 млрд в месяц. Сокращение баланса ФРС за счет истекших облигаций может начаться в июле текущего года. Первоначальная сумма — $35 млрд в месяц. Сейчас баланс насчитывает $7,17 трлн. С начала 2020 года баланс увеличился с $4,2 трлн.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал