южкузбассуголь

Распадская — ставка на уголь - Финам

- 06 декабря 2022, 20:08

- |

Однако компания прекратила платить дивиденды, поэтому прибыль от высоких цен на уголь не доходит до миноритарных акционеров. К тому же стоит учитывать, что «Распадская» производит и продает концентрат коксующегося угля, спрос на который зависит не от энергетического кризиса, а от состояния металлургической отрасли. С учетом этих факторов мы присваиваем акциям ПАО «Распадская» рейтинг «На уровне рынка»

( Читать дальше )

- комментировать

- 423 | ★1

- Комментарии ( 0 )

Акции Южный Кузбасс +150% от входа за 30 дней. Куда дальше?

- 06 октября 2021, 12:27

- |

Добрый день читатели. В данной статье расскажу, почему приметил данную компанию.

Все сейчас в курсе «угольной лихорадки». В 2020г. напели нам песню про зеленую энергетику, но газа и угля не хватает. Первый растет в цене, второй следом. Ни кто еще не перешел полностью на экологичную энергетику, все равно жгут уголь и будут жечь в ближайшие годы.

Сейчас идет насыщение рынков сырьем. Поэтому и называется все сейчас происходящее сырьевой цикл.

Хотел бы обратить внимание на компанию Мечел, а именно на ее дочернюю компанию Южный Кузбасс, компания занимается добычей угля и экспортирует его в основном в Азиатские страны.

( Читать дальше )

Закрытие идеи: Распадская - смена дивидендной политики - Кит Финанс Брокер

- 09 сентября 2021, 13:59

- |

Выручка увеличилась почти в 2 раза по сравнению с аналогичным периодом прошлого года – до $683 млн. Чистая прибыль на 74% – до $181 млн. Сильные результаты обеспечены консолидацией Южкузбассугля и растущими ценами на уголь.

В связи с выделением активов Евразом, Распадская сменила дивидендную политику. Теперь направляет на дивиденды не менее 100% от свободного денежного потока (FCF), если Чистый долг/EBITDA < 1,0х и не менее 50% FCF, если Чистый долг/EBITDA > 1,0х.

Текущая долговая нагрузка по коэффициенту Чистый долг/EIBTDA 0,45х, а FCF составил $203 млн. Поэтому совет директоров рекомендовал рекордные дивиденды за I пол. 2021 г. в размере 23 руб. Текущая дивидендная доходность составляет 6,85%. Дата закрытия реестра для получения дивидендов назначена на 4 октября 2021 г.

Во II пол. мы ждем чуть более высокие цены на уголь из-за проблем с поставками на фоне COVID-19 и роста спроса от сталеваров. Но и более высокий CAPEX с возможным ростом оборотного капитала, за счет которого получился такой высокий FCF в I пол.

( Читать дальше )

История в Распадской не закончена - Солид

- 20 августа 2021, 15:46

- |

Мы думаем, что история в Распадской не закончена. До конца этого года ожидается выделение компании из Evraz. Поэтому тем акционерам, кто ещё имеет акции Распадской, мы рекомендуем удерживать позиции и даже докупать акции.Донецкий Дмитрий

ИФК «Солид»

Распадская - куда расти дальше?

- 27 апреля 2021, 14:14

- |

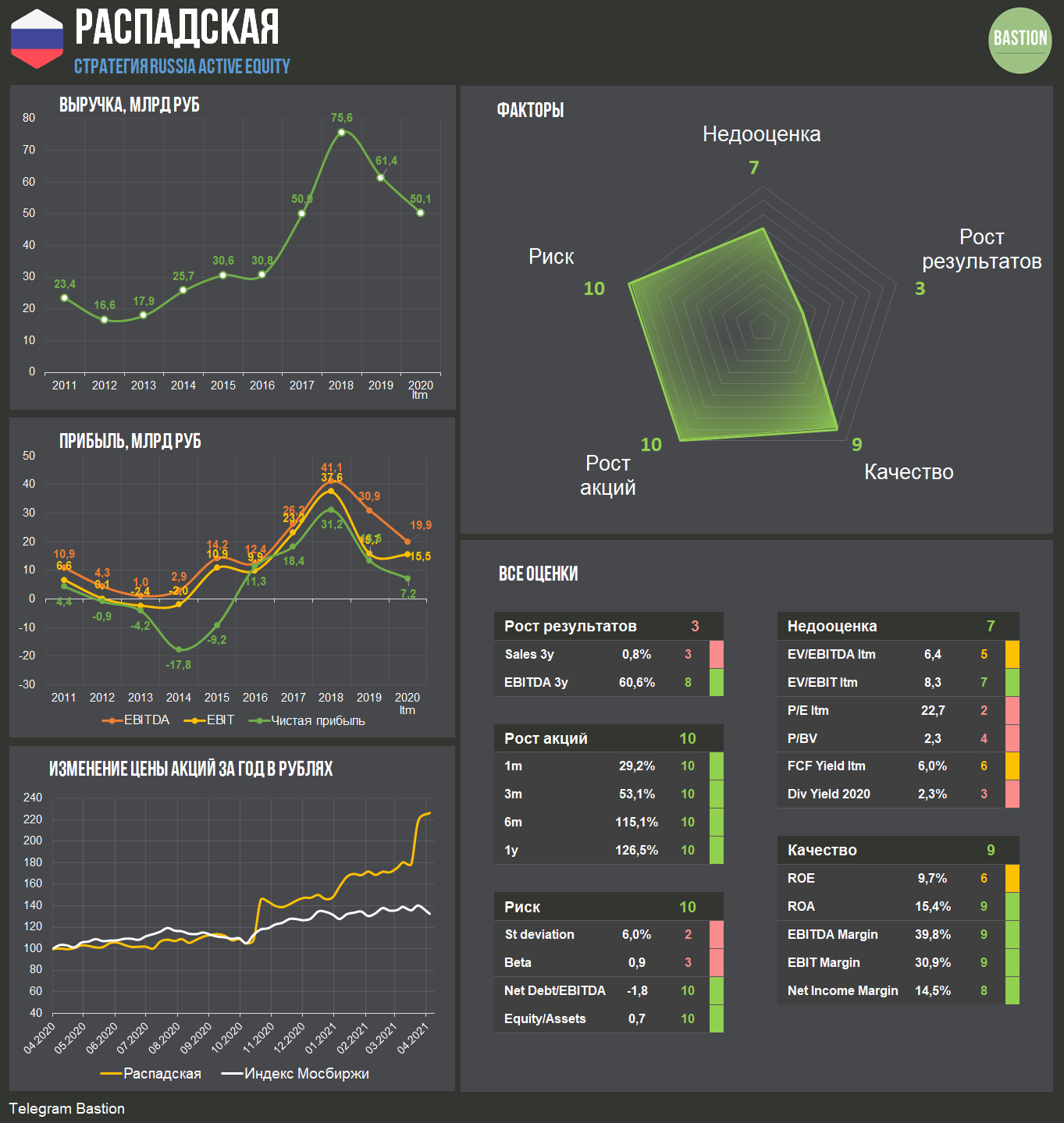

Распадская — один из крупнейших производителей коксующегося угля, который является основным компонентом сталелитейного производства. Главный акционер компании с долей почти в 90% — крупнейший российский производитель стали Группа Evraz.

Бизнес-модель компании: Распадская и другие угольные активы Evraz (прежде всего, Южкузбассуголь) добывают уголь, продавая его материнской компании. Та использует его для выпуска собственной стали, а излишки экспортирует через швейцарского трейдера East Metals AG.

В такой схеме Распадская является полностью зависимой в своих решениях от акционера, что часто негативно сказывается на корпоративном управлении. Например, компания, вместо выплаты больших дивидендов, дает кредиты на сотни миллионов долларов взаимосвязанным сторонам.

В 2020 году появилась надежда, что Распадская придет к более прозрачному и понятному управлению. В конце прошлого года была объявлена большая сделка по приобретению другого угольного актива Evraz — Южкузбассуголь. Таким образом, Evraz решил сосредоточить все свои угольные активы на базе Распадской.

( Читать дальше )

Восстановление спроса на продукцию Распадской в 2021 году окажет поддержку финансовым результатам - Промсвязьбанк

- 31 марта 2021, 19:25

- |

«Распадская» представила ожидаемо слабые финансовые результаты за 2020 г. По итогам 2020 г. выручка компании сократилась на 38%, до 619 млн долл. Чистая прибыль Распадской упала на 15%, до 177 млн долл. Показатель EBITDA сократился на 59%, до 197 млн долл. При этом рентабельность по EBITDA снизилась до 31,8% по сравнению с 48% годом ранее. Свободный денежный поток сократился на 57% г/г и составил 123 млн долл. Совокупный дивиденд по итогам года составит 8,4 руб. за акцию, что при текущих котировках соответствует 4,4% дивидендной доходности.

Отрицательная динамика ключевых показателей во многом обусловлена снижением спроса на уголь со стороны крупнейших металлургических предприятий, что в свою очередь оказало давление на цены. Так, средневзвешенная цена реализации угольного концентрата в 2020 г. упала на 41% и составила 52,6 долл./т против 89,9 долл./т годом ранее. На наш взгляд, положительным шагом в развитии компании является приобретение активов Южкузбассугля. В результате этой сделки, Распадская становится крупнейшим производителем коксующего угля в РФ, снижает риски бизнеса за счет диверсификации марочного состава углей, а также расширяет клиентскую базу и сортамент готовой продукции. Мы полагаем, что восстановление спроса в 2021 г. на основную продукцию компании наряду с благоприятной ценовой конъюнктурой окажет поддержку операционным и финансовым результатам Распадской. Мы сохраняем позитивный взгляд на акции Распадской, целевой уровень 275 руб./акцию, рекомендация – «покупать».Промсвязьбанк

Позитивный взгляд на акции Распадской сохраняется - Промсвязьбанк

- 30 марта 2021, 18:15

- |

По итогам 2020 г. выручка компании сократилась на 38%, до 619 млн долл. Объем реализации угольной продукции Распадской снизился на 9% относительно 2019 г. Чистая прибыль Распадской упала на 15%, до 177 млн долл. Показатель EBITDA сократился на 59%, до 197 млн долл. При этом рентабельность по EBITDA снизилась до 31,8% по сравнению с 48% годом ранее. Свободный денежный поток сократился на 57% г/г и составил 123 млн долл.

Отрицательная динамика ключевых показателей во многом обусловлена снижением спроса на уголь со стороны крупнейших металлургических предприятий, что в свою очередь оказало давление на цены. Так, средневзвешенная цена реализации угольного концентрата в 2020 г. упала на 41% и составила 52,6 долл./т против 89,9 долл./т годом ранее. При этом вследствие ослабления рубля себестоимость производства Распадской в 2020 г. снизилась на 13%, до 27 долл./т.

Совет директоров принял решение рекомендовать выплату дивидендов за 2020 г. в размере 5,7 руб. на акцию. С учетом выплаченных ранее дивидендов в размере 2,7 руб. за акцию за первое полугодие 2020 г., совокупный дивиденд по итогам года составит 8,4 руб. за акцию, что при текущих котировках соответствует 4,4% дивидендной доходности.

На наш взгляд, положительным шагом в развитии компании является приобретение активов Южкузбассугля. В результате этой сделки, состоявшейся в конце декабря 2020 г., Распадская становится крупнейшим производителем коксующего угля в РФ, снижает риски бизнеса за счет диверсификации марочного состава углей, а также расширяет клиентскую базу и сортамент готовой продукции.

Мы полагаем, что восстановление спроса в 2021 г. на основную продукцию компании наряду с благоприятной ценовой конъюнктурой окажет поддержку операционным и финансовым результатам Распадской. Кроме того, мы отмечаем низкую себестоимость производства как фактор повышения конкурентоспособности, а также лидирующее положение компании на рынке. Мы сохраняем позитивный взгляд на акции Распадской, которые имеют существенный потенциал роста к нашему целевому уровню в 275 руб. за акцию.Рябушкин Евгений

«Промсвязьбанк»

Распадская может выкупить около 2,5% акций компании у миноритариев

- 02 февраля 2021, 11:01

- |

Распадская может выкупить порядка 2,5% акций компании у миноритарных акционеров в рамках программы обратного выкупа бумаг по итогам покупки Южкузбассугля.

Миноритарии в срок по 1 февраля предъявили к выкупу около 17,125 млн акций компании, что соответствует 2,5% акционерного капитала Распадской.

Срок выкупа акций компанией у миноритариев — со 2 февраля по 3 марта включительноисточник

сообщение

Акции новой Распадской будут интересны долгосрочным инвесторам в рынок угля - Промсвязьбанк

- 21 декабря 2020, 12:58

- |

Акционеры Распадской на внеочередном собрании одобрили сделку по приобретению АО «ОУК „Южкузбассуголь“ (100%-ного дочернего предприятия Evraz), говорится в сообщении Распадской. В ноябре Evraz заявил, что планирует консолидировать угледобывающий бизнес на Распадской, которая станет владельцем Южкузбассугля. Стоимость Южкузбассугля в рамках сделки оценивалась в 67,741 млрд рублей. Оплата будет произведена в денежной форме.

Создание крупнейшего игрока на российском рынке коксующегося угля идет по плану. Мы ранее рекомендовали миноритариям не участвовать в выкупе, а остаться акционерами новой объединенной компании. Завершение приобретения Южкузбассугля будет осуществлено до конца этого года, а выкуп акций у несогласных — 3 марта 2021 г. Мы рекомендуем покупать акции новой Распадской (объединенная компания) тем, кто интересуется долгосрочными инвестициями в рынок угля: потенциал роста составляет 79% (по цене закрытия в пятницу), таргет 275 руб./акцию.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал