дивидены

У ВТБ будет рекордная прибыль в этом году и дивиденды

- 21 ноября 2024, 15:55

- |

❗️👆Увеличиваю ещё лонг ВТБ,

( фьючерсы VTB 12.24)

Акции ВТБ вблизи многолетнего минимума

У ВТБ будет рекордная прибыль за этот год 550 млрд рублей и я жду дивидендов ВТБ

У ВТБ большой потенциал роста, ВТБ может вырасти на 100-300% с текущей цены

Минимальная цель роста ВТБ 120 это более чем 50% дороже текущей цены

Основная цель роста ВТБ 300 руб за акцию

❗️Через неделю международный форум ВТБ во время него будет много позитивных новостей и могут объявить о дивидендах и ВТБ будет сильно дороже чем сейчас

Сегодня финал падения из за месячной экспирации опционов, нерыночные движения, повышенная волатильность и манипулчции

Уже на следующей неделе акции ВТБ будут дороже чем сейчас

Банки ВТБ и Сбер сильно заработают на текущей девальвации рубля, по отчётам ЦБ в октябре обснобными приобретаиелями валюты были системно значимые банки, а сейчас доллар и Юань на максимума более чем за год

Инвестиционные идеи, аналитика и новости t.me/hedge_fund_online/21791

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 12 )

График корпоративных событий по дивидендам

- 19 ноября 2024, 16:49

- |

Видим в ряде телеграм-каналов и сообщениях о брокерах устаревшую информацию о проведении собрания акционеров SFI по дивидендам 19 ноября. Напоминаем актуальный график корпоративных событий, связанных с будущей выплатой дивидендов.

- 6 ноября решением совета директоров холдинга в связи с изменениями рекомендаций по объему дивидендов к распределению собрание 19 ноября было отменено, новое ВОСА было назначено на 11 декабря.

- 18 ноября определен список лиц, имеющих право на участие в ВОСА 11 декабря.

- Сегодня, 19 ноября, начнется рассылка бюллетеней для голосования на собрании, которое пройдет в заочной форме 11 декабря.

- Итоги голосования будут подводиться после его окончания 11 декабря.

- В случае одобрения акционерами выплаты дивидендов список акционеров, имеющих право на их получение, будет сформирован 23 декабря 2024 года. С учетом расчетного цикла «Т+1» на Мосбирже в дивидендную отсечку попадут акционеры, которые приобрели акции SFI не позднее предыдущего торгового дня (20 декабря) включительно.

( Читать дальше )

Норникель не хочет платить дивиденды!

- 25 мая 2024, 09:03

- |

💰 Совет директоров ГМК Норильский никель на этой неделе рекомендовал не выплачивать финальные дивиденды по результатам 2023 года. Компания ссылается на сложную рыночную конъюнктуру, но так ли это на самом деле? Попробуем разобраться в реальных причинах данного решения.

1️⃣ Начнём с того, что по итогам прошлом года компания зафиксировала долговую нагрузку по соотношению NetDebt/EBITDA на уровне 1,2х, что значительно ниже стандартного значения для цветной металлургии, составляющего около 2х. Это красноречиво свидетельствует о высокой финансовой устойчивости компании.

2️⃣ Идём дальше. Стоимость корзины металлов, которую производит ГМК Норникель, демонстрирует неплохой рост последние три месяца, а стоимость меди на этой неделе достигла исторического максимума. В связи с этим нет оснований утверждать, что рыночная конъюнктура для компании сложная, и выплата дивидендов нецелесообразна. Тем более, что компания пусть и со скрипом, но всё же выплатила промежуточные дивиденды за 9 месяцев 2023 года в размере около $1,5 млрд.

( Читать дальше )

Банк Санкт-Петербург сможет сохранить двузначную дивидендную доходность акций - Альфа-Банк

- 27 ноября 2023, 11:59

- |

Чистая прибыль снизилась на 38% к/к до 8,5 млрд руб. (ROE 20%) на фоне сокращения торговых и прочих доходов на 86% к/к. В то же время основные статьи дохода – чистый процентный и комиссионный доходы – выросли на 16% и 3% к/к соответственно. Кредитный портфель вырос на 18,4% с начала года (+21% с начала года в корпоративном сегменте и +12% с начала года в розничном сегменте). Стоимость риска осталась немного ниже нуля, в то время как доля проблемных кредитов снизилась до 5,7% (против 6,9% в 2К23), при этом покрытие резервами составило 97%. Коэффициент Н1.2 составил 15,3% на конец 3К23 (не включает аудированную прибыль за 9М23.

Кроме того, Наблюдательный совет банка утвердил Стратегию на 2024-26 годы, которая включает 1) ROE выше 18%, 2) рост кредитного портфеля до 900 млрд руб. к 2026 году (около 10% рост в год, по нашим оценкам), 3) внутреннюю ИТ-трансформацию и 4) распределение избыточного капитала через дивиденды и выкуп акций – дивидендная политика сохранена на уровне “не менее 20% от прибыли по МСФО”, в то время как целевой показатель Н1.

( Читать дальше )

Дивиденды этой недели

- 02 мая 2022, 20:59

- |

2 мая2022, понедельник

• Columbia Banking System

Дивиденды — 0,3$

Доходность — 1,07%

3 мая2022, вторник

• S&T Bancorp

Дивиденды — 0,3$

Доходность — 1,06%

• Entergy

Дивиденды — 1,01$

Доходность — 0,85%

4 мая, среда

• Группа Позитив

Дивиденды — 14,4 ₽

Доходность — 1,57%

• Intel

Дивиденды — 0,36$

Доходность — 0,84%

• Wells Fargo

Дивиденды — 0,25$

Доходность — 0,57%

• Levi Strauss & Co

Дивиденды — 0,1$

Доходность — 0,55%

• Walmart

Дивиденды — 0,56$

Доходность — 0,37%

5 мая2022, четверг

Texas Instruments

Дивиденды — 1,15$

Доходность — 0,68%

• IBM

Дивиденды — 1,65$

Доходность — 1,25%

• Invesco

Дивиденды — 0,19$

Доходность — 1,02%

• MetLife

Дивиденды — 0,5$

Доходность — 0,76%

Больше новостей в ТГ — Дивидендный обозреватель

Ожидать buyback от Татнефти в ближайшее время не приходится - Финам

- 06 октября 2021, 17:22

- |

Учитывая, что у «Татнефти» был и остаётся почти нулевой чистый долг, «байбэк» в ситуации падения акций выглядит логичным решением. Это локально поддерживает котировки и показывает уверенность менеджмента в том, что акции компании в ближайшие годы будут расти. Однако менеджмент татарского нефтяника в последнее время крайне консервативно относится к выплатам акционерам, что, вероятно, связано с неопределённостью относительно будущего сверхвязкой нефти. На этом фоне ожидать «байбэка» в ближайшее время не приходится.Кауфман Сергей

ФГ «Финам»

При этом, на наш взгляд, сейчас среднесрочные перспективы «Татнефти» постепенно улучшаются. Высокие цены на нефть, сохраняющийся дефицит на рынке и снятие ограничений ОПЕК+ могут подтолкнуть правительство к хотя бы частичному возвращению льгот по добыче сверхвязкой нефти. В то же время отставание акций «Татнефти» от сектора и цен на нефть выглядит избыточным даже с учётом имеющегося негатива из-за неопределённости с размером дивидендов. Отметим, что в наиболее позитивном сценарии компания может вернуться к реализации представленной ещё в 2018 году долгосрочной стратегии, предполагающей рост добычи, хотя полноценно рассчитывать на это пока рано.

На этом фоне мы позитивно настроены по отношению к акциям «Татнефти». Наша целевая цена по обыкновенным акциям составляет 670,1 руб., а по привилегированным – 636,6 руб., что соответствует апсайду 19,3% и 23,4% соответственно.

Привилегированные акции Транснефти снова стали интересны для покупок - Финам

- 03 сентября 2021, 15:45

- |

Мы повышаем рекомендацию по привилегированным акциям «Транснефти» с «Держать» до «Покупать» и целевую цену с 185 064 руб. до 192 058 руб. Апсайд на горизонте 12 мес. составляет 20,1%. Рост целевой цены связан с учетом последней отчетности, небольшим снижением безрисковой ставки в РФ и переносом даты целевой цены.Кауфман Сергей

ФГ «Финам»

«Транснефть» — естественная монополия в области транспортировки нефти и нефтепродуктов. На данный момент компания транспортирует около 82% всей нефти и 28% всех нефтепродуктов в России.

В ближайшие годы финансовые результаты «Транснефти» будут предсказуемым образом улучшаться. Этому поспособствуют восстановление добычи нефти в РФ и ежегодная индексация тарифов по транспортировке нефти.

( Читать дальше )

ММК представил ударные операционные результаты за 2 квартал - Велес Капитал

- 14 июля 2021, 20:48

- |

Мы считаем, что текущий механизм изъятия части прибыли металлургической отрасли носит временным характер и в 2022 г. будет введен более гибкий и щадящий подход. Целевая цена для акций ММК сохраняется на уровне 76,7 руб. с рекомендацией «Покупать».Сучков Василий

ИК «Велес Капитал»

Производство. Во 2-м квартале 2021 г. выплавка стали впервые в истории компании превысила 3,4 млн т, увеличившись на 44% г/г благодаря увеличению производительности доменных печей. Добыча коксующегося угля выросла на 21% г/г, производство угольного концентрата – на 27% г/г в ответ на возросшие потребности в сырье, связанные с ударными показателями выплавки. Производство железорудного сырья осталось неизменным.

Продажи. По итогам 2-го квартала 2021 г. ММК нарастил продажи стальной продукции на 49% г/г, до 3,3 млн т, что также стало новым рекордом на фоне сильного спроса на металлопродукцию. Доля продукции с добавленной стоимостью остается на уровне 42%, что гораздо ниже традиционных 46-48%. Средняя цена реализация продемонстрировала резкий рост вслед за мировым бенчмарками на 32% к/к, до 944 долл./т.

Состояние отрасли. ММК отмечает устойчивый рост мирового спроса на стальную продукцию, опережающий наращивание предложения. Аналогичные тенденции наблюдаются и в России на фоне сезонного роста потребления со стороны строительного сектора, реализации национальных проектов и постепенного снятия ковидных ограничений. В то же время мировые цены на коксующийся уголь, ранее отстававшие от динамики цен на сталь и ЖРС вследствие торговых войн между Китаем и Австралией, начали расти, что может оказать давление на рентабельность ММК, обеспеченного собственным углем лишь на 40%.

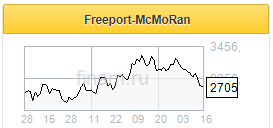

Freeport-McMoRan - цели ближе, сопротивление сильнее - Финам

- 16 июня 2021, 21:46

- |

Freeport-McMoRan — ведущая международная горнодобывающая компания, один из крупнейших мировых производителей меди, с долей рынка около 5%.

Мы снижаем рекомендацию по акциям FCX до «Держать» в связи с достижением предыдущей цели и ограниченным потенциалом для продолжения роста. Новая целевая цена на июнь 2022 г. — $ 46,0, апсайд к текущей цене — 12,6%.Калачев Алексей

ГК «Финам»

— Рост цен на медь до новых исторических рекордов в совокупности с восстановлением объемов добычи после технологического спада позволили FCX показать значительный рост финансовых результатов в 4-м кв. 2020 г. и 1-м кв. 2021 г.

— FCX снижает долговую нагрузку и с 2021 г. вернулась к выплате дивидендов по акциям. С 2022 г. компания планирует возвращать акционерам 50% свободного денежного потока.

— Акции FCX с марта 2020 г. выросли в цене в 8 раз. Такая динамика уже учитывает текущие и будущие результаты компании и делает продолжение роста проблематичным без заметной коррекции.

— Поводом для коррекции могут стать действия регуляторов по сдерживанию роста цен на сырьевые товары.

Продление дивидендной политики РусГидро - допфактор поддержки для акций компании - Sberbank CIB

- 28 мая 2021, 18:53

- |

Отдельного внимания заслуживает сообщение менеджмента о существенном повышении цен на топливо в Дальневосточном регионе (цены на уголь выросли на 23% в 1К21 по сравнению с 1К20), что отразилось на результатах. Разница между ценами на топливо, предусмотренными в решении по тарифам, и фактическими ценами приводит к убыткам регулируемых генерирующих активов на Дальнем Востоке, хотя в будущем эта разница может быть компенсирована, если будет заявлена в качестве недополученных доходов в рамках тарифного регулирования. На наш взгляд, если компания пострадает из-за такого эффекта в 2021 году, она может добиться компенсации ущерба при принятии решения по тарифам на 2023 год.

Помимо этого, еще два проекта, которые компания может включить в программу модернизации на Дальнем Востоке в настоящее время проектируются как угольные, что, по нашему мнению, предполагает некоторые риски в области ESG. Новые угольные блоки — это совершенно не то, чего ESG-инвесторы ожидают от компании, которая является национальным лидером в области гидроэнергетики. Отметим, однако, что как минимум один из этих двух проектов (Нерюнгринская ГРЭС) теоретически может быть перепроектирован на газ. Если проекты модернизации будут финансироваться из средств Фонда национального благосостояния, это может быть только долговое финансирование, и если оно будет предоставляться по льготной ставке, то предполагается, что эта экономия в значительной части позволит снизить нагрузку на конечных потребителей. Ожидается, что реальные капиталовложения, связанные с проектами модернизации, начнутся в 2022 году, а некоторые предварительные работы могут быть профинансированы уже в этом году, хотя и в небольшом объеме.

Мы рассматриваем продление дивидендной политики «Русгидро» в качестве дополнительного фактора поддержки для акций компании и подтверждаем позитивный взгляд на акции «РусГидро».Корначев Федор

Sberbank CIB

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал