Вклад

Сколько можно было заработать за год на банковских вкладах

- 30 декабря 2025, 10:30

- |

Представляю вашему вниманию сравнение максимальной процентной ставки по вкладам, за выбранный период, от ЦБ РФ с реальной. То есть с той процентной ставкой, которую можно было получить, если анализировать предложения банков и выбирать лучшие вклады в течении года.

*Данная информация, носит исключительно информационный характер и не является призывом к действию.

- комментировать

- 329

- Комментарии ( 14 )

⭐️Планы на допраздничные дни, или как получить % почти за неделю вперед? 😳😮

- 29 декабря 2025, 08:53

- |

Осталось два рабочих дня до Нового года, что это значит? Мандаринки, оливье, подарки? – да, но не только! В условиях Т+1 нужно успеть разместить свободную ликвидность сегодня!

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости

--

Как это работает?

Т+1 – это режим торговой площадки, при котором расчеты происходят на следующий день после заключения сделки. Например, если вы купили акцию накануне отсечки на дивиденды – дивидендов вы не получите, т.к. собственником акции станете только на следующий рабочий день. Аналогично с НКД и облигациями

Рассмотрим на примере LQDT

LQDT – самый предсказуемый фонд, впрочем, как все фонды денежного рынка. Особенности фонда, мифы мы уже разбирали. И даже шутили 😉

( Читать дальше )

Пост о сравнении «что выгоднее квартира или банковский вклад» вызвал немалый интерес. Поэтому, решил немного расширить тему…

- 28 декабря 2025, 11:56

- |

Представляю вашему вниманию визуальное сравнение доходности других популярных активов. Подчеркиваю: информация носит исключительно ознакомительный характер и ни в коем случае не является призывом к каким-либо действиям. В отличие от некоторых «экспертов», активно продвигающих инвестиции в недвижимость, фондовый рынок и прочие инструменты, я придерживаюсь нейтральной позиции.

Выбор инвестиционного инструмента – сугубо индивидуальное решение, зависящее от ваших финансовых целей, толерантности к риску и инвестиционного горизонта. Всегда проводите собственное исследование, прежде чем принимать решения об инвестициях.

Ссылка — топ вкладов и накопительных счетов!

ТОП Вкладов и накопительных счетов с 27.12.2025

- 27 декабря 2025, 19:22

- |

( Читать дальше )

Ситуация по банковским вкладам

- 26 декабря 2025, 18:20

- |

Ссылка — на подборку вкладов!

Последний аукцион Минфина в этом году — за 2025 г. разместили более 8 трлн руб., план на 2026 г. выглядит слишком оптимистично: 6,5 трлн руб.

- 26 декабря 2025, 16:07

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился у отметки в 118 пунктов, но с учётом инфляционных данных и затягивания переговорного процесса индекс снизился до 117,38 пункта:

🔔 По данным Росстата, за период с 16 по 22 декабря ИПЦ составил 0,20% (прошлые недели — 0,05%, 0,05%), с начала месяца 0,31%, с начала года — 5,58% (годовая — 5,65%). Темпы декабря ускорились (плодоовощная корзина начала дорожать высокими темпами, цены на отечественное авто взлетели), но мы точно уже не повторим подвиг прошлого года (в декабре 2024 г. инфляция составила 1,32%) и возможно превзойдём цель регулятора по годовой инфляции (остаётся 9 дней подсчёта и месячный пересчёт декабря). Как вы знаете Банк России в декабре снизил ставку на 0,5% (многие ожидали 1%), сохранив свой нейтральный посыл, но отметив: ИО выросли и кредитная активность остаётся высокой.

🔔 Минфин увеличил займ за 2025 г. в ОФЗ до 6,981₽ трлн (погашения — 1,416₽ трлн) — это рекорд.

( Читать дальше )

Аукционы Минфина — индекс RGBI среагировал на снижение ставки, банкам не хватает ликвидности, это видно по РЕПО и поднятию ставок по вкладам!

- 20 декабря 2025, 11:54

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 118 пунктов, но с учётом инфляционных данных и снижения ставки индекс остался почти на уровне среды — 118,82 пунктов:

🔔 По данным Росстата, за период с 9 по 15 декабря ИПЦ составил 0,05% (прошлые недели — 0,05%, 0,04%), с начала месяца 0,11%, с начала года — 5,37% (годовая — 5,78%). Темпы декабря продолжают оставаться на низких уровнях (спасибо 6 дефляционной недели цен на бензин/снижению стоимости на помидоры, свинину) и точно не повторят подвиг прошлого года (в декабре 2024 г. инфляция составила 1,32%). Опрос инФОМ в декабре показал, что ожидаемая инфляция повысилась с 13,3 до 13,7% (уровень начала 2025 г., когда ставка была 21%), а наблюдаемая осталось неизменной — 14,5%.

🔔 Минфин увеличил займ за 2025 г. в ОФЗ до 6,981₽ трлн (погашения — 1,416₽ трлн) — это рекорд. В ноябре были реализованы дополнительные флоатеры, которые принесли 1,6₽ трлн выручки (инфляционный всплеск гарантирован).

( Читать дальше )

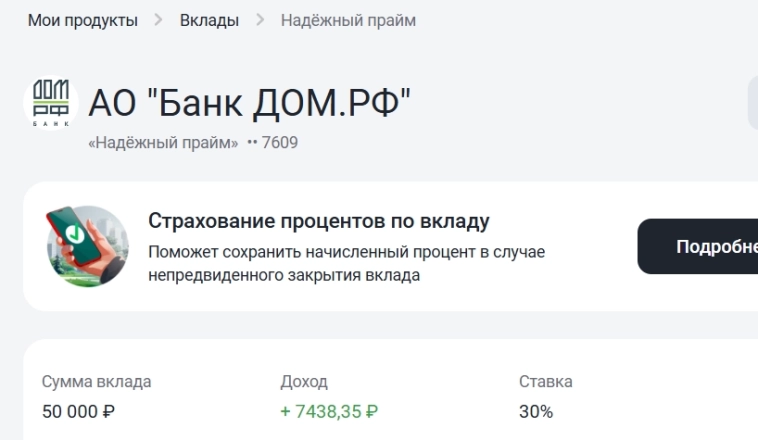

30% годовых под ёлочку

- 19 декабря 2025, 11:00

- |

Пока все ждут «раздачи слонов» от ВВП и гадают, с какой ставкой мы встретим Новый год после выступления Набиуллиной, я решил не гадать, а действовать наверняка.

Пополнил портфель на 50 000 ₽, но в акции заходить не стал. Вместо этого отправил кэш на депозит. Под Новый год банки расщедрились на промо — мне приглянулся вариант от Дом.РФ: 30% годовых на полгода.

Логика простая: как бы бодро ни начался следующий год для рынка акций, получить гарантированную доходность выше 15% за 6 месяцев будет сложно. А даже если рынок и вырастет сильнее, риск никто не отменял. Безрисковая ставка — это база.

Прогресс по цели:

Банкролл: 357 000 ₽

Цель: 1 000 000 ₽ (к ноябрю 2026)

До конца года планирую сделать еще как минимум одно пополнение. Работаем!

Как я дважды забирал деньги из обанкротившихся банков

- 18 декабря 2025, 08:43

- |

Как я дважды вошёл не в ту дверь забирал деньги из обанкротившихся банков

Первое банкротство банка, в котором я хранил свои деньги, случился очень давно, ещё в 2008 году, и откровенно говоря, заставило меня переживать.

18 декабря 2008 года Банк России отозвал лицензию на осуществление банковских операций у коммерческого банка «Балткредобанк» (закрытое акционерное общество).

16 феврал 2009 года Арбитражный суд Калининградской области принял решение признать банк несостоятельным (банкротом).

Не то чтобы я прям паниковал, но первый раз всегда волнителен. Хотя уже тогда я вполне понимал, что мои скромные сбережения застрахованы АСВ, и бояться мне особенно нечего.

Так и случилось, спустя пару месяцев я нашел информацию о том, что средства будет возмещать «РусьБанк» обратился туда и в назначенный день и час получил все причитающиеся с средства, включая проценты.

Они конечно предложили мне разместить средства у них, но я вежливо отказался. Второй раз наступать на также грабли не хотелось. Далее, я старался размещать средства преимущественно в крупных, желательно структурно значимых банках, и дополнительно разделять их на части.

( Читать дальше )

14 вкладов с доходностью до 35% годовых: самые выгодные варианты на срок до 1 года

- 16 декабря 2025, 08:31

- |

В пятницу 19 декабря состоится заседание ЦБ по ключевой ставке, базовый прогноз — снижение еще на 0,5% до 16%. По сравнению с ноябрем некоторые банки снизили ставки, например ДОМ РФ и Банк Санкт-Петербург, но большинство даже повысили: ВТБ на срок 6 месяцев до 15,2%, МКБ поднял ставки на все сроки, Альфа на 1 год, Т-банк на 3 месяца. Рассматриваю срок до 1 года.

1. ДОМ РФ

вклад «Мой Дом» при оформлении онлайн от 30 до 1499 тыс.₽ 16,1% (на 3 месяца), 15,3% (на 6 месяцев), 13,8% (на 1 год); от 1,5 млн.₽ 16,3% (на 3 месяца), 15,5% (на 6 месяцев), 14% (на 1 год).

2. Сбербанк

вклад «Лучший%» от 100 тыс. ₽ 16% (на 3,4, 5 месяцев), 15,1% (на 4 и 5 месяцев), 15,1% (на 6 месяцев), 12,5% (на 1 год). Проценты выплачиваются в конце срока. Такой процент будет начислен средства, которых не было на вкладах в последние 2 месяца.

3. ВТБ

ВТБ-вклад при открытии онлайн от 10 тыс.₽ (с надбавкой «новый вкладчик» при отсутствии у клиента в течение 180 дней или с надбавкой «новые деньги» при отсутствии у клиента в течение 90 дней действующих договоров вкладов и/или накопительных счетов) 15,1% (на 3 месяца), 15,2% (на 6 месяцев), 13,6% (на 1 год) без пополнений и снятия. Выплата процентов в конце срока.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал