wells fargo

Акции Wells Fargo адекватно оценены рынком - Финам

- 25 января 2022, 20:03

- |

Мы рекомендуем «Держать» акции Wells Fargo с целевой ценой на конец 2022 г. на уровне $ 55,4, что предполагает апсайд 4,0%.

( Читать дальше )

- комментировать

- 165

- Комментарии ( 0 )

Выручка и чистая прибыль Wells Fargo заметно выросли и превзошли прогнозы в 4 квартале - Финам

- 17 января 2022, 17:29

- |

Квартальная выручка Wells Fargo поднялась на 12,8% в годовом выражении до $20,86 млрд и превысила консенсус-прогноз на уровне $18,8 млрд. Чистый процентный доход сократился на 1% до $9,26 млрд на фоне снижения чистой процентной маржи (на 5 базисных пунктов, до 2,11%) при относительно стабильных объемах кредитования, тогда как непроцентные доходы выросли на 26,9% до $11,59 млрд.

Выручка в сфере потребительского банкинга повысилась на 1,4% до $8,73 млрд. Доходы в подразделении ипотечного кредитования уменьшились на 7,6% до $1,84 млрд, что было компенсировано ростом доходов в сегменте потребительского кредитования и кредитования малого бизнеса (на 3,6% до $4,87 млрд), а также в сегментах кредитных карт (на 3,4% до $1,42 млрд) и автокредитования (на 16,6% до $470 млн). Корпоративный и инвестиционный банк нарастил выручку на 11,4% до $3,51 млрд. Драйвером стал ростов доходов от инвестбанковских услуг, кредитования крупных клиентов и операций с недвижимостью, при стабильных поступлениях от торговых операций на уровне $1,01 млрд. В коммерческом банкинге выручка увеличилась на 1,4% до $2,28 млрд, в сегменте управления благосостоянием и инвестициями – на 5,8% до $3,65 млрд, чему способствовал, в частности, рост активов под управлением на 8,9% до $2,18 трлн.

( Читать дальше )

Акции Wells Fargo выросли на 4% благодаря хорошим результатам за квартал

- 17 января 2022, 14:05

- |

Банк Wells Fargo (WFC) отчитался за 4 кв. 2021 г. (4q21). Чистая выручка выросла на 12,8% до $20,86 млрд. По отношению к 4q19 рост составляет 5%. Чистая прибыль в расчёте на 1 акцию с учётом потенциального размытия (Diluted EPS) $1,38 против $0,66 в 4q20. Аналитики, опрошенные Refinitiv, в среднем ожидали чистую выручку $18,82 млрд и EPS $1,13. Рентабельность вещественного акционерного капитала (ROTCE) 15,3%.

На прибыль повлияло высвобождение из резервов $875 млн или +$0,17 к EPS. В 3q21 банк сократил резервы на $1,65 млрд. Средний размер кредитного портфеля в 4q21 сократился на 2,7% к 4q20 до $875 млрд, но вырос кв/кв на 2,5%. По отношению к 2019 г. кредитный портфель упал на 8,5%. Резервы на возможные потери по кредитам по итогам квартала $13,8 млрд или 1,5% от кредитного портфеля. В предыдущем квартале показатель был равен 1,7%. Средний размер депозитов вырос на 6,5% и составил $1,47 трлн. Непроцентные расходы сократились на 10,8% до $13,2 млрд. Достаточность капитала 1 уровня 11,4%.

Обзор отчёта за 3q21 — см. по ссылке.

( Читать дальше )

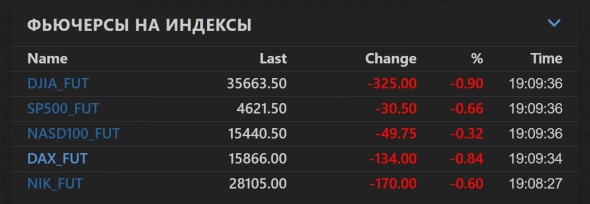

📉 Американские фондовые индексы снижаются после выхода отчётности крупнейших банков

- 14 января 2022, 19:20

- |

Основная причина падения — рынок разочарован отчётностью ведущих банков США за IV квартал:

👉 Крупнейший банк США JP Morgan сообщил о прибыли на акцию на уровне $3,33, что выше консенсус-оценки аналитиков на уровне $3,01. Чистая прибыль сократилась с $12,1 до $10,4 за аналогичный период прошлого года. JPM ожидает чистый процентный доход 2022 г. на уровне $50 млрд, что ниже ожиданий рынка в $55,7 млрд

👉 Чистый процентный доход Citigroup составил $10,82 млрд, выше консенсуса в $10,41 млрд, а вот выручка глобального подразделения потребительского банка снизилась на 6%, до $6,9 млрд; выручка инвестбанка выросла на 43%, до $1,8 млрд

👉 Лидирующий ипотечный банк США Wells Fargo сообщил об EPS на уровне $1,38 и чистой прибыли $5,75 млрд — выше ожиданий в $1,11 и $4,5 млрд. Рентабельность собственного капитала (ROE) выросла с 6,6% до 12,8%. Однако банк предупредил, что восстановление не будет линейным. Чистый процентный доход сократился на 1%. WFC до сих пор работает под $2 трлн ограничениями ФРС, спровоцированными скандалом с открытием фиктивных счетов

Wells Fargo & Co. - Прибыль 2021г: $23,238 млрд (+535% г/г)

- 14 января 2022, 15:57

- |

Wells Fargo & Co.

Shares Outstanding October 21, 2021 – 3,987,232,567

www.sec.gov/ix?doc=/Archives/edgar/data/72971/000007297121000317/wfc-20210930.htm

Капитализация на 13.01.2022г: $223,285 млрд

Общий долг на 31.12.2019г: $1,739.57 трлн

Общий долг на 31.12.2020г: $1,767.20 трлн

Общий долг на 30.09.2021г: $1,763.83 трлн

Общий долг на 31.12.2021г: $1,757.96 трлн

Выручка 2019г: $85,063 млрд

Выручка 9 мес 2020г: $37,369 млрд

Выручка 2020г: $74,264 млрд

Выручка 1 кв 2021г: $18,063 млрд

Выручка 6 мес 2021г: $19,739 млрд

Выручка 9 мес 2021г: $29,573 млрд

Выручка 2021г: $78,492 млрд

Прибыль 9 мес 2018г: $16,329 млрд

Прибыль 2018г: $22,393 млрд

Прибыль 9 мес 2018г: $16,676 млрд

Прибыль 2019г: $20,041 млрд

Прибыль 9 мес 2020г: $370 млн

Прибыль 2020г: $3,662 млрд

Прибыль 1 кв 2021г: $4,742 млрд

Прибыль 6 мес 2021г: $11,434 млрд

Прибыль 9 мес 2021г: $16,839 млрд

Прибыль 2021г: $23,238 млрд

www.wellsfargo.com/about/investor-relations/quarterly-earnings/

Wells Fargo & Co. – Dividends (Обыкновенные акции)

( Читать дальше )

Решение ФРС: повышение процентных ставок в 2022 году - эти акции являются победителями

- 15 декабря 2021, 18:53

- |

Сегодня вечером с нетерпением ожидается последнее решение Федеральной резервной системы США. Ожидается, что ФРС объявит подробности о сокращении программы покупки облигаций. Этот срок должен полностью истечь до того, как ключевые процентные ставки могут быть повышены. Однако из-за сохраняющейся высокой инфляции курс на ужесточение, скорее всего, ускорится. Однако рост процентных ставок не является негативным фактором для всех акций.

Более высокие процентные ставки, как правило, приводят к снижению целевых цен в моделях оценки. Однако это относится не ко всем секторам. В прошлом акции финансовых компаний, в частности, обычно оказывались в числе победителей при изменении процентных ставок. Однако инвесторам следует обратить внимание на акции банков, которые также активно работают в сфере бизнеса, связанного с процентами.

Выбирайте крупных игроков

Инвесторы находятся в хороших руках с Wells Fargo и Bank of America. Оба финансовых института прочно укоренились в традиционном кредитном бизнесе, хотя Bank of America также хорошо позиционируется в инвестиционно-банковской деятельности и управлении активами. Компания Wells Fargo является более спекулятивной, поскольку она находится в процессе реструктуризации и вынуждена решать вопросы, связанные с наследством. Однако повышение процентных ставок на один процент может принести до 7,4 млрд. долларов США больше чистого процентного дохода. В 2021 году она была одним из лучших показателей в отрасли. Коэффициент P/E на 2022 год соответствует среднему значению среди компаний-аналогов и составляет 13.

( Читать дальше )

Акции Wells Fargo уже справедливо оценены после роста - Финам

- 19 октября 2021, 19:30

- |

Wells Fargo — крупный американский финансовый холдинг, входит в четверку ведущих банков США по величине активов. Wells Fargo предоставляет финансовые и страховые услуги в США, Канаде и Пуэрто-Рико, при этом клиентами кредитора являются каждое третье американское домохозяйство и каждая десятая компания среднего и малого бизнеса в стране. Кроме того, банк — лидер на рынке ипотечного кредитования в Штатах. Практически всю свою выручку Wells Fargo генерирует в США, там же находятся почти все его активы.

Этот год складывается достаточно успешно для Wells Fargo, несмотря на сохраняющиеся негативные последствия коронакризиса. Так, выручка банка в январе-сентябре увеличилась на 3,3% г/г, до $57,6 млрд, при этом банк показал чистую прибыль в размере $14,8 млрд против убытка в аналогичном периоде прошлого года. Поддержку прибыли оказало снижение операционных расходов на фоне реализации мер по оптимизации затрат, а также высвобождение резервов на возможные потери по ссудам в связи с улучшением прогнозов в отношении перспектив американской и мировой экономики.

( Читать дальше )

Выручка Wells Fargo по-прежнему не восстановилась до уровней 2019 г.

- 17 октября 2021, 19:53

- |

Продолжаем разбирать отчёты за 3 квартал 2021 г. (3q21) компаний финансового сектора США.

14 октября Wells Fargo (WFC) опубликовал отчёт за 3q21. Чистая выручка снизилась на 2,5% до $18,83 млрд. По отношению к 3q19 снижение составляет 14,4%. Чистая прибыль в расчёте на 1 акцию с учётом размытия (Diluted EPS) $1,17 против 70 центов в 3q20. Аналитики, опрошенные FactSet, в среднем ожидали, соответственно, $18,2 млрд и $0,99. Чистые процентные доходы просели на 5% до $8,9 млрд.

На прибыль повлияло высвобождение из резервов $1,65 млрд (+$0,30 к EPS). Во 2q21 банк сократил резервы на $1,64 млрд. Средний размер кредитного портфеля в 3q21 сократился на 8,3% г/г до $854 млрд (во 2q21 было $854,7 млрд). По отношению к 2019 г. кредитный портфель упал на 10%. Резервы на возможные потери по кредитам по итогам квартала $14,7 млрд или 1,7% от кредитного портфеля. В предыдущем квартале показатель был равен 1,9%. Средний размер депозитов вырос на 3,7% и составил $1,45 трлн ($1,44 трлн во 2q21). Непроцентные расходы сократились до $13,3 млрд по сравнению с $15,2 млрд годом ранее. Рентабельность вещественного акционерного капитала (ROTCE) 13,2%. Достаточность капитала 1 уровня 11,6%

( Читать дальше )

Выручка и чистая прибыль Wells Fargo превзошли прогнозы в 3 квартале - Финам

- 15 октября 2021, 17:03

- |

Квартальная выручка Wells Fargo уменьшилась на 2,5% в годовом выражении до $18,83 млрд, но превысила консенсус-прогноз на уровне $18,2 млрд. Чистый процентный доход сократился на 5% до $8,91 млрд на фоне снижения объемов кредитования, а также показателя чистой процентной маржи (на 10 базисных пунктов, до 2,03%), тогда как непроцентные доходы практически не изменились и составили $9,93 млрд.

Выручка в сфере потребительского банкинга просела на 3,7% до $8,80 млрд. Драйвером стало падение доходов в подразделении ипотечного кредитования на 20,4% до $2,01 млрд, тогда как доходы в сегменте потребительского кредитования и кредитования малого бизнеса увеличились на 2,1% до $4,82 млрд, в сегментах кредитных карт и автокредитования – на 4% до $1,40 млрд и на 10,1% до $445 млн, соответственно. Сегмент корпоративного и инвестиционного банкинга нарастил выручку на 2,4% до $3,39 млрд. Поступления от торговых операций сократились на 14,7% до $1,18 млрд на фоне ослабления волатильности на финансовых рынках по сравнению с тем, что наблюдалось в III квартале прошлого года, однако это было компенсировано ростов доходов в от инвестбанковских услуг, кредитования крупных клиентов и операций с недвижимостью. В коммерческом банкинге выручка уменьшилась на 6,7% до $2,08 млрд, в сегменте управления благосостоянием и инвестициями – поднялась на 10% до $3,62 млрд, чему способствовал, в частности, рост активов под управлением на 12,7% до $2,09 млрд.

( Читать дальше )

Ведущие банки США покажут за 3 квартал неоднородные результаты - Финам

- 12 октября 2021, 13:12

- |

Выручка банков скорее всего покажет в среднем слабоположительную динамику в годовом выражении. Доходы инвестбанковских подразделений, вероятно, будут оставаться достаточно сильными благодаря высокой M&A-активности в мире, продолжающемуся буму IPO, а также сохраняющимся высоким объемам размещения облигаций. В то же время это будет частично компенсировано сокращением поступлений от торговых операций ввиду ослабления волатильности на финансовых рынках по сравнению с тем, что наблюдалось в 3 квартале прошлого года.

Что же касается традиционного процентного бизнеса банков, то он, вероятно, покажет определенное улучшение по сравнению с предыдущим кварталом в связи с некоторым увеличением процентных ставок и повышением спроса на кредиты. Однако в годовом выражении динамика чистого процентного дохода, по нашему мнению, будет околонулевой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал