value investing

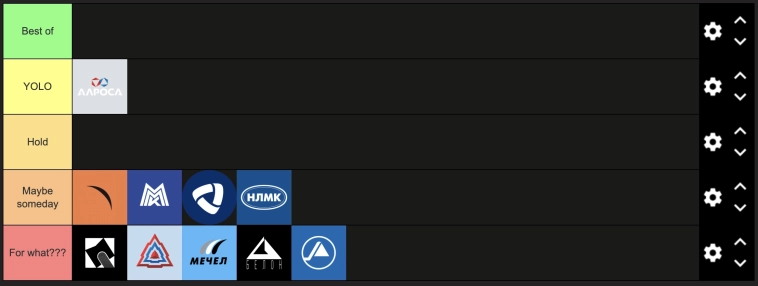

ТИР-ЛИСТ: алмазы, уголь и сталь.

- 21 декабря 2025, 13:06

- |

В этом канале мы уже успели рассмотреть основные принципы долгосрочного инвестирования и разобрали перспективность некоторых рынков. Пришло время сделать очередной шаг вперед — составить тир-лист этих акций.

Небольшое предисловие:

Тир-лист (англ. tier list — список уровней) — это рейтинговая система, которая состоит из нескольких уровней. Тир лист используется для оценки чего угодно от лучшего к худшему. В нашем случае будет составлен тир-лист российских акций. Это не инвестиционная рекомендация, это фреймворк (рабочий подход), который позволит нам более-менее объективно подойти к вопросу оценки бумаг + визуализировать итоговую картину. Наш рейтинг состоит из следующих уровней:

- Best of — лучшие бумаги, которые, в настоящий момент, полностью соответствуют критериям долгосрочного инвестирования.

- YOLO (от англ. You only live ones — живем один раз) — бумаги, которые не подходят для «вечного» портфеля, но у них есть явные перспективы роста. Ставя на эти компании, мы либо станем безумно богаты, либо ужасно бедны.

( Читать дальше )

- комментировать

- 426

- Комментарии ( 0 )

Как выбрать акции в портфель?

- 11 декабря 2025, 14:54

- |

Шаг 1. Открываем скринер.

Шаг 2. Выбираем понравившиеся картинки.

Шаг 3. Покупаем.

Шаг 4. ???

Шаг 5. Profit

Такой подход тоже имеет место быть, но, лично мне, ближе классический value and income. «Дедом» данного подход можно назвать Бенджамина Грэма, которые изобрел Value Investing (стоимостное инвестирование). По мнению Грэма, рыночная стоимость не всегда отражает фактическое состояние дел в компании. Суть следующая: инвестор должен оценить внутреннюю стоимость компании исходя из стоимости активов и прибыли, а затем сравнить её с рыночной стоимостью. Если таким образом удалось обнаружить гэп (пробел), то компанию можно добавить в портфель и держать до тех пор, пока внутренняя и рыночная стоимость не выровняются.

С течением времени стоимостное инвестирование пережило ряд трансформаций, которые превратили его в Value and Income:

Во-первых, если Грэм концентрировался на компаниях, испытывающих временные трудности, но обладающих сильными материальными активами, то уже Баффет (ученик Грэма), выбирал компании с бессмертными бизнес-моделями, которые могут расти едва ли не бесконечно (Coca-cola, Wal-mart, American Express).

( Читать дальше )

💰 РуссНефть (RNFT): когда дешёвое может стать ещё дешевле

- 08 октября 2025, 17:04

- |

На российском фондовом рынке редко встретишь компанию с таким парадоксальным набором показателей — низкие мультипликаторы, солидная добыча и при этом полное отсутствие дивидендов. Знакомьтесь, РуссНефть — компания, которая заставляет задуматься о том, всегда ли математическая недооценённость означает инвестиционную привлекательность.

📊 Красота цифр и суровая реальность

На первый взгляд, РуссНефть выглядит как подарок для value-инвесторов. P/E всего 0,85 означает, что за каждый рубль прибыли вы платите меньше рубля — что-то из разряда «купи два рубля за рубль». Коэффициент P/BV в окрестностях0,22 говорит о том, что акции торгуются за четверть балансовой стоимости. И P/S около0,11 намекает, что компания оценивается дешевле многих банкротов.

Но не спешите доставать кошелёк — дьявол, как обычно, в деталях.

За первое полугодие 2025 года чистая прибыль РуссНефти рухнула более чем в три раза — с 38,48 млрд до 11,81 млрд рублей. Выручка просела на 18,8% до 119,61 млрд рублей. EBITDA сократилась на 33% до 28 млрд рублей. А операционная прибыль упала на 45,6%.

( Читать дальше )

Акции роста против акций стоимости Почему я покупаю акции роста Чем они выгоднее Инвестиции в акции роста

- 22 июля 2021, 16:21

- |

💲 Что выгоднее акции роста или акции стоимости

💵 Сравним наглядно эти два вида акций

📊 Одни из лучших акций роста и стоимости

🚹Пишите комментарии и ставьте лайки:)

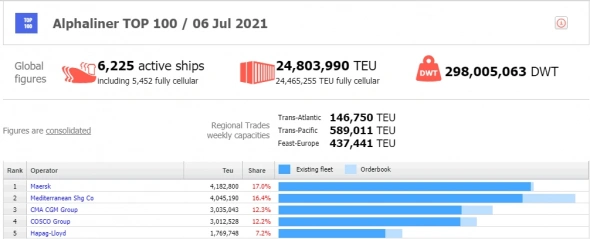

"Золотые" контейнеры или true value investing в реальный сектор.

- 06 июля 2021, 22:42

- |

Классический пример value investing в топ публичных компаний перевозчиков контейнеров. (История вопроса: "Какие бывают контейнеры, а также что такое TEU и FEU." )

( Читать дальше )

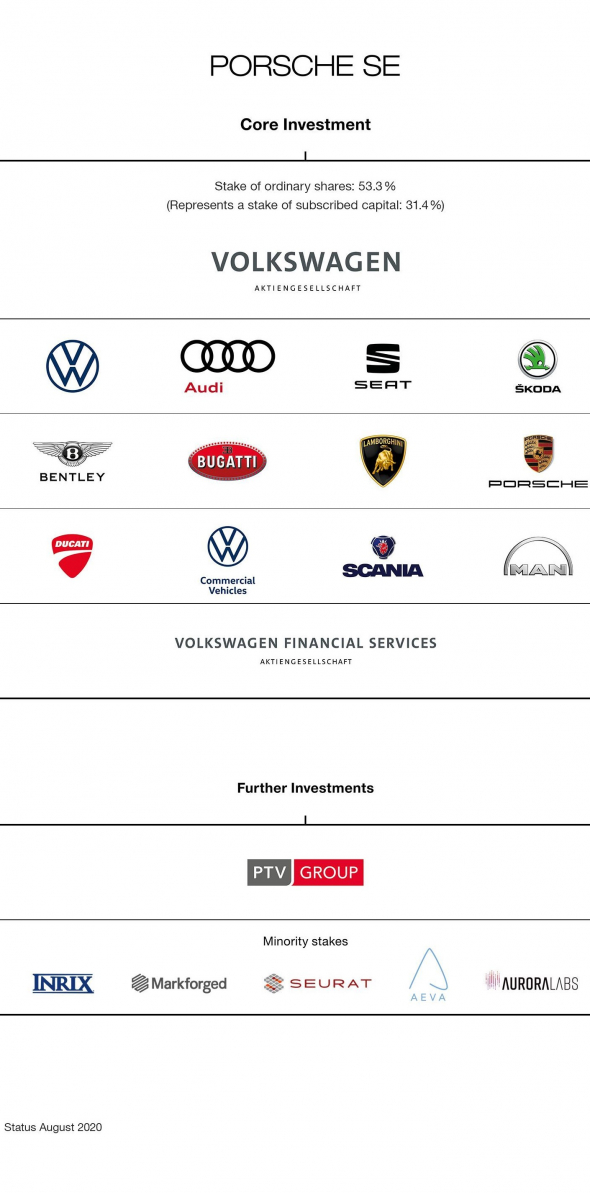

Акции Porsche: 30% дисконт к чистым активам

- 26 мая 2021, 19:13

- |

В кейсе акций Porsche SE и Volkswagen есть два решающих компонента: разница между обычными и преференциальными акциями Volkswagen и риск выплат по судебным искам против Porsche SE.

У Volkswagen есть два типа акций: обычные и преференциальные. Разница между ними заключается фактически в том, что у преференциальных нет права голоса. В настоящий момент обычные акции стоят на 25% дороже (исторически разницы в цене практически не было). Скорее всего эта премия связана с тем, что акции Volkswagen стали пользоваться популярностью у американских инвесторов, в представлении которых обычные и преференциальные акции являются фундаментально разными инструментами. Porsche SE владеет именно обычными акциями Volkswagen (53.3% от общего кол-ва обычных акций). Таким образом, рыночная стоимость обычных акций Volkswagen, которые находятся во владении Porsche SE составляет 42.43 млрд Евро. Если предположить, что премия обычных акций не оправдана и расценивать их без премии, то стоимость позиции составляет 38.74 млрд Евро.

( Читать дальше )

Как я стоимостным инвестором был

- 19 мая 2021, 11:05

- |

В апреле и в августе 2019 меня «накрывало» стоимостным инвестированием. Это выявление недооценённых ценных бумаг путём фундаментального анализа. Ровно год назад я рассказывал об этом в прямом эфире и подводил промежуточные итоги. Тогда вы верно подметили, что делать какие-то выводы через год — это неправильно. Ни одна из этих бумаг с того момента так и не была продана, так что делаю промежуточные итоги после двух лет:

1. AT&T, покупка по $32.10 за акцию:

p/e = 12, p/b = 1.2

Была недооценена по модели FCFE на 60%

Див. доходность = 6,3%. AT&T объявила о снижении дивидендов на 50% в ближайшем будущем.

Результат за два года на 19.05.2021 = +3,66% с учётом полученных дивидендов

( Читать дальше )

value vs growth в перспективе 5 лет

- 14 апреля 2021, 10:13

- |

Итак, что мы имеем по этой стратегии. На картинке показаны точки исторических доходностей (годовые, в течение 5-ти лет, по сравнению с бенчмарком) в зависимости от текущей valuation (текущей оценки). Также показана трендовая линия и текущее состояние (большая чёрная точка). Т.е. мы находимся на крайне высоком значении текущей оценки и ожидаемая годовая 5-ти летняя доходность — отрицательная. Не всё так плохо, на графике есть и более высокие исторические оценки и для них доходности были несколько больше нуля. Т.е., теоретически, если Кэти Вуд из Ark Invest права и сейчас уникальный момент развития технологий, которые уничтожат старую экономику и её заменят новые компании, то эти новые компании могут приносить доходность и далее, несмотря на крайне высокую текущую оценку.

( Читать дальше )

30-50% годовых или стоимостное инвестирование на стероидах

- 23 января 2021, 18:05

- |

В моей прошлой статье Стоимостное инвестирование в эпоху высоких технологий я в общих чертах обрисовал свой подход применении Value Investing к растущим технологическим компаниям. Однако, данную методику можно применять гораздо более агрессивно. Об этом и пойдет речь в данной статье.

Мир ускоряется, технологии развиваются космическими темпами. Цикл подрывных инноваций укоротился с десятилетий до буквально десятка лет. К примеру, компания General Motors была лидером мирового автопрома на протяжении 70 лет. Компании Toyota потребовалось полвека, чтобы сместить GM с пьедестала. При этом платформам Android и iOS достаточно было десятилетия на “инновационный подрыв” легендарных смартфонов Blackberry. Подробней о теории подрывных инноваций вы можете почитать в книгах Клейтона Кристенсена. А про теорию ускорения развития и даже ускорения самого ускорения развития (технологическая сингулярность) — у Рэя Курцвейла.

В 21-м веке мы видим немало историй типа Netflix, Instagram, Nvidia и др., которые буквально за десятилетие превратились в бизнес-империи. А взрывной рост таких продуктов, как Zoom или Tiktok говорит продолжении тенденции к ускорению.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал