tqqq

Простая стратегия для NASDAQ

- 27 октября 2025, 13:43

- |

Я тут подумал, что возможно я все усложняю — все эти опционы, сложные матрицы расчетов, гигабайты большых данных, ночные бдения над кодом...

и есть что-то простое… и такая идея нашлась, вот делюсь :

Простая стратегия по индикатору фаз рынка (по тому который использую в своей системе для Advanced Option Wheel):

Всё очень просто:

— Когда индикатор зелёный — покупаем NASDAQ (или TQQQ, если хочется больше денег).

— Когда он жёлтый или красный — выходим и сидим в кэше и получаем ставку t-bils (4%).

— Главное правило: не покупайте на жёлтом и красном! Это неправильно!

Правильно — покупать дёшево и продавать дорого (не наоборот). Запомните это, и можно закрывать все книжки по трейдингу.

Я приложил графики для QQQ и TQQQ

Вот данные (что они значат я писал в прошлом своем посте, не буду повторяться)

Для QQQ (NASDAQ)

Total Return (Strategy),1070.83%

Total Return (Buy&Hold),208.65%

CAGR (Strategy),44.99%

CAGR (Buy&Hold),18.55%

Max Drawdown (Strategy),-10.78%

( Читать дальше )

- комментировать

- 379

- Комментарии ( 23 )

Маржинальные ETF на СПБ Бирже

- 19 апреля 2023, 13:11

- |

Сегодня в 14:30 мск на организованных торгах СПБ Биржи станут доступны 9 маржинальных ETF, пять из которых являются фондами обратной доходности.

Такие фонды стремятся показать доходность, которая коррелирует с эталонным индексом, но при этом стремится удвоить (2x) или утроить (3x) его ежедневную доходность, или наоборот показать доходность обратную его показателям в один (-1х) два (-2х) или три (-3х) раза. В состав маржинальных фондов входят финансовые инструменты с кредитным плечом, в том числе фьючерсные контракты, опционы, своповые и форвардные контракты, и пр.

ETF, использующие инструменты с кредитным плечом, рекомендованы исключительно для краткосрочной торговли и категорически не подходят для стратегии «купи и держи». Показатели таких фондов в течение более длительных периодов времени — недель, месяцев или лет — могут значительно отличаться от их заявленных ежедневных целевых показателей эффективности и потенциально могут привести значительным и внезапным финансовым потерям. При высокой волатильности этот эффект может проявляться особенно сильно.

( Читать дальше )

Обратная корреляция TQQQ и SQQQ

- 29 ноября 2022, 20:11

- |

Ведь раз есть такое расхождение что TQQQ упал на 50% а SQQQ вырос относительно этой цены всего на 20%, то получается расчет идет не напрямую от индекса QQQ умноженном на 3.

Стоит ли покупать ETF на индексы?

- 30 июля 2020, 11:59

- |

TQQQ и Interactivebrokers

- 18 апреля 2020, 17:27

- |

Завел аккаунт на Interactivebrokers, для доступа к ETF, так как нет статуса квалифицированного инвестора в РФ, так вот не могу пользоваться самым интересным инструментом ради чего все и затеял это: TQQQ(обратил внимание, что и другие ETF с мультипликаторами внутри не доступны:( ), при выставлении заявки говорит, что Contract is not available for trading, сталкивался кто???

Сори за нубство, помогите если владеете инфой.

Американский SPY и другие популярные ETF теперь в России!

- 19 ноября 2018, 16:31

- |

Учитывая пожелания институциональных и частных инвесторов и проведя опрос на сайте Кабинет инвестора https://investcab.ru/ru/, 16 ноября 2018 года была расширена линейка ETF доступных в рамках торгово-клиринговой системы Ассоциации «НП РТС». Добавлены в систему наиболее востребованные биржевые фонды:

SPY — является одним из крупнейших и наиболее активно торгуемых ETF в мире, дает доступ к самому востребованному бенчмарку - S&P 500. Этот биржевой фонд заслуженно популярен среди долгосрочных консервативных инвесторов, для которых важно точное следование за индексом, но наибольшую популярность он снискал среди активных трейдеров. Анализ торговли показывает небольшое время нахождения в позиции по этому активу большинства трейдеров в течение дня. SPY – обладает огромной ликвидностью, спреды между покупкой и продажей очень узкие – при большом количестве сделок потери на спреде минимальны.

( Читать дальше )

- комментировать

- 14.3К |

- Комментарии ( 11 )

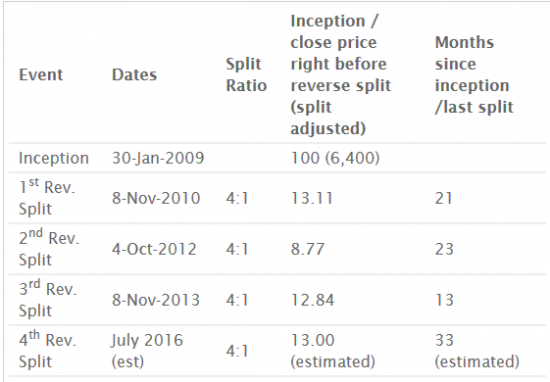

Что будет с VXX и другими индексами страха... после июльского сплита?

- 09 июля 2016, 11:45

- |

Когда стоимость VXX падает ниже 25 долларов за акцию, он подвергается обратному сплиту (reverse split) 4 к 1. То есть четыре акции превращаются в одну со стоимостью в 100 долларов. Почему это происходит? Все из-за того же контанго на фьючерсы на VIX.

Исторически VXX падает на 65% в год или почти 5% в месяц.

Вот и на этот раз, нам обещан очередной сплит, причем в июле 2016 года.

Читал на форумах, мнения трейдеров которые купили под такую раздачу.

Все выражаются… попадалово, неприятно.

А у меня вопрос… если я покупаю не сам VXX, а опционы на него… сплит меня тоже касается?

Один ответ в инете обнаружил (хотя не на опционы, а на сами акции):

>>После сплита выпускают новые серии, но для тех кто купил опционы раньше ничего не изменилось (те же страйки, цены) только название актива поменялось, теперь есть UVXY и UVXY1. Под тикером UVXY торгуют новые серии с учетом сплита, под тикером UVXY1 старые серии. После каждой экспирации старые серии меняют на новые и постепенно UVXY1 уходит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал