sbmx

Продаю фонд SBMX с прибылью 31,3%

- 06 ноября 2023, 15:58

- |

youtube.com/shorts/BMYjM3yO3OU

- комментировать

- 468

- Комментарии ( 0 )

Помогите составить портфель в нынешних реалиях?

- 24 апреля 2023, 18:41

- |

50 % акции (сборная солянка- фонды: бОльшая доля США фонд на сп500, европа поменьше, развивающиеся рынки и россия (фонд на imoex типа SBMX VTBX))

10% фонд на золото VTBG (нынче GOLD)

30% — облигации (10% долларовые, 10% евровые, 10% рублевые)

10% — рублевые вклады с условиями досрочно снял, процент не потерял.

Сейчас у меня такой расклад:

Я не квал, у меня обычный российский брокер ВТБ, счет ИИС,

Заграницей счета открывать не готов, и отсылать деньги иностранному брокеру не хочется.

Денег не много да, и рисковать боюсь, что потом не смогу вывести свои деньги обратно в Россию.

Склонность к риску небольшая.

Хочу купить и держать. Но если какой то актив сильно вырастет, возможно его продам и куплю низкорисковое.

Срок инвестирования 2-3 года, но если какой то актив просядет могу подождать еще плюс пару лет, чтобы за дешево не продавать.

Цель, доход выше чем на депозитах, и снизить риски девальвации рубля.

В отдельных акциях разбираться не хочу, нет времени, мне проще купить фон на акции.

( Читать дальше )

Проблемы индексного инвестирования (на примере индекса Мосбиржи)

- 19 сентября 2022, 09:51

- |

Добрый день!

Решил поделиться мыслями и ума попытать.

Итак, допустим, мне нравится сама идея индексного инвестирования. Не хочу тратить время на торговлю, вникать в конкретные бумаги и т.д., но готов покупать паи индексных фондов, которые имеют низкие издержки.

Ситуация до 24.02: завел брокерский счет в гос. банке (Сбербанк, ВТБ), покую паи дочерней компании (ВТБ Капитал и Сбербанк). Итого: вся инфраструктура завязана на системообразующие гос. банки (которые точно спасут) + Мосбиржу (в лице депозитария НРД)

Ситуация после 24.02: счета так и остались в гос. банках, но УК фондов переименовали (вывели) в иные юр. лица: ВИМ Инвестиции и УК Первая. Можно себя успокаивать, что ничего не поменялось, скорее всего банки, как и прежде, контролируют эти компании, но зерно сомнения уже закралось, ибо УК Первая не равно Сбербанк.

Таким образом, первая проблема – объективное (или субъективное?) снижение надежности участвующих в процессе компаний.

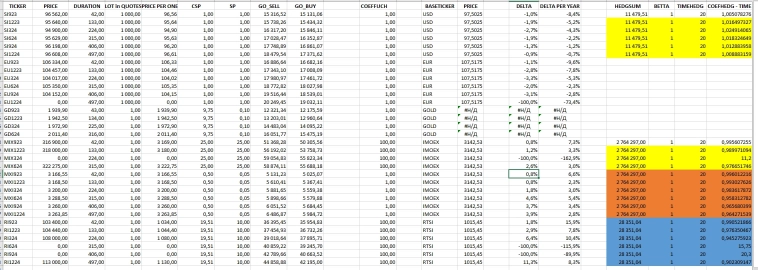

Идем дальше… Попробовал посчитать ошибку слежения фондов EQMX (VTBX) и SBMX. Брал дни с низкой волатильностью на расстоянии 1-2 года друг от друга и считал отклонение от Индекса ММВБ полной доходности брутто. Данные по стоимости пая брал как с сайтов УК, так и с торгов. В итоге получилось отклонение от 1,2 до 1,5% в год от базового индекса, а должно быть от 0,69% до 1% в год.

( Читать дальше )

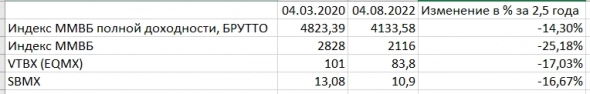

Сравнение доходности VTBX(EQMX), SBMX с индексом ММВБ полной доходности брутто за 2 года и 5 месяцев

- 09 августа 2022, 12:22

- |

Попробовал сравнить эффективность фондов VTBX(EQMX) и SBMX с индексом полной доходности ММВБ, брутто.

Для начала подобрал 2 дня с небольшой волатильностью: 04.03.2020 и 04.08.2022. Данные по фондам — зактырие торгов с Investing, по индексам — с сайта Мосбиржи.

В целом видим, что оба фонда почти за 2,5 года отстали примерно на 2-2,5%, что очень неплохо на мой взгяд. Напомню, что оба фонда не платят налог с поступающих дивидендов, а также налог на реализованную прибыль при ребалансировке. Нужно понимать, что данные по закрытию торгов не равны стоимости пая в этот момент, т.е. есть некая погрешность в пределах 1-2%. Отставание формирутся из-за комиссий фонда по управлению (VTBX(EQMX) — не более 0,69%, SBMX — не более 1%).

Мысли по закупке российских акций

- 27 февраля 2022, 15:26

- |

Но я не очень глубоко разбираюсь как устроена цена акций. В связи с этим возникает вопрос: Подскажите, как можно прикинуть или рассчитать минимальную цену акции очень надежной российской компании? как она считается? Суммировать все активы организации, ежегодный доход? баланс спрос /предложение. Для примера возьмем Сбер: он может стоить 5 руб за акцию? 5 копеек за акцию? или есть какой то предел, что менее уже ну никак. Акций эмитировано очень много наверно количество нужно учитывать.

То есть я к тому, что сейчас купим акцию по 100 руб, а она вскоре упадет до 5 копеек. а потом будем ждать 30 лет пока отрастет. Как цену акции считают?

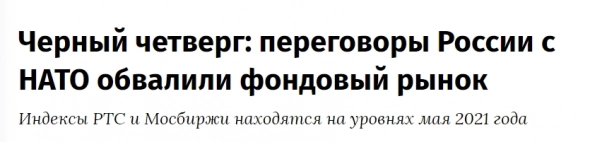

Почему так?

- 24 февраля 2022, 13:03

- |

К 11:00

IMOEX -45 %

SBMX -23 % и держался так

Что там такое в фонде он точно ММВБ повторяет?

Толпа говорит: Всё пропало!

- 15 января 2022, 09:49

- |

Важно, чтобы собранный инвестиционный портфель не приносил много хлопот и давал спокойно спать.

Я распродал свои российские акции (БПИФ SBMX) в сентябре.

А в ноябре сообщил своим подписчикам о достижении рынком российских акций вершины и необходимости занятия защитной позиции в их долгосрочных инвестиционных портфелях. Это могли узнать и читатели Смарт-лаба.

Весьма любопытно было наблюдать осенью, как инвесторы жадно покупали российские акции в надежде получить еще бОльшую прибыль. А на мой призыв быть осторожным с этим отвечали:

“да эти же амеры будут вкладывать в акции энергоносителей России. Вот увидите.”

Теперь, когда оптимизма на нашем рынке значительно поубавилось, я вижу совсем другие настроения тех, кто осенью покупал Газпром, Сбербанк и прочие, как им казалось тогда, истории успеха: “Только посмотрите на их будущие дивиденды!”

( Читать дальше )

Покупка российских акций

- 18 декабря 2021, 09:50

- |

Какие у нас вводные:

- Инверсия кривой доходности на рынке ОФЗ (ближние дают больше дальних). Что, как говорят в народе, скорее к кризису, чем нет. Заходить “на всё” не стоит

- Доходность ОФЗ вдвое больше див. доходности российских акций. То есть ОФЗ сейчас привлекательнее.

Что показывают мои модели:

- Текущая фаза – территория большей привлекательности ОФЗ, чем акций. Так что если не зафиксировали доходность под 9% – сейчас, как мне кажется, самое время. Инфляция может скоро пойти на спад. ОФЗ могут существенно подорожать в будущем году.

- Возможно, российский рынок (как акций, так и долговой) поставил локальное дно на этой неделе, как в декабре 14 или марте 20-го. Поэтому его можно консервативно покупать. Консервативно!

- Если из долларов в российские акции, то да, можно войти небольшим объемом. Например 20% от целевого.

Что сделал я:

- В сентябре я закрыл остатки позиций российских акций (SBMX), набранные летом и поздней осенью 20-го.

- Вчера снова перешел частично из долларов в SBMX на 10% российского портфеля. Сейчас он выглядит так:

( Читать дальше )

Последние изменения в моём портфеле.

- 11 августа 2021, 03:53

- |

О своих ближайших планах я писал недавно.

https://smart-lab.ru/blog/712381.php

С начала августа я избавлся от следующих позиций:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал