SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. DmitriyKalashnikov

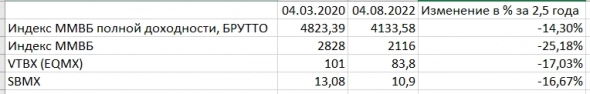

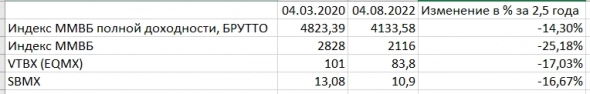

Сравнение доходности VTBX(EQMX), SBMX с индексом ММВБ полной доходности брутто за 2 года и 5 месяцев

- 09 августа 2022, 12:22

- |

Добрый день!

Попробовал сравнить эффективность фондов VTBX(EQMX) и SBMX с индексом полной доходности ММВБ, брутто.

Для начала подобрал 2 дня с небольшой волатильностью: 04.03.2020 и 04.08.2022. Данные по фондам — зактырие торгов с Investing, по индексам — с сайта Мосбиржи.

В целом видим, что оба фонда почти за 2,5 года отстали примерно на 2-2,5%, что очень неплохо на мой взгяд. Напомню, что оба фонда не платят налог с поступающих дивидендов, а также налог на реализованную прибыль при ребалансировке. Нужно понимать, что данные по закрытию торгов не равны стоимости пая в этот момент, т.е. есть некая погрешность в пределах 1-2%. Отставание формирутся из-за комиссий фонда по управлению (VTBX(EQMX) — не более 0,69%, SBMX — не более 1%).

Попробовал сравнить эффективность фондов VTBX(EQMX) и SBMX с индексом полной доходности ММВБ, брутто.

Для начала подобрал 2 дня с небольшой волатильностью: 04.03.2020 и 04.08.2022. Данные по фондам — зактырие торгов с Investing, по индексам — с сайта Мосбиржи.

В целом видим, что оба фонда почти за 2,5 года отстали примерно на 2-2,5%, что очень неплохо на мой взгяд. Напомню, что оба фонда не платят налог с поступающих дивидендов, а также налог на реализованную прибыль при ребалансировке. Нужно понимать, что данные по закрытию торгов не равны стоимости пая в этот момент, т.е. есть некая погрешность в пределах 1-2%. Отставание формирутся из-за комиссий фонда по управлению (VTBX(EQMX) — не более 0,69%, SBMX — не более 1%).

441

Читайте на SMART-LAB:

МГКЛ: мероприятия недели

На этой неделе МГКЛ примет участие сразу в двух профильных мероприятиях, посвященных рынку капитала. 📍 26 февраля — Конференция IPO –...

10:00

Великобритания ввела санкции против Транснефти

Привилегированные акции Транснефти сегодня дешевеют на 1,32%, до 1426 руб., на фоне введения санкций в отношении компании со стороны...

13:54

теги блога Дмитрий Калашников

- AMD

- ETF

- GPU

- INTC

- Intel

- mastercard

- nasdaq 100

- PayPal Holdings

- PYPL

- sbmx

- USDRUB

- visa

- Visa и MasterCard

- акции

- блокировка

- вычеты

- доллар рубль

- евро

- иис

- инвестор

- Индекс ММВБ

- Корпоративное управление

- МВБ

- ММВБ

- Моск Биржа ММВБ-РТС

- налогообложение на рынке ценных бумаг

- нерезиденты

- Облигации

- отток капитала из России

- офз

- ПИФ

- пифы

- ПИФы долгосрочное инвестирование

- платежная система

- платежные карты

- РТС

- сальдо торгового баланса

- санкции

- торговые роботы

- указ №844

- Управление инвестиционным портфелем

- форекс

- фьючерс mix

- фьючерс ртс