пифы

✅ ПИФ и как это работает

- 16 апреля 2024, 14:08

- |

Фонд может составлять свой портфель из акций различных отраслей или, например, специализироваться на IT компаниях.

ПИФом заведует управляющая компания, аналитики которой составляют портфель и управляют им. Прибыль распределяется между вкладчиками, равнозначно их доле вложения.

Прибыль отдельных ПИФов может достигать и 100% годовых, но может быть и -50%. Год от года в различных фондах доходность меняется, и предсказать ее заранее не представляется возможным 🤷♂️

Если сравнивать инвестирование в ПИФ с самостоятельной покупкой акций, до вы либо доверяете все риски и прибыли их аналитикам, либо управляете портфелем сами.

Помимо этого, фонд может закрыться и с этой стороны, самостоятельное инвестирование является гораздо более надежным инструментом 🤔

- комментировать

- Комментарии ( 0 )

VanEck Gold Miners ETF (GDX) - с минимума за 1 год до максимума за 11 месяцев (перевод с elliottwave com)

- 10 апреля 2024, 15:48

- |

В моей работе вы можете получить непрошеный совет. Но одно из самых блестящих изречений, которое я когда-либо встречал и которое продолжает приносить дивиденды, восходит к Калифорнийской золотой лихорадке 1840-х годов. Оно гласит: «Лучше продавать лопаты, чем копать золото». В точку! Когда разгорелись поиски, каждый хотел иметь лопату. Но лишь немногие старатели действительно копали золото. То же самое можно сказать и о торговле золотыми акциями сегодня. 100% трейдеров, которые осмеливаются вступить на образные холмы золотых инвестиций, хотят разбогатеть. Но статистика не меняется. В долгосрочной перспективе 85-95% всех спекулянтов на финансовых рынках теряют больше, чем получают. Причина в следующем: Все покупают лопаты. Но лишь немногие трейдеры знают, где копать. На этот счет финансовая мудрость «фундаментальных рыночных показателей» со времен Buttonwood Trees придерживается одной и той же карты, напечатанной жирным шрифтом. Она гласит: «Новости — это ключ к будущему движению цен». Давайте проанализируем это утверждение.

В моей работе вы можете получить непрошеный совет. Но одно из самых блестящих изречений, которое я когда-либо встречал и которое продолжает приносить дивиденды, восходит к Калифорнийской золотой лихорадке 1840-х годов. Оно гласит: «Лучше продавать лопаты, чем копать золото». В точку! Когда разгорелись поиски, каждый хотел иметь лопату. Но лишь немногие старатели действительно копали золото. То же самое можно сказать и о торговле золотыми акциями сегодня. 100% трейдеров, которые осмеливаются вступить на образные холмы золотых инвестиций, хотят разбогатеть. Но статистика не меняется. В долгосрочной перспективе 85-95% всех спекулянтов на финансовых рынках теряют больше, чем получают. Причина в следующем: Все покупают лопаты. Но лишь немногие трейдеры знают, где копать. На этот счет финансовая мудрость «фундаментальных рыночных показателей» со времен Buttonwood Trees придерживается одной и той же карты, напечатанной жирным шрифтом. Она гласит: «Новости — это ключ к будущему движению цен». Давайте проанализируем это утверждение.( Читать дальше )

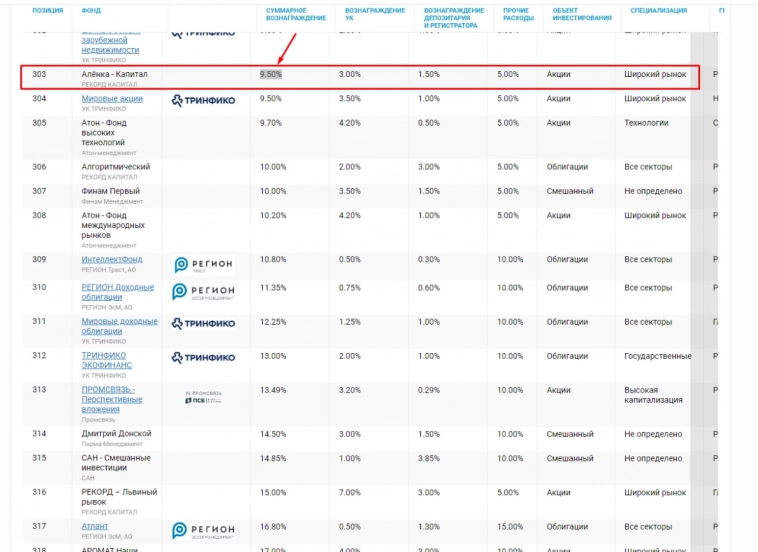

Аленка Капитал СЧА более 500 000 000 рублей.

- 09 апреля 2024, 17:12

- |

Кто именно приносит деньги в такие фонды?

Суммарное вознаграждение 9.5% годовых.

( Читать дальше )

Результаты исследования SPIVA за 2023 г.

- 09 апреля 2024, 05:09

- |

Весь 2023 г. часто было слышно «сейчас хорошее время для активного управления портфелем акций». Наконец вышло очередное исследование SPIVA (публикуемое S&P Dow Jones Indices) о том, сколько активных управляющих взаимными фондами проиграло рынку.

Итак, как и ожидалось, в 2023 г. 60% активно управляемых фондов получили доходность ниже среднерыночной (Индекс S&P500).

( Читать дальше )

Инвесторы продали акции и купили ОФЗ и паи фондов ликвидности. Нервы не выдерживают +50% прибыли, а доходности безрисковых инструментов соблазнительны

- 08 апреля 2024, 22:28

- |

Индекс МосБиржи по итогам марта вырос на 2,3% (чему способствовал стабильный курс нац. валюты и рост цен на нефть), среднедневной объем торгов акциями тоже вырос — до 116,9 млрд рублей, на 17%.

Больше всего в марте вырос сектор IT (на 15,4%), а упал — сектор химпроизводства (на -2,8%).

Из примечательного — с ноября 2022 года (когда индекс МосБиржи был в районе 2200 п.) розничные инвесторы впервые таким объемом распродали акции и стали в марте основными нетто-продавцами, слив акций на 37 млрд рублей, ДУ и нерезы им немного помогли с продажами. В 2023 году до этого от них шли только жадные покупки, а избавлялись от акций в основном нерезы и управляющие ДУ. Основными покупателями акций, почти на половину объема в 18,6 млрд руб. стали НФО, вторую половину купили СЗКО и др. банки, с небольшой долей нефинансовых организаций.

Похоже розничные инвесторы, получив с ноября 2022 г. бумажную прибыль в +50% (по знач. роста индекса), решили её всё-таки зафиксировать =)

( Читать дальше )

Розничные ПИФы собрали средства пайщиков

- 08 апреля 2024, 12:39

- |

Подробнее — в материале «Ъ».

Март стал лучшим с начала года месяцем для рынка коллективных инвестиций: чистый приток средств в ПИФы составил 34,8 млрд руб (в 6 раз больше показателя февраля) — Ъ

- 08 апреля 2024, 11:00

- |

+ Оживление на рынке связано в первую очередьс ростом спроса на фонды денежного рынка, интерес к которым снижался в предыдущие два месяца (чистый приток в марте 17 млрд руб).

+ Вырос спрос частных инвесторов и на фонды облигаций, чистый приток +5,1 млрд руб., — максимальный положительный результат за последние три года.

«Существенные притоки в фонды валютных облигаций мы наблюдаем с начала года, это связано с желанием инвесторов захеджироваться от девальвации рубля, а также получить высокую валютную доходность»,— поясняет глава департамента управления активами УК «Альфа-Капитал» Виктор Барк.

С марта инвесторы стали охотнее покупать и наиболее рисковую категорию фондов акций (чистый приток 6,4 млрд руб — макс результат с декабря 2021г).

( Читать дальше )

Школа владельцев облигаций: паевые инвестиционные фонды

- 04 апреля 2024, 07:36

- |

Сегодня выпуск номер 9

Разобрали с членом Ассоциации Игорем Крыловым паевые инвестиционные фонды. Смотрите и учитесь, иначе потеряете свои деньги!

bondholders

Не все то золото, что написано (БПИФ, часть 1)

- 03 апреля 2024, 12:16

- |

Доступной альтернативой вложениям в физическое золото являются паевые инвестиционные фонды (ПИФ), в частности биржевые ПИФы (БПИФ): отсутствие необходимости хранения и управления физическим золотом в виде слитков и монет, удобная покупка/продажа, налоговые льготы при долгосрочном владении и т.п.

На российском фондовом рынке доступны 5 БПИФ: «Золото. Биржевой» (ex-ВТБ, тикер GOLD), «Тинькофф Золото» (тикер TGLD), «Альфа-Капитал Золото» (тикер AKGD), «Райффайзен — Золото» (тикер RCGL), «Первая — Фонд Доступное золото» (ex-Сбербанк, тикер SBGD).

В золотых БПИФ, как правило, декларируется наличие физического золота (золотые слитки и иные золотые активы), которое хранится в специальном месте и управляется управляющей компанией.

При этом по сравнению с другими активами, связанными с драгметаллами, в золотых БПИФ предусмотрен достаточно низкий порог входа.

Минимальная стоимость пая начинается примерно от 1,7 рублей (БПИФ GOLD) и до 2000 (БПИФ RCGL). С низким порогом входа в БПИФ могут конкурировать только обезличенные металлические счета, где есть возможность приобретения золото в массе от 0,1 г (по текущим ценам золота около 650 рублей). Физическое золото приобрести на такие суммы проблематично, если только лом.

( Читать дальше )

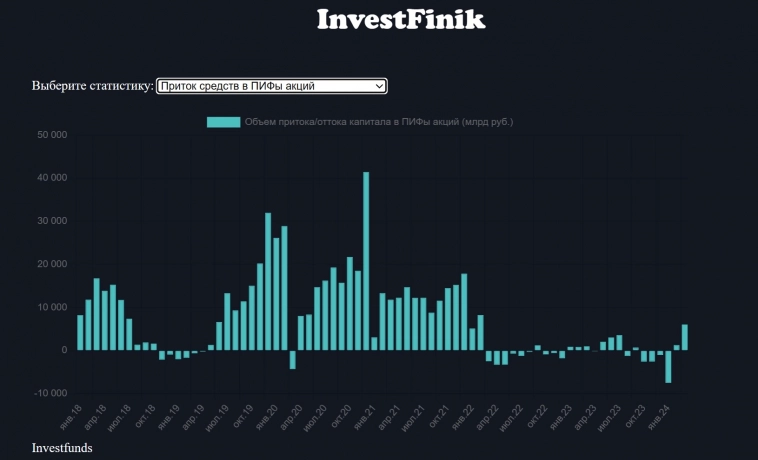

В марте зафиксирован рекордный приток средств в акции

- 01 апреля 2024, 13:18

- |

По итогам марта, согласно данным Investfunds, приток средств в ПИФы акций составил более 6 млрд рублей, что является рекордным значением с февраля 2022 г. Таким образом, прошедший месяц оказался самым значимым по объему вложенных денежных средств населения в фонды акций с начала СВО.

Это уже второй месяц, когда ПИФы акций фиксируют приток капитала. В феврале физические лица принесли еще 1,28 млрд рублей. До этого наблюдался вывод средств на протяжении четырех месяцев: с октября по январь.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал