s@p500

США пытались решить внутренние долгосрочные структурные проблемы печатным станком, лишь усиливая существующие дисбалансы.

- 26 июля 2022, 09:51

- |

США пытались решить внутренние долгосрочные структурные проблемы печатным станком, лишь усиливая существующие дисбалансы.

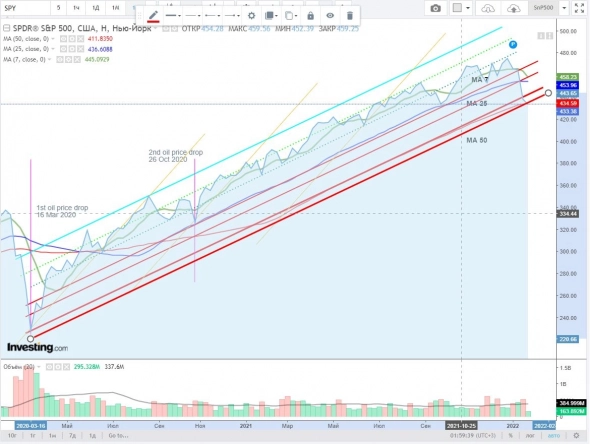

В США действуют долгосрочные тенденции: снижение эффективности бизнеса (за исключением топов из S&P 500), в том числе снижение рентабельности инвестиций и привлеченных долговых ресурсов, вырожденная структура экономики, когда резко снижается темп структурных трансформаций (изменения пропорций отраслей и торговых, финансовых потоков). Также происходит падение производительности труда, фундаментальные демографические проблемы, деградация рабочей силы.

Совокупный прирост населения США (естественный прирост + чистый миграционный прирост) рухнул до 0.3% в 2020-2021 — это минимальные уровни за столетие. После послевоенного бума рождаемости, население росло на 1.6-2% ежегодно вплоть до конца 1950-х. С 1960 по 1990-е среднегодовой прирост населения составлял в среднем 1.13%, в 90-е года население росло на 1.3% во многом за счет рекордного миграционного прироста (0.65%). С 2000 по 2016 средний прирост составлял 0.92%, где миграционный прирост обеспечивал вклад в 0.4%.

( Читать дальше )

- комментировать

- 2.8К

- Комментарии ( 5 )

Фондовый рынок США вновь рухнул…

- 19 мая 2022, 17:22

- |

Международные агентства уровня Всемирного Банка и МВФ, профессиональные международные экономисты, инвестбанки и официальные чиновники из США и ЕС полностью неадекватны в оценке перспектив и рисков глобальной экономики в общем и американской экономики, в частности.

Еще в декабре прошлого года МВФ прогнозировали рост ВВП США на 4% (сейчас 3.7%), рост ВВП Еврозоны на 3.9% (сейчас 2.9%). ОЭСР ожидали 3.7% роста американской экономики в конце 2021 (сейчас 2.9%), по Еврозоне 4.3% и 3% соответственно. Прогнозы ФРС были 4%, стали 2.8%. Примерно такой же идиотический расклад с незначительной погрешностью был у Всемирного банка (, агентств S&P, Moody’s и Fitch, крупных инвестбанков уровня Goldman Sachs и далее по списку.

Они настойчиво заверяли всех нас в 2020-2021, что риски инфляции преувеличены, что ситуация под полным контролем фискальных и монетарных структур, обещали светлые перспективы на 2022, бурный инвестиционный цикл и безудержный рост рынка активов. Все прогнозное безрассудство задокументировано.

( Читать дальше )

Индексы S&P 500 & IMOEX. Вы задумывались?

- 23 апреля 2022, 13:46

- |

Легеда:

Красная линия — IMOEX

Зеленая линия — S&P 500

Вопросов не возникло?

Тогда я Вам задам риторический вопрос — как такие разные индексы (один в долларах США, а другой рублях) имеют иногда одинаковый вес?

В расчет индексов входят:

IMOEX — 43 акций;

S&P 500 — 500 (505) акций

Российский индекс — «Колосс» на глиняных ногах.

Просто наблюдение....

По динамике расхождения индексов на сегодня, я нахожу сходство как в 1998 году.

Прямо по сигналу

- 22 апреля 2022, 12:29

- |

Изменение рыночных настроений произошло быстро. На этой неделе основные индексы хорошо отреагировали на сообщения о том, что бычьи настроения среди индивидуальных инвесторов недавно достигли 30-летнего минимума.

Это явилось стимулом покупок «на дне».

Такая информация подобна размахиванию красным флагом перед «рыночным быком», и он атакует, набрав некоторый импульс с помощью некоторых лучших, чем ожидалось, корпоративных новостей о прибылях и убытках + снижение цен на энергоносители, прекращение налогового давления со стороны продавцов и устойчивое поведение цен, несмотря на ухудшение ситуации на Украине

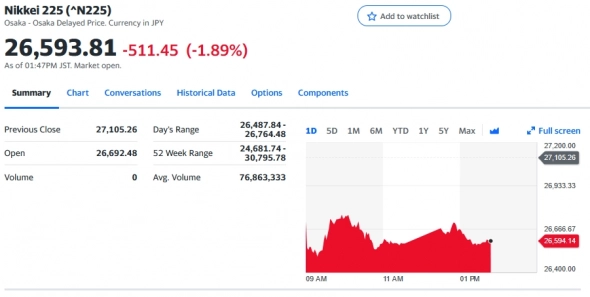

S&P 500 удалось подняться выше своей 50-дневной скользящей средней во вторник, и в четверг, похоже, он был готов подняться выше своей 200-дневной скользящей средней (4497) но выступления главы FED поломали атаку быков.

( Читать дальше )

8% - Средняя годовая доходность S&P500. Проверим?

- 21 февраля 2022, 10:35

- |

8% — Такую, или похожую цифру часто можно встретить в различных аналитических или обучающих материалах по инвестициям. Не водянистых вебинарах и бесполезных тренингах — там вам конечно же будут промывать мозги фразами «А давайте посмотрим, что будет, если откладывать по 1 000 руб. в неделю под 25% годовых ?!». Там и так все понятно — ничего не будет, лучше просто деньги сразу отдать бомжу на улице, больше пользы будет.

Полно и других утверждений, которые мне захотелось проверить в теории. Для проверки расчетов я создал небольшой симулятор портфеля в гугл-табличках. Получились весьма занятные результаты. Но сначала поговорим о параметрах модели.

Самая большая проблема при определении доходности инвестиций — в выборе двух переменных. Одна из них — временной интервал, т.е. длительность инвестиций. Одно дело оценить доходность за 3 года, когда можно попасть как на удачный момент, так и нарваться на кризис, другое дело выбрать интервал где было всего понемногу.

Вторая неизвестная в этом уравнении — время старта. На конечный результат может повлиять не только длительность инвестиций, но и тот момент, откуда мы начинаем отсчет. Ведь можно удачно подобрать данные и «начать» инвестировать на всю котлету на самом дне, а можно прогнать симуляцию таким образом, чтобы старт совпал с эпическим обвалом рынков. Очевидно, что результат будет разный.

В качестве точки отсчета я взял 1 Января 2000 г. Во первых, это круглая дата, начало тысячелетия. Во-вторых, до сегодняшних дней период симуляции составит 22 года, что на мой взгляд является хорошим периодом, этаким средним значением, на который я ориентируюсь. Например, начав инвестировать в 25 лет, к 47 годам можно рассчитывать на какие-то результаты, выход на пенсию уже не за горами. Ну и в третьих — с 2000 г. по сегодняшний день были разные ситуации на рынках, в том числе 3 крупных кризиса — кризис доткомов в 2001, ипотечный пузырь в 2008, коронавирус в 2020.

Итак, симуляция заключается в следующем. Наш виртуальный портфель будет пополняться виртуальным Иваном на 100$ каждую неделю. Вся сумма инвестируется в полном объеме в индекс S&P500, а именно в ETF SPY, отслеживающий данный индекс с 1993 г. Я выбрал регулярное инвестирование равными долями, т.к. считаю, что это наиболее реальный сценарий из жизни, нежели представлять, что мы вложили лям баксов в бородатом 2000 г. Итак, что же мы видим...

Вывод №1 — насрать на обвалы, если вы в начале пути

Первое, что бросается в глаза — насколько незначительным на итоговом графике выглядит страшный для финансовых рынков кризис доткомов в 2001-2002 годах. В масштабах конечного портфеля этот «обвальчик» можно даже не заметить. Это и понятно, ведь в 2002 г. наш виртуальный портфель только набирал свой вес, и его сумма была совсем еще малой. Хотя если прозумировать график и всмотреться, то в % соотношении в тот период портфелю было ой как не просто, как и нашему виртуальному инвестору. Нужно отдать должное его хладнокровию и умению придерживаться плана — все это время во время кризиса он неутомимо приобретал подешевевшие активы на 100$ каждую неделю. И уже в следующие несколько лет портфель вышел в положительную динамику.

Вывод №2 — нужно быть терпеливым

Приятно смотреть в правую часть графика, где мы видим конечный результат — насколько значительно за 22 года выросли наши виртуальные инвестиции. Но стоит также и принять тот факт, что до 2005 г. портфель был в отрицательной зоне. На это легко смотреть постфактум в гугл-таблицах, но представьте свои эмоции — 5 лет вкладывать свои кровные и все это время видеть убытки! Далеко не каждый пройдет через это, далеко не каждый сумеет переждать бурю и дождаться хорошей погоды.

Вывод №3 — дерьмо случается

Каждые 5-10 лет вся финансовая система встречается с крупными проблемами. В эти моменты портфель может потерять до 50% в весьма короткие сроки. Нужно иметь это ввиду и быть морально к этому готовым. Наивно полагать, что вам повезет не столкнуться ни с чем подобным, и что в следующий раз все будет иначе.

Вывод №4 — 8% доходности похожи на правду

По результатам моей симуляции наш подопытный Иван за 22 года вложил 115 400$, которые благодаря инвестициям превратились в 341 042$, что соответствует 195% росту капитала в абсолютном выражении. Принимая во внимание тот факт, что Иван инвестировал не всю сумму сразу, а добавлял к ней по 100$ на протяжении 22 лет, его среднегодовая доходность рассчитывается по формуле XIRR(используется для вычисления внутренней ставки доходности по ряду нерегулярных денежных потоков). Для Ивана эта сумма составила 8.9%. Именно такая среднегодовая доходность на вложенный капитал получилась у его портфеля с регулярным пополнением.

Вывод №5 — пропустить моменты взлета не менее страшно, чем попасть на кризис

Посмотрите на график в правой его области. Да, в марте 2020 было страшно. Да, портфель за пару месяцев потерял более 30%. Но что было дальше? Безумный рост, более чем на 100%. На графике можно найти и другие участки, когда несколько месяцев в определенный период давали ту самую супер-доходность, которая и определяет конечный результат.

Вывод №6 — чем дальше, тем страшнее обвалы

Обвалы на этапе накопления — это хорошо, это мы уже выяснили в пункте №1. Другое дело, когда капитал уже сформирован, и вы планируете на него жить. Обвал в марте 2020 на графике выглядит страшнее всех других не потому, что он был масштабнее, а потому, что произошел ближе к концу процесса инвестирования Ивана. Если Иван планировал жить за счет своего портфеля, то в 2020 ему было бы очень не по себе, ведь он уже почти у цели, а тут БАЦ!, и минус 30% ушли в никуда. По идее, такие вещи должны быть продуманы в инвестиционной стратегии. Например, с возрастом, с приближением момента жизни на инвестиционный капитал, можно снижать волатильность, увеличивая долю облигаций. Но у нас пример расчетный, будем считать, что у Ивана железные яйца, и он не отступит не перед чем.

Как там

- 25 января 2022, 19:36

- |

Нефть и газ

( Читать дальше )

Что растет в 2022

- 17 января 2022, 13:09

- |

Что растет в 2022

Давайте посмотрим на график ETF по различным секторам S@P500

Нефтегаз и энергетика.

#XLE Energy. +16.35%

#XOP. Oil & Gas Exploration +15.54%

Полезные ископаемые

#GNR, GLOBAL NATURAL RESOURCES +7.41%

Финансы

#XLF. Financials. +4.32%

Сырьевой цикл?

Больше идей в канале

https://t.me/Pitchfork_on_stock

Прогнозы инвестбанков по индексу S&P 500 на 2022 год

- 17 января 2022, 11:33

- |

Прогнозы инвестбанков по индексу S&P 500 на 2022 год:

Goldman Sachs — 5100

BNP Paribas — 5100

JPMorgan — 5050

Credit Suisse — 5000

Jefferies — 5000

UBS — 4850

Bank of America — 4600

Morgan Stanley — 4400

Больше идей в канале

https://t.me/Pitchfork_on_stock

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал