s&p500 фьючерс

Итоги ФРС и реакция рынков

- 18 марта 2021, 11:04

- |

Решения ФРС – это то, что прайсило рынок последние дни. Как и обещал вчера в видео, выкладываю свои мысли на этот счет.

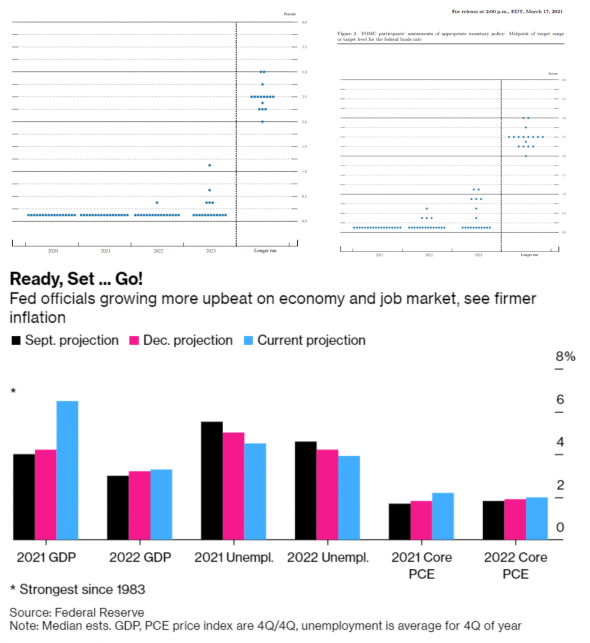

Чего боялся рынок? Рынок боялся ужесточения монетарной политики и изменения ожиданий по ставке. Первого не произошло, но вот ожидания по ставке слегка изменились. Если мы сравним с декабрьским прогнозом, мы увидим более ястребиные настроения.

Тем ни менее, главе ФРС удалось успокоить рынки. Обещания удерживать текущие темпы выкупа активов на $120млрд в месяц, а также нулевую ставку настолько долго, насколько это будет необходимо, вкупе с более оптимистичными прогнозами по экономическому росту, чем в декабре, и лучше, чем средние ожидания по рынку – были расценены рынком как позитив, и индексы продолжили рост.

Еще один, более глобальный риск, риск роста инфляции, на сегодняшний день не особо беспокоит ФРС. Они не видят долгосрочного ее роста, а всплеск инфляции в этом году, расценивают как временный.

( Читать дальше )

- комментировать

- 416

- Комментарии ( 5 )

Молния! Выступление Пауэлла 17.03.21. Краткий перевод и первые мысли.

- 17 марта 2021, 22:52

- |

Друзья, всем доброго вечера!

Первые сводки с полей ФРС. Джером Пауэлл пока заколдовывает рынок в голубином формате:

Ключевые моменты:

1. Не стоит начинать указывать на даты возможного сокращения QE

2. сейчас рынок труда показывает «слабость» из-за неравных условий труда у разных этнических слоев населения («расовое неравенство»)

3. Доллар падает, потому что рынки переосмысливают план действий Федеральной резервной системы и приходят в большее соответствие со средним точечным графиком ФРС (The Dot Plot). В декабрьских точечных графиках некоторые политики предполагали повышение ставки в 2023 году, и рынок оценил риск того, что больше членов ФРС перейдут к этой точке зрения. Точечный график по-прежнему не показывает никакого повышения, которое сегодня было медвежьим фактором для доллара США.

4. Решения по банковским дивидендам и ограничениям на обратный выкуп акций пока не приняты.

5. Мы не хотим говорить что-то конкретное о том, что означает 2% инфляция, потому что мы ещё к ней не приблизились.

( Читать дальше )

Вступительное заявление ФРС Пауэлла: восстановление экономики неравномерное, далеко не полное

- 17 марта 2021, 21:42

- |

- Некоторые из самых худших экономических результатов удалось избежать благодаря действиям политики.

- Никто не должен успокаиваться

- Мы будем продолжать оказывать поддержку до тех пор, пока это необходимо.

- Денежно-кредитная политика окажет значительную поддержку до завершения восстановления

- Вакцины дают надежду на то, что в этом году условия станут более нормальными

- Жилищный сектор более чем восстановился, инвестиции в бизнес также увеличились.

- Восстановление шло быстрее, чем обычно ожидалось

- Отмечает, что прогнозы были существенно пересмотрены.

- Говорит, что уровень безработицы недооценивает прогресс в экономике

- Общая инфляция остается ниже нашей цели в 2%

- В следующие несколько месяцев инфляция будет расти за счет базовых эффектов.

- Мы также можем увидеть повышательное давление на цены после открытия, особенно из-за проблем с поставками.

- Единовременное повышение цен может иметь временные последствия.

- Переходный рост инфляции выше 2%, как прогнозируется в этом году, не будет соответствовать нашим стандартам.

1. Итоги заседания ФРС 17 марта 2021г., 2. пресс - конференция Джерома Пауэлла, 3. личное мнение

- 17 марта 2021, 21:34

- |

ИТОГИ СЕГОДНЯШНЕГО ЗАСЕДАНИЯ ФРС.

ФРС СОХРАНИТ ОБЪЕМ ВЫКУПА АКТИВОВ НА УРОВНЕ $120 МЛРД В МЕСЯЦ

Федеральный резерв предсказал

ускорение роста экономики и потребительских цен в США в текущем

году по мере отступления вызванного COVID-19 кризиса, и повторил

обязательство удерживать ключевую ставку около нуля в ближайшие

годы.

Американский центробанк теперь ждет, что ВВП в 2021 году

вырастет на 6,5%, а безработица сократится до 4,5% к концу года,

по сравнению с декабрьскими прогнозами роста экономики на 4,5% и

безработицы на отметке 5%.

Темпы инфляции, как ожидается теперь, превысят ориентир ФРС

в 2% в текущем году, достигнув к концу года 2,4%, прежде чем

вновь замедлиться в 2022 году.

«Индикаторы экономической активности и занятости

продемонстрировали рост», — говорится в сообщении Федерального

комитета по операциям на открытом рынке по итогам двухдневного

заседания, сохранившего ключевую ставку в диапазоне 0,00-0,25%.

Улучшение экономического прогноза не повлекло изменений

прогнозов уровня процентных ставок, хотя среди руководителей ФРС

увеличилась доля тех, кто ждет повышения стоимости заимствований

в 2023 году.

Теперь таких семеро из 18 по сравнению с пятью в

декабре.

Четверо членов руководства считают, что необходимость

( Читать дальше )

Кому ФРС

- 17 марта 2021, 19:50

- |

👉🏻Много вопросов и сомнений появилось на тему:

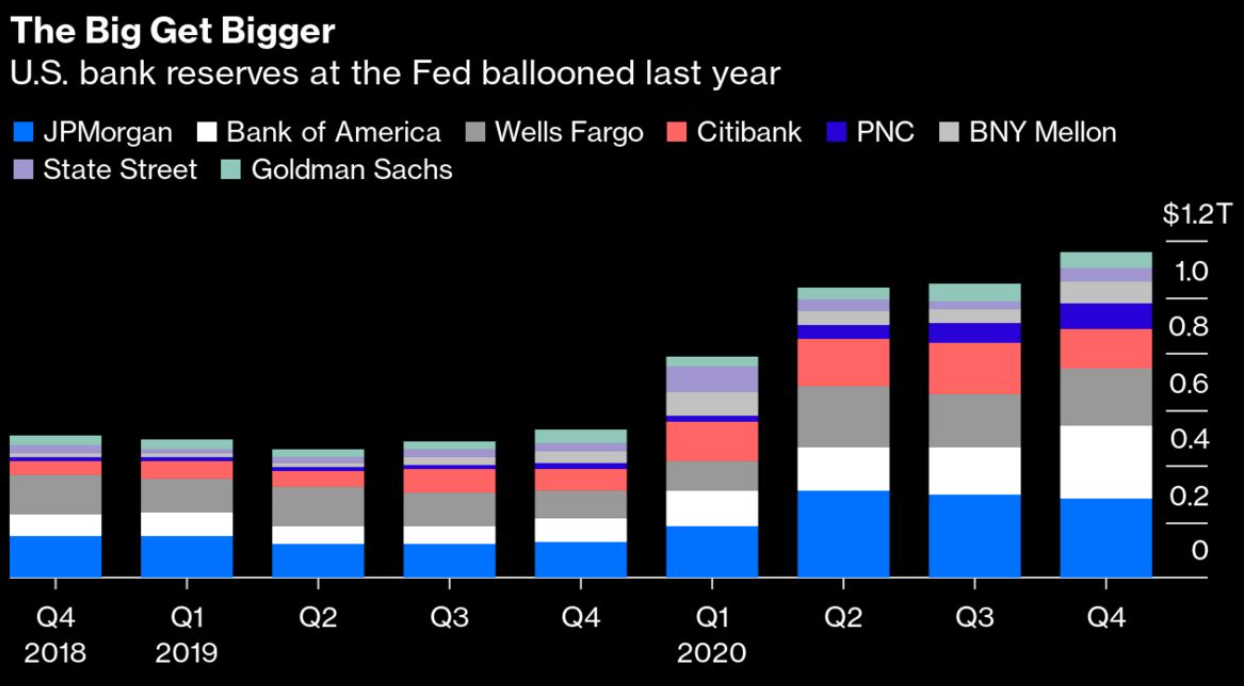

Продлит ли ФРС послабления по SLR? Так как это может повлиять на доходность казначейских облигаций, а сильный рост доходности казначейских облигаций США в последнее время пугает Фондовый рынок США.

💁🏼♂️SLR — коэффициент дополнительного кредитного плеча. Для того чтобы не ломать вам голу, то SLR – это мера, при которой банк должен поддерживать определённый уровень капитала по отношению к своим активам.

В момент кризиса в 2020 году ФРС объявила о регуляторных послаблениях для банков, то есть банкам разрешили не учитывать казначейские облигации США и депозиты в ФРС в учёте SLR до 31 марта 2021 года.

☝🏻Теперь выходит такая ситуация:

Если ФРС не продлит послабления SLR, то доходность по казначейским облигациям США может резко подскочить, а она и так за последнее время сильно выросла.

Доходность может подскочить из-за того, что банки начнут уравнивать активы для того, чтобы соответствовать показателю SLR, тем самым сливая казначейские облигации дальше. Более того, банки могут снизить выдачу ссуд, тем самым снизив скорость восстановления экономики.

( Читать дальше )

Инвестиции в США или Россию?

- 17 марта 2021, 19:13

- |

Приветствую всех! Сегодня хочу поговорить о самой обсуждаемой теме среди инвесторов, живущих в России и самом частом вопросе: «Инвестиции в США или Россию?»

Очевидны причины и истоки такого вопроса:

- Проблема «жуткого» обесценивания рубля и инфляции в России

- «Хороший» рост американского рынка в лице индекса S&P500

- «Плохой» рост российского рынка в лице индекса РТС

- Политические риски в России

Часто среди широких слоев населения инвестиции сводятся просто к покупке валюты. Все бы ничего, но даже среди профессионалов можно найти такие рекомендации. Думаю, можно долго не объяснять, что хранить деньги в деньгах в долгосрочном периоде нет смысла из-за присутствия инфляции в любой валюте. В долларах, это в среднем 2% в год. Иными словами, доходность инвестиций в доллары в среднем -2% годовых.

Конечно, можно пытаться играть на валютах, покупая подешевле, продавая подороже. Но это чистые спекуляции, а не инвестиции в долгосрок, чему посвящен мой блог. Поэтому просто валюта в качестве инвестиций на долгосрочный период – сразу нет.

( Читать дальше )

Инвестиции в S&P500

- 17 марта 2021, 19:02

- |

- Прирост количества людей замедляется с 1987 года.

- Новых крупных пенс.фондов почти не создается.

- Все стараются инвестировать во что-то трендовое.

- Модные тренды меняются раз в 5-7 лет.

- Технологии развиваются, старые темы быстро копируются и улучшаются.

потому что:

а) Крупной компании тяжело много лет подряд показывать даже 20-30% годового роста, не говоря уж про стартапные х2-3/год.

б) Конкуренты быстро все скопируют, moat-ов в понимании Баффетта почти не осталось.

( Читать дальше )

ФРС в фокусе.

- 17 марта 2021, 18:45

- |

🗣После сентябрьского заседания FOMC мы имеем так называемую точечную диаграмму ФРС. Где ответственные лица предусматривали.

Рост реального ВВП на уровне.

🔺4,2% в 2021 году

🔺3,2% в 2022 году

🔺2,4% в 2023 году

Средний прогноз безработицы.

🔺5,0% в 2021 году

🔺4,2% в 2022 году

🔺3,7% в 2023 году

До 2023 года расходы на личное потребление, не вырастут до 2,0%.

🗣С тех пор, были приняты два плана стимулирования экономики — 900 млрд долларов в декабре и 1,9 трлн долларов в марте, и инвесторы теперь более оптимистичны в отношении экономического роста, но также обеспокоены резким ростом инфляции.

21:00 Объявление FOMC

21:30 Пресс-конференция.

Статья Рея Далио 👉Зачем вам владеть облигациями.

Фондовый рынок в преддверии пресс-конференции главы ФРС

- 17 марта 2021, 17:17

- |

NASDAQ fut: -1.13%

Индекс Мосбиржи: -2,0%; РТС: -3,2%

Золото: $1 729 (-0,11%)

Нефть Brent: $67,5 (-1,3%)

Доллар/рубль: 73,8 (+1,44%)

Индекс широкого рынка S&P 500 снижается на 0.4% на пре-маркете, в то время как технологический индекс Nasdaq теряет более 1.1% перед открытием рынка. В преддверии пресс-конференции главы ФРС Д. Пауэлла доходность 10-летних гособлигаций США поднялась на свои максимумы за 13 месяцев и достигла 1.66%. Внимание инвесторов будет сфокусировано на комментариях г-на Пауэлла по вопросам монетарной политики и опасений по поводу росту инфляции. Вероятнее всего, ничего нового глава ФРС не сообщит: продолжим приверженность мягкой монетарной политики и имеем все инструменты для контроля инфляции, которая еще не приблизилась к таргету.

Однако в текущей ситуации крайне важен тон риторики, если участники рынка не увидят позитивных сигналов, а конференция окажется нейтральной, то даже без внешнего негатива, мы можем увидеть небольшую коррекцию основных индексов.

( Читать дальше )

Конференция на заседании ФРС

- 17 марта 2021, 15:55

- |

ЕС все больше погружается в мрак пандемии коронавируса, премьер Франции вчера сообщил, что условия для ужесточения мер карантина в Париже выполнены, хотя решение пока не принято, а экономические советники Меркель пересмотрели на понижение прогноз по росту ВВП Германии на 2021 год.

Решение о применении вакцины AstraZeneca в ЕС должно быть принято завтра, но скандал в любом случае негативно отразится на темпах вакцинации, а значит и на темпах восстановления экономики Еврозоны и, как следствие, на перспективах нормализации политики ЕЦБ.

Разведка США обвинила РФ, Иран и Китай в попытке влияния на ход выборов президента США в 2020 года, санкции ожидаются на следующей неделе.

Сегодня внимание участников рынка будет сфокусировано на заседании ФРС, сопроводительное заявление ФРС будет опубликовано в 21.00мск, пресс-конференция Пауэлла начнется в 21.30мск.

Поскольку ФРС не приняла решение по SLR банков до заседания, то более вероятно, что решение по данному вопросу будет оглашено не ранее пятницы, а скорее в начале следующей недели.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал