Блог им. Evgeny_Jenkov

Кому ФРС

- 17 марта 2021, 19:50

- |

👉🏻Много вопросов и сомнений появилось на тему:

Продлит ли ФРС послабления по SLR? Так как это может повлиять на доходность казначейских облигаций, а сильный рост доходности казначейских облигаций США в последнее время пугает Фондовый рынок США.

💁🏼♂️SLR — коэффициент дополнительного кредитного плеча. Для того чтобы не ломать вам голу, то SLR – это мера, при которой банк должен поддерживать определённый уровень капитала по отношению к своим активам.

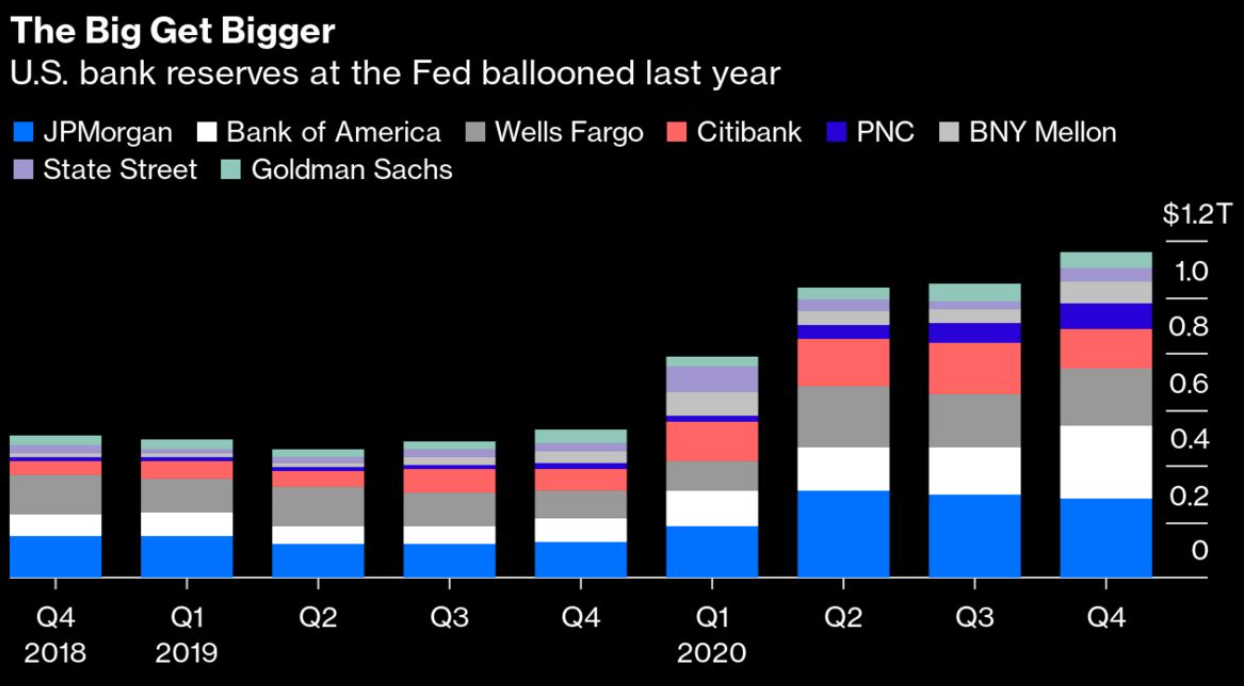

В момент кризиса в 2020 году ФРС объявила о регуляторных послаблениях для банков, то есть банкам разрешили не учитывать казначейские облигации США и депозиты в ФРС в учёте SLR до 31 марта 2021 года.

☝🏻Теперь выходит такая ситуация:

Если ФРС не продлит послабления SLR, то доходность по казначейским облигациям США может резко подскочить, а она и так за последнее время сильно выросла.

Доходность может подскочить из-за того, что банки начнут уравнивать активы для того, чтобы соответствовать показателю SLR, тем самым сливая казначейские облигации дальше. Более того, банки могут снизить выдачу ссуд, тем самым снизив скорость восстановления экономики.

▪️Последнее время на фоне роста доходности казначейских облигаций падал и Фондовый рынок США, криптовалюты и другие рисковые активы.

▪️Более того, чем выше доходность облигаций, тем менее привлекательны рисковые активы в долгосрочную перспективу. Чем выше доходность казначейских бумаг США, тем больше денег утекает в облигации, как в безопасный и прогнозируемый актив.

🤷🏼♂️Что ждать?

На самом деле ситуация с SLR переоценена, так как у ФРС достаточно инструментов, например:

▪️ФРС может не учитывать казначейские облигации и депозиты, набранные во время пандемии и начать учитывать только новые.

▪️ФРС может на время снизить коэффициент SLR, но начать учитывать казначейские бумаги и депозиты (хотя это фантастическая мера).

И так далее....

🙇🏼♂️Проблема в том, что ФРС загнала себя в положение, где при принятие любого решения она испытает волну гнева либо от политиков одной или другой партии, либо от крупных банков, либо от мелких банков, либо от Минфина и так далее.

❗️По сути, даже отмена послаблений по SLR не приведёт к сильному росту доходности так как ФРС всё выкупит, а пока крупные банки будут уравновешивать активы, мелкие и средние банки получат приток новых клиентов, так как до приведения активов в порядок крупные банки не смогут активно кредитовать и как следствие мелкие и средние банки получат большую прибыль (кстати я буду искать мелкие банки при отмене послаблений SLR).

Вероятно, в решение по SLR, мы узнаем: Кому больше предпочтения отдаёт ФРС?

Крупным Банкам или Демократам, которые выступают за то, чтобы ФРС переставали идти на поводу у Крупных Банков.

P.S. Поддержи автора лаком и заходи на огонёк в ТелЕУ

- 17 марта 2021, 19:58

- 17 марта 2021, 19:59

- 17 марта 2021, 20:02

- 17 марта 2021, 20:33

теги блога Евгений Попов

- bitcoin

- Brent

- Brexit

- btc

- BTCUSD

- COVID-19

- DXY

- eur

- eurusd

- forex

- gbp

- GBPUSD

- oil

- opec

- PMI

- QE

- S&P500

- S&P500 фьючерс

- tesla

- usd

- USDRUB

- WTI

- акции

- Байден

- Банк России

- банки

- безработица

- биткоин

- Биткойн

- ввп

- Великобритания

- выборы

- геополитика

- демократы

- деньги

- ДКП

- доллар

- Доллар Рубль

- евро

- еврозона

- ЕС

- ЕЦБ

- золото

- Илон Маск

- инвестиции

- индекс доллара

- инфляция

- инфляция в США

- иран

- Йеллен

- Китай

- коронавирус

- коррекция

- Крах

- кризис

- криптовалюта

- Криптовалюты

- Лагард

- Минфин

- Набиуллина

- Навальный

- нефть

- новости

- Облигации

- ОПЕК

- опек+

- пандемия

- Пауэлл

- политика

- прогноз

- процентная ставка

- пузыри

- Путин

- рецессия

- Россия

- рубль

- рынок акций

- санкции

- Саудовская Аравия

- сенат

- ставка

- стимулы

- сша

- Трамп

- трейдинг

- финансы

- фондовая биржа

- фондовые рынки

- фондовый рынок

- фондовый рынок

- форекс

- ФРС

- Фунт

- ЦБ

- ЦБ РФ

- ЦБР

- цбрф

- Центробанк

- экономика

- юань