reit

Лучшая доходность за 20 лет. Американские REIT-ы

- 11 февраля 2019, 11:30

- |

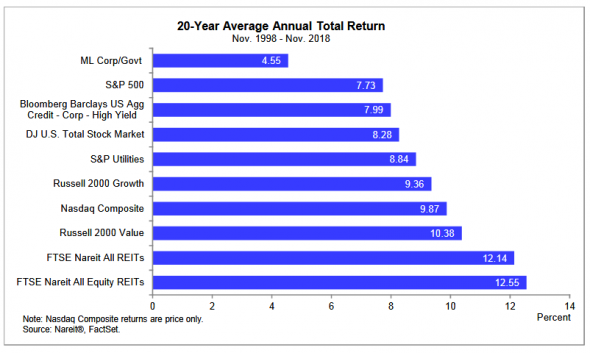

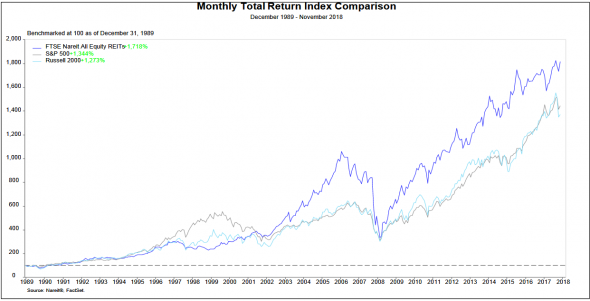

Доходность более 12% годовых против 7.7% у широкого рынка S&P500.

График был бы хорош, если бы не жесточайший drawdown в 2008 году. Многие фонды сложились буквально в пять раз.

( Читать дальше )

- комментировать

- 814 | ★2

- Комментарии ( 1 )

REIT в России. Или что с ними не так...

- 11 января 2019, 17:52

- |

На поверхности такие причины, как высокие комиссии, непрозрачные условия и, самое, на мой взгляд, главное — отсутствие вторичного рынка паев. Соответственно, об ETF на рос. «REIT'ы» и говорить не приходится. Но это все на поверхности. А почему все это так? Ведь спрос на такие инструменты должен быть хорошим, инвестировать в недвижимость — это чуть ли не главная национальная забава россиян (после покупки долларов, конечно). Количество ЗПИФов у нас тоже немалое. В основном, конечно, частные закрытые (не в смысле по сроку, а в смысле от посторонних) фонды, но есть и те, что продвигают себя. В т.ч. и у крупняка типа Сбера.

( Читать дальше )

Как появились REITы

- 16 мая 2018, 09:55

- |

Идея такая же: сделаем траст, доступный широкой публике. И не будем брать с него налог на прибыль — а только НДФЛ. У меня рядом есть Пятёрочка, помещение которой принадлежит ЗПИФу недвижимости, это похожая тема у нас. Можно купить паи, там 12% годовых, очень жирно для такой надёжности. Ведь чтоб всё здание целиком купить, нужна огромная куча денег, сотни миллионов рублей. Даже если продать бабушкину квартиру на Ленинском, хватит только на какой-нибудь сраный киоск, да ещё его хер сдашь. А тут илитный арендатор, всё надёжно, никуда не денется. Ещё и налога на имущество нет. Правда, не очень понятно, что делать, если захочется свои паи продать — как найти нового покупателя? Но это не тема нашей беседы.

Как только Конгресс узаконил эту фишку, все сразу захотели свою контору немедля превратить в REIT. Пришлось им ввести кучу ограничений, чтоб нельзя было их использовать кому не попадя. Поэтому не менее 75% от активов должно быть в недвиге либо в кэше. Плюс 75% дохода должно приходить от недвиги, а 90% должно приходить от аренды либо процентов по депозитам. 95% дохода контора обязана выплачивать акционерам, и обязательно надо быть долгосрочным держателем. Не более 30% дохода может приходиться на продажу недвижимости, которой фонд владеет менее 4 лет. Это чтобы фонды не торговали зданиями без налога на прибыль.

( Читать дальше )

Динамика REIT в условиях повышения ставки ФРС США

- 23 апреля 2018, 20:19

- |

В конце 2015 года впервые за 7 лет ФРС США повысила ключевую ставку на фоне ускорения инфляции и темпов роста ВВП в стране. Увеличение ставки ФРС приводит к росту доходности по американским казначейским облигациям, в то время как стоимость REIT-фондов уменьшается, а их дивидендная доходность — повышается. В связи с этим многие инвесторы не рассматривают REIT-фонды как потенциально привлекательный актив, опасаясь падения их котировок на фоне ужесточения денежно-кредитной политики ФРС США. Тем не менее некоторые REIT-фонды незначительно снижаются в цене при сохранении привлекательной дивидендной доходности, в связи с чем инвестору не стоит пренебрегать этим инструментом даже при текущей монетарной политике.

( Читать дальше )

Все акции из индекса S&P500 теперь можно купить в России

- 01 сентября 2017, 13:48

- |

31 августа 2017 года на Санкт-Петербургской бирже были допущены к торгам 50 акций из списка S&P500*. Инвесторам стали доступны 523 акции крупнейших зарубежных компаний из 68 секторов экономики. Таким образом, в распоряжении российского инвестора оказался широчайший перечень инструментов, который удовлетворит практически любой инвестиционный запрос. Среди ценных бумаг, допущенных к торгам в последний день лета немало известных в России корпораций:

- AdvancedMicroDevices, Inc. (SPB: AMD) –второй в Мире производитель графических карт и иной микросхемой электроники;

- CBOEHoldings, Inc. (SPB: CBOE) – самая крупная биржа опционной торговли в США;

- HiltonWorldwideHoldingsInc. (SPB: HLT) – международная сеть, объединяющая около 5000 отелей по всему Миру.

( Читать дальше )

случайно нашел граальный портфель в США

- 14 июня 2017, 21:17

- |

Смысл — покупаем в ряде отраслей топовые РЕИТы (если не знаете что это, то «не нужна тебе такая машина, Серега»©), которые опережают индекс (VNQ) в долгосроке.

Это важно, ибо обгоняющая индекс компания = лидер отрасли.

Отрасли РЕИТов — офисы под дата центры, склады, ритейл, жилая недвига. Недвига под пенсионеров почему то не трендила.

и!!! раз в год ребалансируем между собой. Разные отрасли по разному ведут себя, корреляция от 0.5 до 0.75.

И все… Можно не читать новости, не следить за ставкой ФРС, за курсом рубля доллара… Лучшие компании Америки сделают все за вас.

Ниже пример 2 портфелей с 2004 (его зацепил кризис 2008!), сп500 на его фоне жалкий гном (

p.s. портфель 2 это с трежаками немного в миксе, для сглаживания просадок

p.s.s. я себе начал набирать такой портфель уже. Как раз убивалово по ритейл недвиге и складам ячейкам.

Portfolio Returns

| Portfolio | Initial Balance | Final Balance | CAGR |

|---|

( Читать дальше )

Вложения в недвижимость - REITs или "хардкор"?

- 27 февраля 2017, 07:08

- |

Если сумма начальной инвестиции небольшая, то покупается VNQ от Vanguard в надежде на дальнейший рост.

На данный момент 10-летний подъём (интересен тем что в него входит кризис 2008-го года) равен 5,23%.

Если вам скучно ждать ежеквартальные дивы, то можете попробовать хардкор.

С жильцами, ремонтами, городскими властями, банками и у.е.банками.

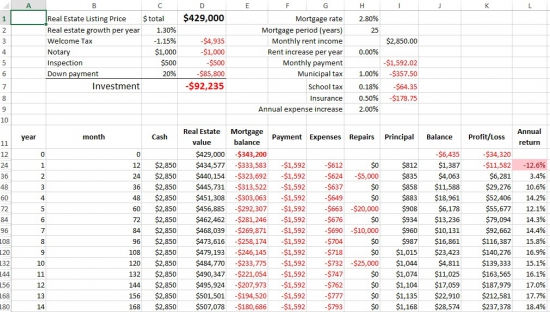

Как выглядит «путь к успеху»?

Примерно как в этой таблице.

Из непонятного — про продаже брокер забирает до 5% от цены.

Остальное вроде бы понятно.

Цель — выйти на 15% годовых.

Мечта — не вкладывать в ремонты и не платить всевозможные штрафы.

Жизнь, конечно, вносит свои коррективы.

Сразу замечу, что «наших» в этой теме немало, но все будут кусать локти если период 20-летнего роста в какой-то момент закончится.

В данной таблице заложен более чем скромный рост недвиги 1,3%

Влияние американских казначейских облигаций на REIT

- 30 декабря 2016, 12:00

- |

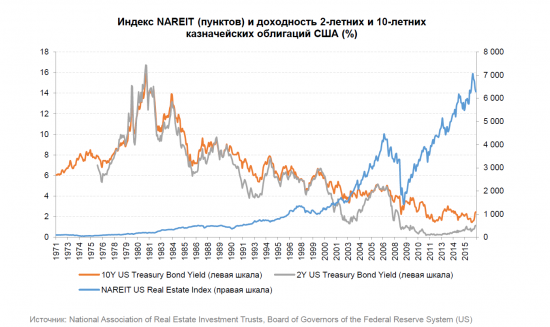

C момента победы Дональда Трампа на выборах президента США доходность 10-летних казначейских облигаций выросла на треть и 29 декабря 2016 года составила 2,48% против 1,86% 8 ноября 2016 года. За ними с небольшим опозданием поднялась доходность и краткосрочных казначейских облигаций. Рост доходности по казначейским облигациям приводит к падению стоимости REIT, при этом, доходность фондов возрастает, что повышает их привлекательность среди инвесторов, придерживающихся консервативных и средневзвешенных стратегий.

Для сравнения влияния американских казначейских облигаций на REIT были использованы 2-летние и 10-летние казначейские облигации, а также самый популярный индекс REIT – NAREIT Index. Индекс NAREIT показывает высокую отрицательную корреляцию с 2-летними и 10-летними казначейскими облигациями США: с 1976 по 2016 годы корреляция составила -0,75 и -0,78, соответственно. Таким образом, при росте доходности казначейских облигаций, падает индекс NAREIT, и наоборот.

( Читать дальше )

Vanguard REIT ETF (VNQ)

- 21 декабря 2016, 23:01

- |

Самый большой и известный в мире биржевой фонд REITов.

Краткий обзор VNQ

Фонд инвестирует в акции REITов и компаний, которые покупают офисные здания, отели и другую недвижимость. Цель фонда - близко следовать за результатами индекса MSCI US REIT Index.

Доходность фонда

На момент написания поста среднегодовой рост цены за 10 лет составляет 4,56%. Дивиденды за 2016 к цене пая — 4,7%. Если сложить эти цифры, то получится впечатляющая годовая доходность — 9,26% в долларах. При этом дивиденды растут из года в год.

Любители сдавать в наем московские квартиры только позавидуют такой доходности.

Комиссии

0,12% в год. Очень низкая плата. Нельзя даже сравнивать с уровнем комиссий российских ЗПИФов недвижимости (от 2-5% ежегодно + 1,5% надбавка при покупке пая).

Финансовые показатели

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал