SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. YUL

Вложения в недвижимость - REITs или "хардкор"?

- 27 февраля 2017, 07:08

- |

Недвижимость в США или в Канаде — в целом привлекательная инвестиция.

Если сумма начальной инвестиции небольшая, то покупается VNQ от Vanguard в надежде на дальнейший рост.

На данный момент 10-летний подъём (интересен тем что в него входит кризис 2008-го года) равен 5,23%.

Если вам скучно ждать ежеквартальные дивы, то можете попробовать хардкор.

С жильцами, ремонтами, городскими властями, банками и у.е.банками.

Как выглядит «путь к успеху»?

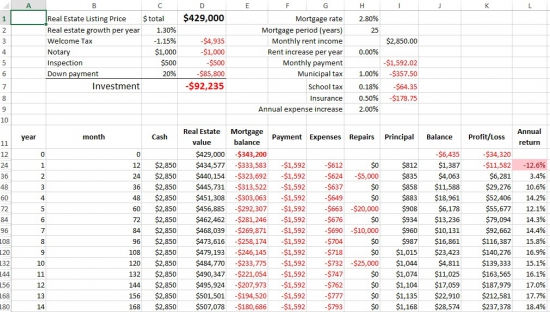

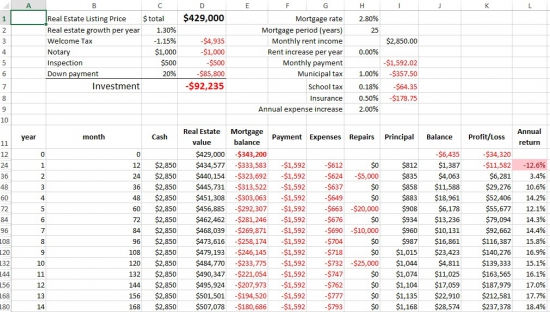

Примерно как в этой таблице.

Из непонятного — про продаже брокер забирает до 5% от цены.

Остальное вроде бы понятно.

Цель — выйти на 15% годовых.

Мечта — не вкладывать в ремонты и не платить всевозможные штрафы.

Жизнь, конечно, вносит свои коррективы.

Сразу замечу, что «наших» в этой теме немало, но все будут кусать локти если период 20-летнего роста в какой-то момент закончится.

В данной таблице заложен более чем скромный рост недвиги 1,3%

Если сумма начальной инвестиции небольшая, то покупается VNQ от Vanguard в надежде на дальнейший рост.

На данный момент 10-летний подъём (интересен тем что в него входит кризис 2008-го года) равен 5,23%.

Если вам скучно ждать ежеквартальные дивы, то можете попробовать хардкор.

С жильцами, ремонтами, городскими властями, банками и у.е.банками.

Как выглядит «путь к успеху»?

Примерно как в этой таблице.

Из непонятного — про продаже брокер забирает до 5% от цены.

Остальное вроде бы понятно.

Цель — выйти на 15% годовых.

Мечта — не вкладывать в ремонты и не платить всевозможные штрафы.

Жизнь, конечно, вносит свои коррективы.

Сразу замечу, что «наших» в этой теме немало, но все будут кусать локти если период 20-летнего роста в какой-то момент закончится.

В данной таблице заложен более чем скромный рост недвиги 1,3%

194 |

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог...

21 февраля 2026, 10:04

Сделки в портфеле ВДО

📌Редактируемая версия таблицы — в 👉👉👉 чате Иволги : 👉https://t.me/ivolgavdo/78587

Сделки новой недели, как обычно, по 0,1% от...

09:08

теги блога Михайло Горяйнов

- Alibaba

- ALROSA

- Amazon

- Apple

- Baltic Dry Index

- bonds

- bubble

- CANADA

- commodities

- Covered Call Writing

- crisis

- data feed

- debt

- diamonds

- education

- Engie

- Enron

- Fitch

- forex

- Forex Club

- Forward

- FRB

- FSA

- futures

- FXCM

- GAZP

- interactive brokers

- investment

- Korea Exchange

- MacDonalds

- MCD

- motivation

- NASDAQ

- Netflix

- offtop

- oil

- Pandora

- rating

- RBC Capital Markets

- Real Estate

- REIT

- Russia

- S&P500

- sanctions

- Sber

- Sears

- SEC

- short

- Short Sell

- SIPC

- Spotify

- success story

- T-Mobile

- Tesla

- TSX

- ukraine

- USA

- usd

- USDCAD

- wheat

- агросектор

- Алроса

- анализ

- бриллианты

- вопрос

- Газ

- Газпром

- Греция

- депозит

- дисциплина

- долгосрочные инвестиции

- евробонды России

- закономерности

- закономерности рынка

- интрадей

- Иран

- Канада

- Китай

- кукловод

- Нафтогаз

- нефть

- ООН

- опрос

- опционы

- оффтоп

- Польша

- прибыль

- психология

- расчет

- рецензия на книгу

- Роснефть

- санкции

- Сечин

- Сирия

- торговые сигналы

- Украина

- хедж-фонд

- хеджирование

- Элдер

- юмор

По моим подсчетам 6% брутто годового профита с аренды покрывает ипотеку с даунпейментом в 20% + расходы на управление + расходы на содержание. Т.е. всё кроме форс-мажоров. А 6% — это среднестатистический год, в хороший год выходит 8-9%. И это не самое популярное место, в какой-нибудь Тоскане, думаю, больше в год выходит.