qe

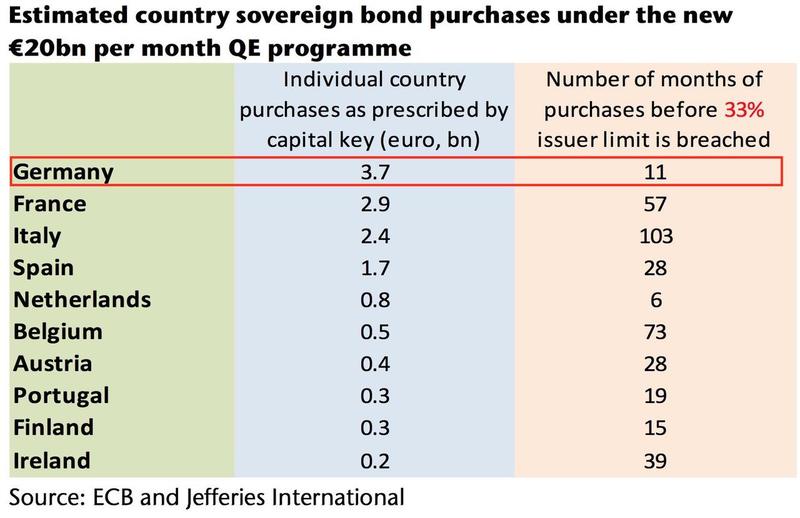

ЕЦБ имеет год покупок немецкого долга, прежде чем упрётся в лимит

- 15 октября 2019, 11:16

- |

Это заставит нового президента ЕЦБ Кристин Лагард, которая оставила свою нынешнюю организацию с проблемами из-за продолжающейся финансовой помощи Аргентины, где МВФ потратил рекордные 50+ миллиардов долларов, решить практически невозможную проблему, созданную ее предшественником (некоторые предположили, что бывшая глава МВФ, обвиняемая в уголовном преступлении, была выбрана специально для того, чтобы она могла быть «козлом отпущения»)

Это заставит нового президента ЕЦБ Кристин Лагард, которая оставила свою нынешнюю организацию с проблемами из-за продолжающейся финансовой помощи Аргентины, где МВФ потратил рекордные 50+ миллиардов долларов, решить практически невозможную проблему, созданную ее предшественником (некоторые предположили, что бывшая глава МВФ, обвиняемая в уголовном преступлении, была выбрана специально для того, чтобы она могла быть «козлом отпущения»)( Читать дальше )

- комментировать

- 3.5К | ★5

- Комментарии ( 2 )

Новое QE. Почему все так возмущены (удивлены)?

- 14 октября 2019, 19:14

- |

Начнём с того, что событие было ожидаемым, так же как и возобновление выкупа активов ЕЦБ. Уже писал (правда, про российский ЦБ, но тут правило общее для всех), что для удержания ставок на уровнях ниже рынка нужно раздувать денежное отношение, проще говоря, включить печатный станок. Учитывая, что в плане снижения ставки ФРС поскакала впереди паровоза (рынка), снижая ставку несколько быстрее, чем падала рыночная, ощущение избытка ликвидности летом сменилось дефицитом осенью, поэтому тут просто деваться было некуда, кроме как возобновлять QE. Единственно, несколько удивила скорость, с которой произошли эти события, но фактор времени часто преподносит сюрпризы.

( Читать дальше )

У ФРС начались КОНВУЛЬСИИ?

- 13 октября 2019, 11:24

- |

Сначала у меня было чувство изумления, когда вышла новость о том, что ФРС начнет с 15 октября скупать краткосрочные гособлигации США на 60 млрд $ в месяц. А сейчас мне даже немного брезгливо и противно от ФРС. Попробую объяснить почему. ФРС все больше мне напоминает какого-то шулера или наперсточника. Только в дураках остается не наивный прохожий, а весь мир, т.к. нынешняя финансовая система основана на долларе.

Про комедию со снижением ставки я уже неоднократно писал в первом полугодии (подробнее в телеграм канале http://bit.ly/2MAtaUO). А теперь была разыграна такая же история со включением печатного станка. На протяжении последних двух лет чиновники американского центрального банка заявляли, что нормальный уровень баланса находится где-то на уровне 3.5 трлн долларов. По идее же, они проводили какие-то расчеты, раз называли такую цифру. А потом начались какие-то странные движения — сначала сказали, что программу количественного ужесточения завершат 1 октября, потом изменили планы и завершили 1 августа. Баланс ФРС на этот момент находился на уровне 3.75 трлн долларов. И вот спустя два месяца выясняется уже, что нужно экстренно увеличивать баланс аж на 60 млрд $ в месяц, что сопоставимо с полноценным раундом QE, которые проводились с 2009 по 2014 год.

( Читать дальше )

ФРС запустило негласное QE

- 11 октября 2019, 16:13

- |

В денежном секторе США продолжаются метаморфозы с балансом ФРС и структурой денежных агрегатов.

Первым делом упомяну, что на прошлой неделе «почти деньги» М2 набрали еще 50 млрд. долларов и сейчас рост М2 относительно прошлого года уже 6,2%, что в два раза опережает темпы роста ВВП и в 3,5 раза годовой показатель инфляции. Стимулирование ФРС уже скрыть не может, поэтому Пауэлл презентовал официально намерения ФРС и дальше выкупать трежерис на открытом рынке, о чем мной упоминалось давно.

Денежная база на 09.10.2019 прибавила 110 млрд долларов это является результатом выкупа трежерис на открытом рынке, что и увеличивает избыточные резервы коммерческих банков.

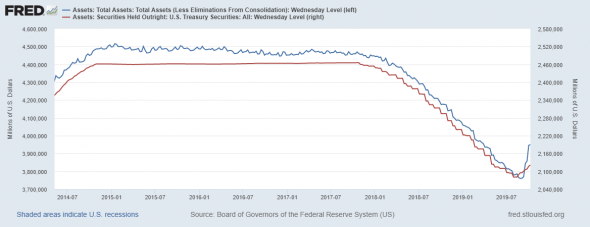

Первая картинка иллюстрирует баланс ФРС (синяя линия) и объемы выкупа трежерис (красная линия)

Как видим баланс растет быстрее чем объем, тому виной рост счета Казначейства США. Это изображено синей линией на картинке ниже

( Читать дальше )

ФРС: нам нужно QE, но только с другим названием

- 10 октября 2019, 15:07

- |

Протокол заседания FOMC в сентябре, опубликованный в среду показал, что большинство членов высказались за смягчение, однако мнения по поводу дальнейшего курса политики разделились.

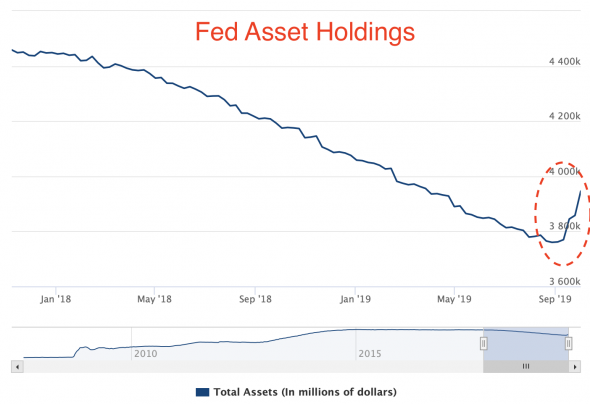

С почти полной определенностью «минутки» показали, что в повестку следующего заседания войдет проблема увеличения активов на балансе. Анализ частоты и объема РЕПО с момента выхода рыночной ставки из-под контроля в сентябре, указывает на то, что это далеко не одноразовые интервенции и регулятор, похоже, входит во вкус. С середины сентября объем активов на балансе ФРС увеличился почти на 200 млрд. долларов:

По последним данным, РЕПО будут продолжаться по крайней мере до начала ноября, размер операций будет варьироваться от 35 до 75 млрд. долларов. Эта программа отличается от QE лишь известной датой реверсной операции (т. е. изъятия ликвидности), которая вызывает лишние колебания в спросе или предложения резервов. Во вторник Пауэлл заявил, что «увеличение активов на балансе будет отличаться от масштабных программ скупки активов, проводимых ранее».

( Читать дальше )

Руководители ЕЦБ разделились во мнениях относительно решения возобновить QE

- 10 октября 2019, 15:04

- |

Семь руководителей ЕЦБ не увидели достаточно весомых аргументов в пользу возобновления QE и были не согласны с пакетом мер стимулирования, в их числе главы ЦБ Франции, Германии и Дании.

(Конец)

Шифф назвал ФРС кучей лжецов за отрицание QE Пауэллом

- 10 октября 2019, 13:32

- |

«Это не QE. Ни в коем случае это не QE.»

По словам Пауэлла, ФРС будет расширять свой баланс. Пауэлл сказал, что детали процесса будут объяснены в следующие дни, но это будет связано с покупкой казначейских обязательств.

Это звучит очень похоже на QE, как подчеркнул Питер Шифф в своем подкасте.

( Читать дальше )

НОВАЯ ПРОГРАММА QE НЕ ЗА ГОРАМИ.

- 30 сентября 2019, 16:44

- |

(Блумберг) — Федеральная резервная система должна подумать об увеличении своего баланса на $250 миллиардов в ближайшие два квартала путем прямых покупок казначейских бумаг, что ослабит риск новых потрясений на денежном рынке, отмечают два бывших сотрудника центробанка.

Такой шаг позволит нарастить буферные банковские резервы на счетах ФРС, написали в блоге на сайте Института международной экономики Петерсона Джозеф Гэньон и Брайан Сэк.

Закончив выкупать бонды, «ФРС должна наращивать активы на балансе по мере необходимости увеличения резервов в соответствии с номинальным ВВП», или валовым внутренним продуктом, отмечают Гэньон, старший научный сотрудник института, и Сэк, директор департамента глобальной экономики в D.E. Shaw Group.

Турбулентность денежных рынков, возникшая на прошлой неделе, привлекла внимание к банковским резервам. Участники рынка также задаются вопросом, не слишком ли сильно ФРС сократила ценные бумаги на своем балансе. Баланс регулятора сейчас составляет $3,8 триллиона по сравнению с $4,5 триллиона в январе 2015 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал