merck

Продолжаем держать Merck

- 31 июля 2020, 13:56

- |

Держим Merck #MRK в портфеле МЕТОДа в размере 3% с 8 июля. Продолжаем держать. Точки роста компании:

t.me/investmetod/167

Отчет Merck $MRK

EPS (прибыль на акцию) = 1.37 (прогноз 1.06)

Revenue (доход) = 10.9B (прогноз 10.38B)

Keytruda revenues of $3.39B vs. consensus of $3.13B.

Januvia/Janumet of $1.34B vs. estimate of $1.26B.

Пресс-релиз seekingalpha.com/pr/17954149-merck-announces-second-quarter-2020-financial-results

ХОЧЕШЬ ПОЛУЧАТЬ БОЛЬШЕ ИНФОРМАЦИИ О РЫНКЕ?

-ПОДПИШИСЬ НА НАС В ТЕЛЕГРАМ:

t.me/investmetod

t.me/investmetod

t.me/investmetod

- комментировать

- 192

- Комментарии ( 0 )

ЛОНГ MERCK. 3 ТЕЗИСА ЗА.

- 08 июля 2020, 10:08

- |

ХОЧЕШЬ ПОЛУЧАТЬ БОЛЬШЕ ИНФОРМАЦИИ О РЫНКЕ?

-ПОДПИШИСЬ НА НАС В ТЕЛЕГРАМ:

t.me/investmetod

t.me/investmetod

t.me/investmetod

#три_тезиса

Merck

Тикер: #MRK

Цель: $90

1. Рост бизнеса. Бизнес Merck активно рос в прошлом и будет расти в будущем. Так у компании имеется перспективная вакцина против COVID-19 (именно её наряду с вакциной отPfizer и Moderna) называют потенциальным победителем в «гонке вакцин». Кроме того у компании имеется препарат KEYTRUDA, который согласно исследованиям, эффективен при лечении рака на второй и более тяжелых стадиях. Аналитики МЕТОДа ожидают EPS на акцию в районе $4,5 (против $3,9 текущих).

2. Дивиденды. За счет роста прибыли и payout'a будут расти дивидендные выплаты Merck. Если EPS составит $4,5, а payout — 60%, то дивидендная доходность к текущей цене будет равна 3,3%, что довольно прилично для американской компании.

( Читать дальше )

Контракты на поставку вакцин от COVID-19 распределят между собой старожилы фармацевтического рынка - Фридом Финанс

- 03 июля 2020, 21:19

- |

Позитив в этих акциях явно контрастирует с тем, как ведут себя бумаги «молодых звезд», которые делали заявку на рекордно быструю разработку препаратов от COVID-19. Акции Moderna, за период карантина подорожавшие в 4 раза, на фоне успехов у конкурентов обвалились на этой неделе на 12%. Бумаги Inovio Pharmaceuticals, которая одна из первых получила правительственный грант на разработку, за минувшую неделю потеряли более 30%. С начала января эта «темная лошадка» поднялась в 7 раз, а на пике спекулятивной игры она в 10 раз превышала свою январскую стоимость.

( Читать дальше )

В США протестируют препарат против коронавируса

- 04 февраля 2020, 10:23

- |

В понедельник, 3 февраля, фондовый рынок США завершил торговую сессию умеренным ростом основных индексов. После активной пятничной распродажи американские биржевые площадки сумели настроиться на отскок, несмотря на то, что, по мнению аналитиков Поляков Финанс, внешний фон для американской сессии складывался неоднозначно – европейские площадки финишировали относительно в плюсе, азиатские — в минусе.

Опубликованная вчерашняя макроэкономическая статистика США носила смешанный характер – индекс экономических условий ISM в производственной сфере за январь увеличился с 47,8% до 50,9%, расходы на строительство в декабре сократились на 0,2% при прогнозах роста на 0,5%.

По итогам сессии индикатор голубых фишек Dow Jones Industrial Average повысился на 0,51% до 28399,81 пункта, индекс широкого рынка Standard & Poor's 500 увеличился на 0,73% до 3248,92 пункта, индекс высокотехнологичных отраслей Nasdaq Composite уменьшился на 1,34% до 9273,40 пункта. В лидерах роста оказалась фармацевтическая компания Gilead Sciences с увеличением в цене на 5% на фоне информации о том, что она намерена провести испытания нового антивирусного препарата на предмет лечения

( Читать дальше )

Обзор американского фондового рынка

- 11 сентября 2017, 13:27

- |

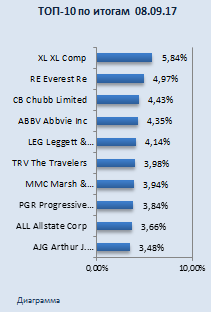

Ураган Ирма в пятницу ушел с предполагаемой метеорологами траектории и растерял свои силы за выходные, таким образом, нанесенный ущерб в США оказался значительно ниже ожидаемого. Восточное побережье Флориды практически не пострадало, за исключением Майами, где обошлось лишь затоплением прибрежной зоны. На данный момент Ирма, значительно ослабев, орудует в Тампе, третьем по размеру городе Флориды, однако ураган уже не в состоянии причинить тяжелый вред.

Всю прошлую неделю котировки страховых компаний, оперирующих на юго-востоке США падали камнем, на худших опасениях, связанных с Ирмой. Как только стало известно, что ураган слабеет, акции страховщиков Everest Re Group (SPB: RE), XL Group Ltd. (SPB: XL), Assurant, Inc. (SPB: AIZ), Chubb Limited (SPB: CB), The Allstate Corporation (SPB: ALL) частично отыграли потери ростом в пределах от 2% до 6%, потянув за собой весь финансовый сектор.

( Читать дальше )

Джеймс Крамер: «Не покупайтесь на аргументы тех, кто пугает пузырями»

- 03 апреля 2014, 11:36

- |

03.04.2014, Москва — Индекс Standard & Poor's 500 вырос на 182% с марта 2009 года. Во вторник был достигнут очередной максимум, что вновь побудило ряд экспертов говорить о раздутии пузыря на рынке акций — по материалам AForex.

03.04.2014, Москва — Индекс Standard & Poor's 500 вырос на 182% с марта 2009 года. Во вторник был достигнут очередной максимум, что вновь побудило ряд экспертов говорить о раздутии пузыря на рынке акций — по материалам AForex.Известный финансовый комментатор CNBC Джеймс Крамер убежден, что ни о каких пузырях не может быть и речи. Крамер приводит простой пример — в первом квартале самыми успешными бумагами были акции не растущих компаний, но компаний с большой историей, ориентированных на стабильный рост прибыли — Caterpillar, Merck, Microsoft.

Наибольшую шумиху в последние месяцы спровоцировал заметный рост котировок в среде компаний, занимающихся разработкой всевозможного «софта» и так называемых «облачных» сервисов для гаджет-приложений. Но лидеры роста первого квартала 2014-го — консервативные компании — это основной аргумент Крамера в пользу того, что глобального пузыря на рынке акций США пока что нет. В 1-м квартале S&P 500 вырос на 1.3% в то время, как Dow просел на 0.7%.

Крамер считает, что последовательное пробивание ценовых максимумов индексом широкого рынка вовсе не означает формирование пузыря. Крамер рекомендует инвесторам оставаться в акциях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал