market power

💼⚡️ Бонд недели

- 15 июня 2023, 19:32

- |

В нашей постоянной рубрике «Инвестидея»

❗️Добавляем в портфель надежные облигации, которые не будут лишними, какой бы инвестстратегии вы ни придерживались!

📌Что это за компания?

Балтийский лизинг – российская лизинговая компания с 30-летним стажем работы. Занимает 10 место по объему лизингового портфеля.

📌Как купить облигацию?

Облигации БалтЛизБП8 еще не торгуются, поэтому ISIN у бумаги нет.

🔸Сбор заявок на первичное размещение откроется 20 июня. Как подать заявку на покупку — уточните у своего брокера.

📌Почему мы уверены в этой компании?

Портфель Балтийского лизинга состоит на 80% из автомобильной и строительной техники, что обеспечивает ему повышенную ликвидность.

🔸Долговая нагрузка компании приемлемая, а рентабельность — высокая. В совокупности это обеспечивает комфортное кредитное качество.

🚀 Почему именно эта бумага?

Сейчас на рынке обращается 5 облигаций Балтийского лизинга с фиксированным купоном. Почему же мы выбрали именно будущий выпуск?

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Системно стабильно

- 15 июня 2023, 11:01

- |

АФК Система отчиталась за 1 квартал и рассказала про дивиденды

АФК Система

МСар = ₽162 млрд

Р/Е = 4,5

📊Итоги

— выручка: ₽221 млрд (+2%);

— скорректированная OIBDA: ₽82 млрд (+19%);

— чистая прибыль: 16,5 млрд (против убытка в 1кв 2022 года в ₽18,5 млрд);

— капзатраты: 26 млрд (-50%).

💰Кроме того, совет директоров компании рекомендовал акционерам выплатить дивиденды за 2022 год в размере 0,41 на акцию. ТАким образом дивдоходность составляет 2,4%.

📈Акции АФК Системы (AFKS) растут на 2%.

🤖Про бизнес АФК Системы вам расскажет наш Эй-бот.

🚀Результаты компания показала вполне ожидаемые. Дивиденды тоже не стали чем-то удивительным: главный акционер уже говорил, что Система будет их выплачивать в этом году. К тому же, размер их уже был известен из дивполитики АФК.

🔸Вероятность, что что-то могло пойти не так, конечно же, была, однако все обошлось, инвесторы рады.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

Транснефть заплатит выше ожиданий

- 14 июня 2023, 14:11

- |

Разводившая драму всю неделю компания все же решилась на дивиденды

Транснефть

МСар = ₽230 млрд

Р/Е = нет данных

💰Совет директоров компании рекомендовал акционерам выплатить дивиденды за 2022 год в размере ₽16665 на акцию.

📈После этой новости акции Транснефть (TRNFP) вросли на 7%. Сейчас дивдоходность составляет около 12%.

🚀 Дивиденды оказались немного выше ожиданий аналитиков Market Power.

🔸Отталкиваясь от общей суммы выплат (₽121 млрд) и дивполитики компании, можно сказать, что чистая прибыль Транснефти в прошлом году была около ₽240 млрд рублей. Это на 14% выше результата за 2021 год.

🔸Рост чистой прибыли можно объяснить несколькими факторами, но главный — высокая загрузка портовой инфраструктуры Транснефти.

👉О портах Транснефти вам расскажет наш Эй-Бот

🔸Второй важный фактор — объемы прокачки нефти и нефтепродуктов по трубопроводам компании. Мы полагали, что с этим у компании все хуже, чем на самом деле.

( Читать дальше )

Транснефть нервирует инвесторов

- 13 июня 2023, 18:39

- |

Акции компании за пару минут подешевели на 5,2%

🔹А в моменте падение составляло 16%! И все это в отсутствие корпоративных новостей. При этом сегодня должно состояться заседание Совета директоров компании, где определятся дивиденды за 2022 год. И это, само собой нервирует!

📌Что произошло?

Мы не знаем. Но вариантов всего два:

1️⃣Инсайд. Кто-то знает, что дивиденды будут (если будут) меньше ожидаемых и заранее сливает бумагу. Но опытные игроки как правило умеют «сбрасывать» акции постепенно, чтобы не обвалить котировки, поэтому такой гэп выглядит странно.

2️⃣Так называемая ошибка толстого пальца (fatfinger error). Так на сленге называют ситуацию, когда богатый инвестор опечатывается и выставляет на продажу «по рынку» куда больше, чем хотел, Заявки на покупку сметаются, цена падает. А дальше начинается паника, потому что инвесторы начинают подозревать какой-то инсайд и стремятся избавиться от акций.

📌А еще бывает вот так...

( Читать дальше )

Завтра ФРС проведет заседание по ключевой ставке

- 13 июня 2023, 18:17

- |

🔹А сегодня вышли данные по потребительской инфляции в США. В мае показатель составил +0,1% месяц к месяцу и +4% год к году, что немного ниже ожиданий рынка. С аналитиками MP разбираемся, чего ждать и к чему готовиться.

🚀Инфляция — это база

Стержневой показатель Core CPI, на который внимательно смотрит ФРС при принятии решения по ставке, пока снижается медленно. За месяц индикатор ожидаемо вырос на 0,4%, как и в апреле, и в марте. А годовая инфляция снизилась до 5,3% с 5,5% в апреле.

🔸Core CPI в 5,3% остается выше ключевой ставки ФРС 5,25%, тогда как в предыдущие циклы ужесточения ДКП для победы над инфляцией Центробанку приходилось поднимать ставку выше показателя.

🔸Напомним, что самый быстрый за 40 лет цикл ужесточения монетарной политики ФРС и ЕЦБ способствует замедлению мировой экономики, повышает риски глобальной рецессии и ведет к снижению цен на сырье, включая нефть.

👉Заседание ЕЦБ тоже не за горами, а в ЕС — уже рецессия

( Читать дальше )

Доллар обновляет максимум

- 13 июня 2023, 13:06

- |

Российская валюта снова слабеет

📉Доллар впервые с 4 апреля 2022 года в моменте превышал ₽84. Евро тоже не стоит на месте и торгуется уже выше ₽90.

🚀Аналитики Market Power не ждут устойчивого возврата доллара к отметке ₽75-78, а вот поход на ₽85 очень вероятен. Рубль на краткосрочном горизонте слабеет, поскольку падает цена на нефть.

🔸В свои прогнозы на этот год мы закладываем средний курс рубля к доллару на уровне ₽80, к евро – ₽89, к юаню – ₽11,6.

🔸Ожидаем ослабления курса рубля к доллару к концу года до ₽85, к евро – до ₽91, к юаню – до ₽12.

❗️Против рубля выступают следующие факторы:

— геополитика и риски новых санкций;

— слабость сырьевых цен на мировом рынке;

— спрос на валюту со стороны уходящих из РФ иностранных компаний;

— сезонное ухудшение профицита текущего счета платежного баланса РФ.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

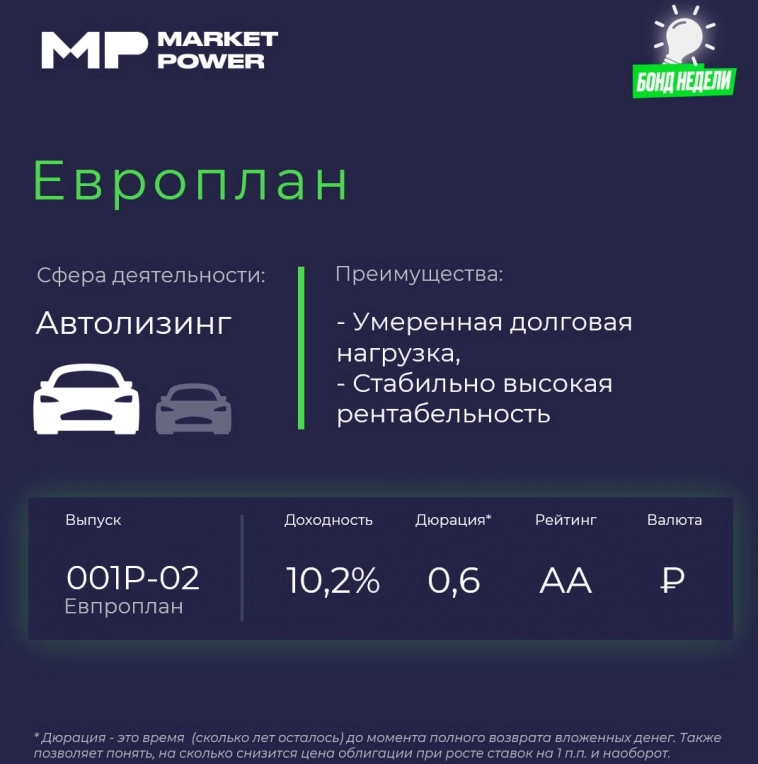

💼 Бонд недели

- 09 июня 2023, 12:56

- |

В нашей постоянной рубрике «Инвестидея»

❗️Добавляем в портфель надежные облигации, которые не будут лишними, какой бы инвестстратегии вы ни придерживались!

📌Что это за компания?

ЛК Европлан – российская автолизинговая компания:

🔥топ-6 по объему лизингового портфеля,

🥇топ-1 рынка лизинга грузовых автомобилей,

🥈топ-2 рынка лизинга легковых автомобилей.

📌Код облигации (ISIN):

RU000A1034J0

📌Почему мы уверены в этой бумаге?

У Европлана сильный финансовый профиль: умеренная долговая нагрузка и стабильно высокая рентабельность.

🔸Облигации финансовых компаний сейчас дают повышенную премию и к доходностям бумаг других отраслей, и к госдолгу. Это связано с тем, что в прошлом году рынок считал, что в этом секторе все довольно мрачно, но последние отчеты компаний заверяют в обратном.

🔸Но почему же именно лизинг? Дело в том, что в 2022 году на рынке сформировался дефицит машин и оборудования, что поддержало стоимость лизинговых портфелей российских компаний.

( Читать дальше )

Пять месяцев прибыли

- 09 июня 2023, 12:02

- |

Сбер отчиталсяза январь-май по РСБУ

Сбер

МСар = ₽5,4 трлн

📊Итоги

— процентный доход: ₽882 млрд (+41%);

— комиссионный доход: ₽265 млрд (+17%);

— чистая прибыль: ₽589 млрд;

— рентабельность капитала: 24%;

— активные физлица: 107 млн (+0,5 млн с начала года);

— ежемесячные пользователи СберОнлайн: 79,8 млн (+1,2 млн с начала года);

— розничный кредитный портфель: ₽13 трлн (+9,6% с начала года);

— ипотечный портфель: ₽8,3 трлн (+11% с начала года).

🧐Ускорение роста чистых процентных доходов год к году банк объясняет эффектом низкой базы. Дело в том, что в марте прошлого года ЦБ повысил ключевую ставку до 20%.

🔸По факту это означало, что никто не будет брать кредиты, но за депозиты, которые «физики» массово понесли в банки, кредитным организациям придется платить большие проценты. То есть деньги обходились банкам очень дорого. В этом году ключевая ставка была существенно ниже.

📈📉Бумаги Сбера (SBER и SBERP) не сильно реагируют на отчет, потому что меньшего от «большого зеленого банка» рынок и не ожидал.

( Читать дальше )

Ставка на ставку

- 08 июня 2023, 13:38

- |

Уже завтра ЦБ РФ проведет заседание, на котором решит, что делать с ключевой ставкой. Вместе с нашими аналитиками разбираемся, чего ожидать

📌Чего ждать завтра?

Вероятно, управляющие ЦБ будут рассматривать повышение ставки до 7,75%, но отложат его до заседания 21 июля.

🔸Скорее всего, регулятор сохранит ключевую ставку на текущем уровне — 7,5% годовых — и ужесточит сигнал о готовности повысить ставку на ближайших заседаниях.

📌Почему мы так считаем?

Проинфляционные риски в РФ все те же: ослабление рубля, восстановление потребительского спроса, повышенный дефицит бюджета, нехватка кадров на рынке труда и высокие инфляционные ожидания.

🔸После прошлого апрельского заседания ЦБ Минфин сообщил, что за январь-апрель дефицит бюджета составил ₽3,4 трлн по сравнению с планом на этот год в ₽2,9 трлн. Однако ЦБ считает, что Минфин замедлит госрасходы и все-таки уложится в плановые показатели дефицита в этом году.

🔸По данным Росстата, безработица в апреле упала до 3,3% с 3,5% в марте, обновив исторический минимум. Дефицит кадров заставляет компании платить сотрудникам больше, а рост зарплат разгоняет инфляцию.

( Читать дальше )

Самолет приземляет инвесторов

- 08 июня 2023, 13:31

- |

Девелопер не будет платить дивиденды за 2022 год

Самолет

МСар = ₽187 млрд

Р/Е = 12

❗️Совет директоров компании рекомендовал не выплачивать дивиденды за прошлый год.

🥸Гендиректор Самолета Антон Елистратов дал комментарий: «Решение совета директоров отражает сохраняющийся высокий уровень неопределенности на рынке жилой недвижимости и соответствует консервативной финансовой политике группы»

🤝Он также заявил, что менеджмент предложит Совету директоров вернуться к вопросу о выплатах в 3 квартале этого года.

📉Акции Самолета (SMLT) после этой новости падают на 1%. В моменте котировки обвалились на 4,5%, но просадку быстро выкупили.

🚀Компания еще в мае объявила, что планирует провести buyback. Инвесторы несказанно обрадовались этой новости, но как-то подзабыли, что сумма обратного выкупа, внезапно, совпадает с ранее озвученной суммой потенциальных дивидендов за прошлый год. Итог мы видим.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал