lehman brothers

О добром фундаменте замолвите слово

- 11 октября 2017, 21:28

- |

Возьму пример из спорта, это фото знаменитого бегуна Усэйна Болта, многие ещё помнят 2016 год:

В тот момент у него был полный кейс достижений. Это и есть снимок фундамента в моменте.

И теперь перед нами задача готовы ли мы вложить в его будущие победы деньги? (Конечно об одном параметре я умолчал, ниже о нём отдельно) Скажем так, если по нашему мнению цена акций не стоила бы сверх дорого, безусловно да. Мы так и ведём себя по отношению к чтению отчётов компаний, если у неё всё хорошо в отчёте и цена акций не задрана, то компанию можно брать, надеясь, что в будущем она покажет такие же впечатляющие результаты. Забывая, что это лишь снимок в моменте. А завтра у компании могут появиться конкуренты или доля рынка которую она занимает не возможна для расширения ( не куда расти, примером могут служить узкопрофильные региональные компании ) да ещё много всего.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

И вновь Deutsche Bank.

- 03 октября 2016, 14:10

- |

Теперь новости о Deutsche Bank будут преследовать нас каждый день. Начинающим трейдерам полезно. На этом примере можно разувериться в любой информации, поступающей от новостных агентств и из официальных источников. Информационное поле, словно поле планеты Солярис, генерирует разные образы, нужные толпе для успокоения и поддержания веры, что мир стабилен.

Пятничная новость от Агентства ФрансПресс оказалась вымыслом, поднявшим капитализацию банка на $2.5 млрд. Фондовый рынок — удивительная среда! Где вы еще можете продать вымысел за такие деньги?

Рынок — это деньги. Банк — это деньги. Рассмотрим, что говорят цифры Deutsche Bank:

- Системный риск составляет $ 100 млрд

- Номинальная стоимость деривативов € 42 триллионов.

- Рыночная стоимость деривативов € 18 млрд

- Капитал банка € 67 млрд

- Активы банка € 1,6 трлн

- Плечо 25 к 1

- Штрафы € 12.47 млрд. ($ 14 млрд.)

- Ликвидность € 220 миллиардов ($247 млрд).

- Неликвидные активы € 32 млрд.

- Банковские служащие, «берущие материальный риск» (material risk takers, or M.R.T.s) 1,871

- Зарплаты M.R.T.s € 1,7 млрд.

- Капитализация: €16,2 млрд ($17.9 млрд на пятницу)

( Читать дальше )

Мир на грани крупномасштабного финансового кризиса

- 30 сентября 2016, 10:00

- |

Все чаще в печатных СМИ и на крупных специализированных порталах проскальзывает информация, что мир оказался на грани крупномасштабного финансового кризиса.

С этим можно соглашаться или нет, но никак нельзя игнорировать «первые звоночки»: кризис в Греции, Brexit, проблемы в банковском секторе Италии (по итогам 2016 года доля невозвратных кредитов превысит 20% ВВП страны против 12% в 2015году, а общий долг уже сейчас составляет свыше 130% ВВП).

ЕЦБ недвусмысленно намекнул, что после того, как удалось разобраться с Грецией, Италия – самое слабое звено в финансовом секторе Европы. Правительству этой страны никак не удастся решить проблему самостоятельно (инвесторы испарились, акции банков стремительно дешевеют), а денег на поддержку извне просто нет. После таких заявлений Премьер Италии Матео Ренц настолько рассвирипел, что определил главной угрозой мировой финансовой системе банк Deutsche Bank, и здесь его точка зрения полностью совпала с мнением МВФ.

Неутешительная картина прослеживается практически во всех мировых банках. Они вплотную приблизились к ситуации 2008 года, когда финансовые учреждения столкнулись с проблемой огромных деривативов на фоне низких резервов. Именно по этой причине происходит массовый сброс и удешевление акций банков. Достаточно любого толчка, и все они «посыпятся» по принципу домино. Некоторые аналитики прогнозировали, что таким толчком станетBrexit, но этого не случилось.

( Читать дальше )

Deutsche Bank не повторит судьбу Lehman Brothers

- 27 сентября 2016, 15:06

- |

Акции крупнейшего немецкого банка Deutsche Bank упали до 20-летнего минимума. В 2007 году, до события финансового кризиса осени 2008 года, акции компании достигали стоимости 134 долларов за одну бумагу. Сейчас их стоимость уже 11,50 долларов за единицу. Это результат менеджмента банка, который явно выбрал не лучший вектор своего развития. С одной стороны, активы банка составляют 1,8 трлн. долларов. С другой стороны, банк продемонстрировал убыток за 2015 финансовый год в размере 6,793 млрд. долларов. Для такой финансовой компании – это практически крах. И это после прибыльного 2014 года в размере +1,663 млрд. долларов. Что произошло за последние года с немецким банком, что его результаты резко изменились?

Рис.1. Динамика акций компании Deutsche Bank.

В чём проблема?Ответ на данный вопрос, стоит искать в разрезе всей банковской системы Еврозоны. Период отрицательных процентных ставок в Еврозоне начался именно с лета 2015 года. Вторая половина прошлого года была ключевым «дном» в финансовых показателях компании. Стоит полагать, что именно отрицательные ставки ЕЦБ являются ключевой причиной убыточности банка.

( Читать дальше )

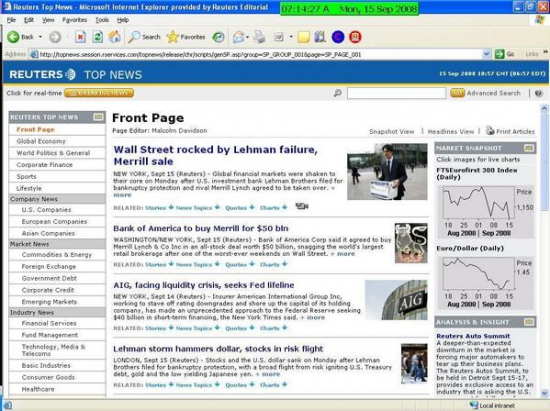

Годовщина: в этот день 8 лет назад Lehman подал иск о защите от кредиторов.

- 15 сентября 2016, 17:40

- |

Wall Street проснулся от новости, что банк, который еще несколько дней назад был одним из крупнейших инвестиционных банков мира, подал иск о банкротстве, которое послужило началом беспрецедентного периода вмешательства центральных банков в экономику и манипуляций на рынках, невиданных ранее.

Главная страница Reuters в тот день.

Как летит время. В этот самый день восемь лет назад Lehman Brothers подал иск о защите от кредиторов на основании Главы 11 Кодекса США о банкротстве, и это до сих пор самое большое банкротство в истории США. Реальность такова, что мы и сейчас живем в длинной тени этого события. Этот дефолт послужил отправной точкой, после которой центральные банки включили овердрайв в попытке поддержать финансовую систему. Проблема заключается в том, что они не смогли остановится и им пришлось становиться все более и более агрессивными, чтобы тарелки в руках жонглера не упали на землю. Мы посчитали, что после коллапса Lehman, центральные банки по всему миру срезали ставки 672 раза. Это — феноменальная статистка, и мы еще не говорим здесь о нетрадиционных мерах.

( Читать дальше )

Bear Stearns 2.0? Brexit начал свое «черное дело»

- 06 июля 2016, 05:06

- |

Летом 2007 года произошло знаковое событие. Были заморожены, а затем ликвидированы два фонда Bearn Stearns, занимающихся недвижимостью.

Таким образом, на повестку дня вышли проблемы рынка домов в США. Это была первая ласточка. Постепенно лопнувший пузырь перерос в полномасштабный кризис мировой финансовой системы.

Сейчас может наблюдаться несколько схожая ситуация. Несмотря на восстановление большинства фондовых активов в последние дни, риски Brexit больно ударили по рынку недвижимости Великобритании. Примечательно, что британский индекс акций девелоперов в последнее время заметно отстает от более широкого FTSE 100.

Как результат, крупнейший фонд Британии (размером в 2,7 млрд фунтов), специализирующийся на недвижимости и принадлежащий страховой компании Standard Life, приостановил вывод денежных средств инвесторами минимум на 28 дней. Тем самым создается угроза своего рода «заражения», которое может ударить и по другим финучреждениям.

( Читать дальше )

Brexit vs Bankruptcy Lehman Brothers

- 24 июня 2016, 15:21

- |

P. S. Возможно я ошибаюсь, не считать информацию как руководство к действию.

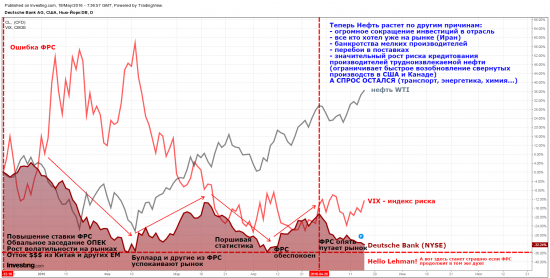

Про Нефть, ФРС и Дойче Банк одной картинкой

- 18 мая 2016, 10:35

- |

На картинке ниже я постарался объяснить кто во всем виноват, что происходит с нефтью и что может произойти если ФРС продолжит в том же духе...

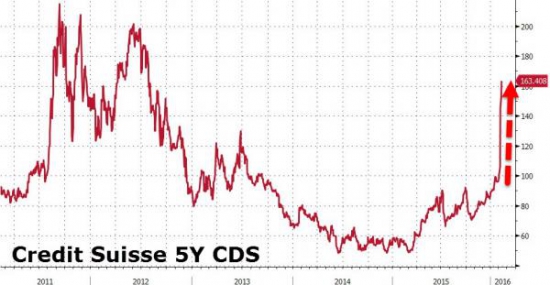

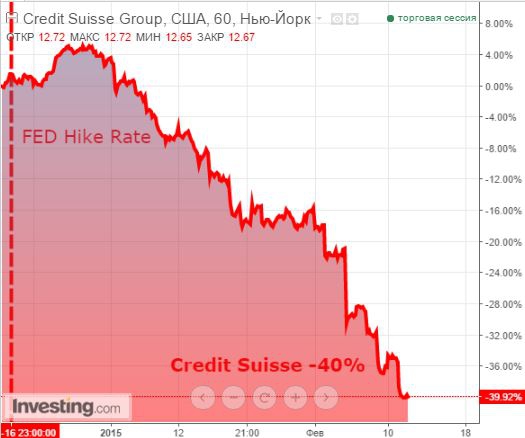

Не только Дойче Банк. Еще несколько страшных картинок

- 11 февраля 2016, 22:55

- |

http://www.zerohedge.com/news/2016-02-11/its-not-just-deutsche-bank

( Читать дальше )

Ошибка ФРС! Донормализовывались

- 20 января 2016, 22:52

- |

Процесс делевериджинга на американском рынке в полном разгаре, порой даже страшно становится. Разве этого хотел американский (читай: глобальный) финансовый регулятор? Неужели пузыри в экономике сдувают таким образом? Или кто-то ошибся в расчетах? Или кто-то смотрел не туда?

Подобные вопросы еще долго будут мучать умы растерянного мирового сообщества. Естественно всё скидывают на Китай, но я хотел бы заметить:

не Китай поднимал ставку в условиях минимальной инфляции;

не Китай целый год пугал мировые рынки началом «новой эпохи»;

не Китай пудрил всем мозги о том что экономика вышла из кризиса и готова к нормализации ставок;

не Китай притих и беспомощно замер наблюдая за крупнейшим обвалом мировых рынков, результатом своих действий.

А между прочим, американский долговой рынок весь год красноречиво намекал о надвигающемся коллапсе. Были надежды, что обвал на корпоративном рынке облигаций вместе с нулевой инфляцией и плохой статистикой по продажам охладят пыл бюрократов. Но кому-то было очень интересно узнать что-будет если заснуть пальцы в розетку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал