invest heroes

Почему нефтяные компании рано покупать

- 26 мая 2021, 14:29

- |

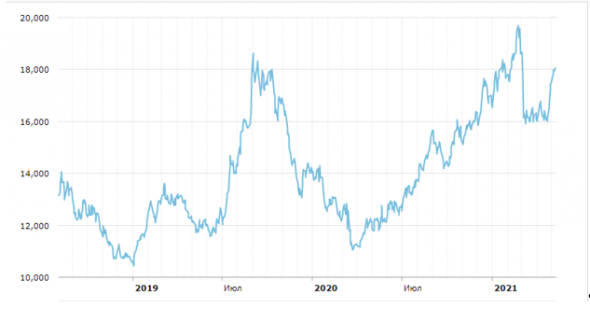

Нефтегазовый сектор отставал от индекса Мосбиржи последние два месяца. Это было фундаментально оправданно: по всем фишкам, кроме Газпрома, мы давно поменяли BUY на HOLD, потому что они торгуются с небольшими апсайдами к фундаментальным оценкам.

Из сегодняшней статьи вы узнаете, почему нефтяные компании были неинтересны к покупке последние два месяца.

Индекс Мосбиржи (синий) против индекса нефтегазовых компаний (оранжевый) падает с середины марта:

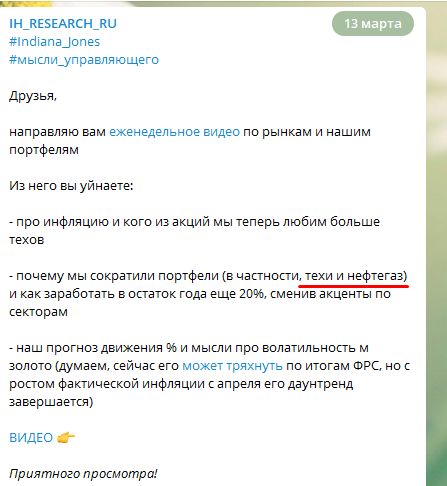

13 марта мы рассказывали в рамках нашей подписки о том, что нефтяные фишки подошли к своим фундаментальным оценкам.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Неделя начинается спокойно

- 24 мая 2021, 12:58

- |

Ну что, как мы писали тут и тут, хаоса не произошло, и рынок откупается. Следующий возможный стресс мы ждем с данными об инфляции PCE Prices и Michigan Inflation Expectations, которые будут в пятницу 28 мая (и ещё данные PMI в начале июня), а также в преддверии ФРС 15-16 июня, когда регулятор возможно заговорит о снижении QE (ведь следующее заседание у них в 20-х числах сентября, и тогда это уже может быть на столе).

Соответственно, на 2-3 недели вперед мы ждем от рынков, что они будут в конечном итоге возрастать — особенно сектор добычи и металлов, газа, удобрений, банки, качественные (= прибыльные) акции роста.

И российский рынок, соответственно, вряд ли будет сильно шатать в преддверии встречи президентов (или если рынок будет ждать эту встречу, даже если она отменится в последний момент).

Что стоит отметить:

> Tesla, Teladoc и другие акции ARKK ETF смотрелись хуже рынка. После данных об инфляции 28 числа эта динамика может возобновиться.

> Как ни странно, СБЕР и ГАЗПРОМ выглядят сейчас лучше рынка, несмотря на недавний рост.

> Мы видим оживление спроса на дивидендные акции и в частности на акции ритейлеров в РФ.

> В меди подтверждается ещё более длительный дефицит, так что акции ее производителей, такие как FCX и NEM — ещё не все, как говорится.

> Серебро — тренд вверх развивается, и мы считаем, что есть куда расти в этом году.

( Читать дальше )

Ключевая ставка против инфляции

- 24 мая 2021, 10:56

- |

Для этого мы посмотрим на:

- причины инфляции;

- доходы и расходы населения.

Причины инфляции

Я выделил 4 основных причины ускорения инфляции в России.

1. Рост мировых цен на сырье и продовольствие из-за дефицита предложения.

Мировые цены на сырьевые активы и продовольствие растут. Основная причина — это высокий спрос и нехватка предложения, которое пока что не может догнать спрос, т.к. сохраняются проблемы в производственных и логистических цепочках.

Как изменились цены на сырьевые товары за последние 12 месяцев:

- древесина — 265%

- нефть (West Texas) — 210%

- бензин — 172%

- нефть (Brent) — 163%

- мазут — 107%

- кукуруза — 84%

- медь — 83%

- соя — 82%

- серебро — 65%

- сахар — 59%

- хлопок — 54%

- природный газ — 43%

- платина — 42%

- палладий — 32%

- пшеница и кофе — 13%

( Читать дальше )

На чем заработать в период высокой инфляции?

- 21 мая 2021, 12:15

- |

Многие инвесторы уже давно следят за выступлениями Пауэлла и Йеллен и прислушиваются к их мнению об инфляции. Пока Центральный банк и Минфин нейтральны к происходящему, выходят макроэкономические данные, которые предсказывают новый виток рефляции в экономике США.

В данной статье мы разберем:

- что происходит с инфляцией в США сейчас;

- насколько страшна картина на рынке;

- какие секторы выиграют от рывка инфляции.

Инфляция на пике

Апрельская инфляция резко ускорилась, достигнув 4,2% в моменте. Это самая высокая инфляция более чем за 10 лет:

5-летняя и 10-летняя ожидаемая инфляция также устремились к многолетним максимумам, составив 2,7% и 2,5% соответственно.

В последние несколько месяцев велись жаркие споры о том, в каком направлении пойдёт инфляция. Одни утверждали, что наступит дефляционный период, то есть инфляция будет сильно ниже средних значений. Одна из известных сторонниц данной теории — Кэти Вуд. Другие же, наоборот, верили в рефляцию — значительный устойчивый рост инфляции выше средних значений. Среди сторонников этого мнения многие инвестиционные бутики, например, Goldman Sachs и Barron’s.

( Читать дальше )

Почему сырьевые компании растут, несмотря на падение акций роста

- 21 мая 2021, 10:09

- |

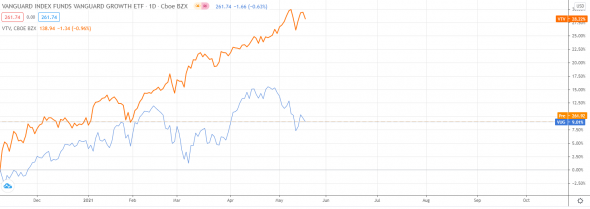

Начиная с осени, мы наблюдаем ситуацию роста акций стоимости по отношению к акциям роста. На одном и том же рынке за последние полгода можно было потерять 30-40% счета или заработать столько же.

Ключом к правильной аллокации портфеля было и остается понимание макротренда на ускорение инфляции и роста экономики.

Когда экономика ускоряется, надо быть в циклических акциях (добыча сырья, банки, девелоперы, потребительские товары не первой необходимости).

Когда замедляется — надо быть в акциях роста, чей бизнес растет темпами 20%+ в год.

В сегодняшней статье разберемся, почему так получается и как самому отследить момент, когда менять циклические активы на акции роста.

Вот как вели себя акции роста и акции стоимости последние полгода (акции роста — голубой график, акции стоимости — оранжевый):

( Читать дальше )

Призрак стагфляции в США и его эффект на рынки

- 19 мая 2021, 15:27

- |

В последней макро статистике по США за апрель видны части интересной картинки:

- торговля: импорт США растет выше прогнозов (импортируются товары из Китая, где рост цен PPI +6-7%);

- производство и услуги: промпроизводство замедлило рост (+0,7% ниже ожиданий 1%), так же как и розничные продажи (+0% за апрель вместо +1%);

- цены: в то же время, инфляция = 4,2% выше прогнозов, а до осени P&G и другие FMCG повысят цены на 4-9%;

- занятость выросла всего на 266 тыс., а не 978 тыс. человек (а компании увеличивают зарплаты: Amazon повысил, McDonalds сделал аж +10%);

- заявок на пособия по безработице устойчиво меньше (менее 500 тыс.), но безработица 6,1% (выросла вместо снижения), а новых вакансий 8,1 млн вместо 7,5 млн;

- спрос на дома остается высоким, хотя и замедлил рост;

- низкий спрос на кредиты был виден из отчетов банков за 1кв.

Это все намекает нам на то, что США (экономика услуг) на май-июнь может оказаться в стагфляции, когда цены продолжают расти, а экономика не показывает роста. Я думаю, что это эффект того, что американцы активно не ищут работу (и поэтому не могут брать кредиты и уверенно тратить / а работодатели повышают зарплату, чтобы кого-то нанять), и это не изменится, пока администрация Байдена не отменит повышенные пособия. В марте макро данные были сильными, но это можно объяснить stimulus checks, а апрель показывает, что дальше рост экономики тем же темпом не пошел.

( Читать дальше )

Почему Магнит и X5 не растут и когда это закончится

- 19 мая 2021, 11:36

- |

С начала года акции фуд-ритейлеров снижаются. Это происходит на фоне перетока капитала инвесторов в циклические компании.

При этом компании фуд-ритейла продолжают оставаться инвестиционно привлекательными — торгуются с двухзначной недооценкой и интересной дивдоходностью по итогам 2021 г. (на уровне 8-10%).

В статье расскажем:

- как обстоит ситуация с динамикой потребительских расходов и LFL продаж;

- о том, подходящий ли сейчас момент инвестировать в акции сектора.

Рост расходов на продовольствие замедляется из-за высокой базы 2020 г.

По данным Sberindex, в апреле снижение расходов на продовольственные товары составило около 5% г/г. Это обусловлено высокой базой апреля прошлого года, когда был карантин на фоне COVID-19 и потребители ходили преимущественно в магазины у дома. При этом, если смотреть нормализованную динамику к уровню до пандемии (февраль-первая половина марта 2020 г.), расходы на продовольствие продолжают расти.

( Читать дальше )

Норникель: интересна ли компания к покупке?

- 18 мая 2021, 12:13

- |

Палладий с начала года каждый месяц обновляет свои локальные максимумы. Никель также находится вблизи локального хая. Связано это в первую очередь с восстановлением мировых экономик после коронавируса и активными стимулами со стороны государств, а также с инвестициями в зеленую инфраструктуру и спросом на металлы со стороны электрокаров. Однако мы ожидаем, что после ухода краткосрочных факторов поддержки цены на никель и палладий окажутся под давлением.

В этой статье расскажем:

- о текущих ценах на палладий и никель;

- какой динамики цен мы ждем в будущем;

- интересны ли акции Норникеля — компании-добытчика данных металлов.

В марте цена на никель заметно снизилась по сравнению с началом года после объявления Tsingshan, крупнейшего в мире производителя никеля, о том, что он переоборудует часть своего NPI (никельсодержащий чугун) в никелевый штейн для производства сульфата никеля аккумуляторного качества для электромобилей. Также давление на цену оказала нехватка полупроводников, что, в свою очередь, снизило производство автомобилей и электрокаров, в которых используется никель.

Текущие цены на никель снова находятся на уровне начала 2021 года ~ 18 000 $/т. Поддержку ценам оказал дефицит производства на Филиппинах, вызванный тайфуном Bising, который препятствовал экспорту руды для производства никелевого чугуна (NPI) в Китай — основному потребителю никеля.

Основной спрос на никель (65-70%) формируется производителями нержавеющей стали. При этом основная доля спроса никеля приходится на Китай (~49% или 1 170 тыс. тонн). Основной спрос со стороны нержавеющей стали приходится на продукты из металла (38%), машиностроение (29%) и стройку (12%). По мнению аналитиков, рост этих отраслей составит ~5–6% в 2021 году, что соответствует росту спроса на никель. Мы не ожидаем резкого роста спроса на никель и считаем, что предложение сможет удовлетворить такой спрос.

По оценкам Норникеля, спрос на никель в 2020 году составил 2 420 тыс. тонн, а предложение — 2 530 тыс. тонн, что образовало профицит в размере 110 тыс. тонн. Норникель ожидает роста спроса на никель в 2021 году до 2 570 тыс. тонн (+6% г/г.), а предложения — до 2 640 тыс. тонн (+4% г/г.), что снизит профицит до 75 тыс. тонн. Таким образом, снижение спроса или повышение предложения будет сильнее давить на цену никеля, так как рынок никеля находится в профиците.

Тайфун, бушующий на Филиппинах, закончился в конце апреля. Тем не менее, цена на никель продолжила рост в начале мая, так как потребуется время, чтобы полностью возобновить экспорт филиппинской руды в Китай.

Мы ожидаем, что с полным восстановлением поставок руды в Китай цены на никель в ближайшие месяцы могут скорректироваться. Помимо этого, цена может оказаться под давлением из-за продолжающегося дефицита полупроводников в мире. Аналитики считают, что автопроизводители пополнят дефицит полупроводников в конце этого года или в начале в следующего, так как рост мощностей на полупроводники займет время.

( Читать дальше )

Как рост процентных ставок отразится на банках?

- 17 мая 2021, 14:18

- |

Сегодня мы хотим рассказать о том, как определить выигрывающие от динамики процентных ставок банки.

Из статьи вы узнаете:

- Как работают факторы, определяющие влияние процентных ставок на финансовые показатели банков;

- Как ведут себя акции крупных банков Америки в ситуациях роста и падения ставок;

- Какого влияния на доходы можно ждать от изменения процентных ставок.

Как изменение процентных ставок влияет на доходы банков?

Процентные ставки важны для банков, так как определяют, под какой процент они могут выдавать кредиты, брать депозиты и вкладываться в рыночные ценные бумаги.

Есть несколько факторов, определяющих степень влияния процентной ставки на доходы банков:

- Соотношение кредитов с фиксированной ставкой процента и плавающей.

- Доля кредитов в активах, зарабатывающих проценты.

- Соотношение депозитов юридических лиц и физических лиц.

1. Соотношение кредитов с фиксированной и плавающей процентной ставкой играет важную роль, определяя, как скоро доходность кредитов банка подстроится под новые процентные ставки. Если доля кредитов с плавающей ставкой высока, то изменение ставки сразу отражается в доходности кредитов. Если же доля кредитов с плавающей ставкой низка, то банку нужно будет дождаться выплаты старых кредитов и выдачи новых, прежде чем он увидит влияние изменения процентных ставок на доходности кредитов.

( Читать дальше )

Краткий UPDATE по рынку

- 14 мая 2021, 16:03

- |

Мы считаем, что развитие бычьего рынка в США и России продолжится, несмотря на инфляционные данные. Одним из катализаторов новых волнений может стать комментарий ФРС 15-16 июня и данные по инфляции в США за май, а пока основной идеей рынка, на наш взгляд, остаются повышенные доходы в ряде отраслей — потребсектор, банки и финсектор, различное сырье...

На фоне такой динамики ничего, кроме политики, не мешает российским акциям также набирать вес до июня, когда рынок ждет встречу президентов РФ и США. Очевидный фаворит по апсайду — Газпром.

На рынках сырья также настроения благоприятствуют росту, т.к. структурные проблемы спрос-предложение прежние, а тренд в индексе доллара не поменялся: Европа показывает ускорение роста и нормальную вакцинацию (макро позитив для евро), а рост цен в США выше, чем в Европе (макро негатив для доллара), поток капитала в США в облигации не должен быть активным (т.к. всплеск размещений госдолга США будет позже летом, а в условиях роста инфляции вряд ли инвесторы будут подставляться и покупать длинные бумаги, рискуя немедленными потерями).

> Ждем продолжение роста нефти;

> Ждем нейтрально-позитивную динамику в меди и серебре, пром. металлах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал