Блог им. InvestHero

Как рост процентных ставок отразится на банках?

- 17 мая 2021, 14:18

- |

Сегодня мы хотим рассказать о том, как определить выигрывающие от динамики процентных ставок банки.

Из статьи вы узнаете:

- Как работают факторы, определяющие влияние процентных ставок на финансовые показатели банков;

- Как ведут себя акции крупных банков Америки в ситуациях роста и падения ставок;

- Какого влияния на доходы можно ждать от изменения процентных ставок.

Как изменение процентных ставок влияет на доходы банков?

Процентные ставки важны для банков, так как определяют, под какой процент они могут выдавать кредиты, брать депозиты и вкладываться в рыночные ценные бумаги.

Есть несколько факторов, определяющих степень влияния процентной ставки на доходы банков:

- Соотношение кредитов с фиксированной ставкой процента и плавающей.

- Доля кредитов в активах, зарабатывающих проценты.

- Соотношение депозитов юридических лиц и физических лиц.

1. Соотношение кредитов с фиксированной и плавающей процентной ставкой играет важную роль, определяя, как скоро доходность кредитов банка подстроится под новые процентные ставки. Если доля кредитов с плавающей ставкой высока, то изменение ставки сразу отражается в доходности кредитов. Если же доля кредитов с плавающей ставкой низка, то банку нужно будет дождаться выплаты старых кредитов и выдачи новых, прежде чем он увидит влияние изменения процентных ставок на доходности кредитов.

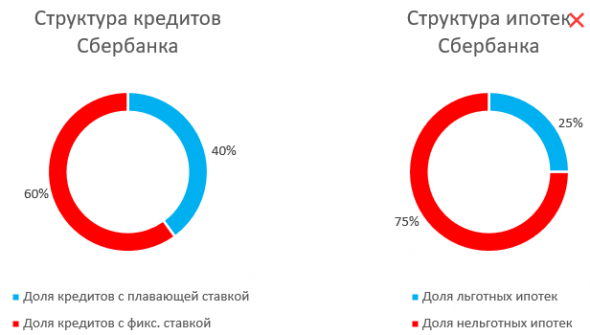

Так, например, Сбербанк увеличил свой exposure к процентной ставке за счёт увеличения доли кредитов с плавающей процентной ставкой до 40%. Это привело к тому, что с 2021 года у банка небольшой положительный exposure к процентным ставкам. То есть увеличение процентной ставки положительно повлияет на доход банка.

Интересно, что ипотеки, выдающиеся по льготной программе ипотечного кредитования, являются кредитами с плавающей ставкой процента. Учитывая объёмы, которыми банки выдают эти кредиты, их влияние на процентные доходы может быть долгоиграющим в связи со сроками ипотечного кредитования.

Однако ЦБ задумывается над тем, чтобы ограничить выдачу ипотек с плавающей ставкой процента. Это вызвано опасениями за платёжеспособность российских потребителей: обеспечение большого объёма ипотек при растущей ключевой ставке может снизить кредитное качество российского населения.

Ограничения по выдаче ипотек с плавающей ставкой могут стать серьёзным ударом по процентным доходам банков в долгосрочной перспективе. На больших объёмах кредиты с длинным сроком выплаты, выданные при низких процентных ставках, будут оказывать негативное влияние на доходность кредитного портфеля, пока они не будут выплачены.

2. Доля кредитов в активах, зарабатывающих проценты.

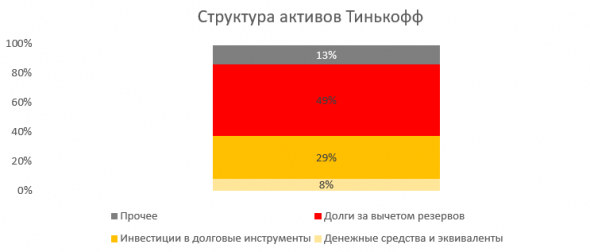

Доля кредитов в активах, зарабатывающих проценты, также играет большую роль. Например, Тинькофф вкладывает лишь 50% своих средств в кредиты, направляя 29% средств на инвестиции в долговые инструменты. Котировки инструментов, котируемых на бирже, будут отражать изменение ключевой ставки моментально, потому увеличивая влияние изменения процентной ставки на процентные доходы.

3. Соотношение депозитов юридических лиц и физических лиц.

Соотношение депозитов физических и юридических лиц также влияет на скорость реакции процентных доходов на изменение процентных ставок. Основная идея заключается в том, что крупным корпорациям проще продвигать свои условия и они могут оперативнее договариваться об улучшенных условиях по депозитам, когда видят, что у банка есть возможность для повышения ставок по кредитам и депозитам.

Как Американские банки зависят от ожидания роста процентных ставок?

Мы посмотрели на взаимосвязь между динамикой акций четырёх крупнейших американских банков (J.P. Morgan, Wells Fargo, Bank of America, Citigroup) и доходностью 10-летних бумаг Treasury. По всем банкам корреляция оказалась на уровне между 0,45 и 0,53, что является достаточно высоким показателем.

Как сейчас российские банки подготовлены к росту процентных ставок?

- Сбербанк — незначительный положительный exposure к увеличению процентных ставок.

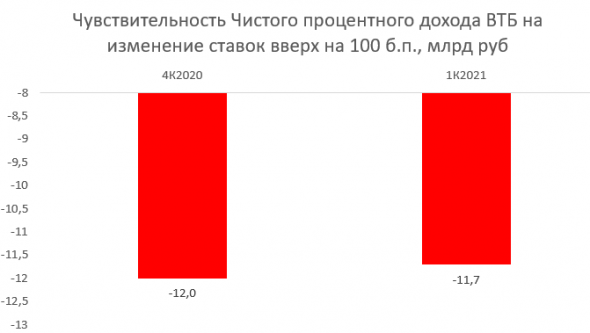

- ВТБ — незначительно негативный exposure к увеличению процентных ставок (увеличение ставки на 1% приведёт к уменьшению чистого процентного дохода на 11,7 млрд руб. или 2,2% от годового чистого процентного дохода за 2020 года).

- Тинькофф — не раскрывает exposure, однако мы оцениваем его как незначительно негативный. Это вызвано тем, что большая часть кредитов выдаётся под фиксированный процент. Соответственно, рост ставок по депозитам будет давить на доходность банка.

Мы считаем, что рост процентных ставок может положительно повлиять на финансовые результаты некоторых банков (в основном Сбербанка, но мы ждём, что ВТБ также сможет сменить свой exposure при продолжении роста ключевой ставки). Несмотря на это, влияние ключевой ставки на чистый процентный доход достаточно незначительно, поэтому не считаем этот фактор ключевым при оценке инвестиционной привлекательности банков.

Статья написана в соавторстве с аналитиком Николаем Чиквашвили

теги блога Сергей Пирогов

- ЕС

- Fix Price

- Henderson

- IMOEX

- Invest Heroes

- IPO

- Ozon

- S&P500

- S&P500 фьючерс

- SPO

- Whoosh

- X5

- X5 Retail Group

- акции

- алроса

- аналитика

- Арктик СПГ-2

- Астра

- АФК Система

- банки

- белуга групп

- Всеинструменты.ру

- ВТБ

- Газпром

- Газпромнефть

- геополитика

- ГМК Норникель

- Группа Позитив

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- Европа

- золото

- Инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- Иран

- Итоги года

- Китай

- ключевая ставка ЦБ

- ключевая ставка ЦБ РФ

- коронавирус

- Лента

- лукойл

- М.Видео

- Магнит

- Мечел

- ММК

- Московская Биржа

- натуральный газ

- нефтегаз

- Нефть

- нлмк

- Новатэк

- обзор рынка

- Облигации

- опек+

- операционные результаты

- отчетность

- отчеты МСФО

- офз

- полиметалл

- полюс золото

- прогноз компании

- прогноз по акциям

- прогнозы

- Распадская

- редомициляция

- роснефть

- русал

- рынок акций РФ

- Рынок нефти

- самолет

- санкции

- санкции ЕС

- санкции США

- Сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- СПГ

- сша

- Татнефть

- тинькофф банк

- трейдинг

- форекс

- ФосАгро

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- цены на нефть

- цены на топливо

- экономика России

- экономика США

- экспорт нефти из России

- ЮГК Южуралзолото

- Яндекс

фьючерсы, форварды, свопы и т.п.

Не учитываете хеджирование % риска по кредитам

Не проработан вопрос, как например рост ставки ЦБ на каждые 100бп повлияет на чистый процентный доход.

Ведь с ростом ставки и процентные расходы должны расти.

У Сбера там каждые 100бп — это сотни миллиардов процентных расходов