fomc

Индекс ММВБ торгуется на исторических максимумах

- 06 ноября 2019, 14:25

- |

Российский рынок акций

Индекс ММВБ торгуется на исторических максимумах, под влиянием позитива от ожидающейся торговой сделки между США и Китаем и под воздействием огромного потока ликвидности, который мировые ЦБ закачивают в финансовую систему. Технически нашему индексу требуется небольшая коррекция, чтобы продолжить рост, но пока цены на нефть и динамика внешних рынков не давали повода для начала такой коррекции. Вполне возможно, что в таких условиях какой-нибудь значимой просадки на нашем рынке акций и не произойдет. Инвесторы вместо выросших акций покупают те, которые еще не росли и это сглаживает динамику индекса ММВБ даже, когда снижаются голубые фишки. В условиях накачки рынков деньгами, менее рискованно оставаться в акциях, чем без них – пока на рынке действует такой принцип, и индекс ММВБ нацелен на 3000 пунктов.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи существенных изменений вновь не случилось, немного снизились ставки по USD. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 5,4-6,55%, USD 1,4-1,6%, по недельным — RUB 6,0-6,6%, USD 1,45-1,65%

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Оптимизм на рынках США сохраняется несмотря на неопределенность

- 06 ноября 2019, 13:34

- |

- Рост ВВП США в третьем квартале текущего года составил 1,9%, что стало выше ожидаемого роста в 1,6%, но подтверждает прогнозы по снижению роста экономики ниже 2% в 2019 году. Вероятность еще одного снижения ставки 10-11 декабря этого года считается маловероятным. Продолжение номинального роста американских индексов поддержано оптимизмом, что снижение промышленных индексов в США и снижение глобального экономического роста не затронут уровни потребления и сбережения американских домохозяйств.

- В последние три года наметился рост количества акций, входящих в индекс S&P 500, дивидендные доходности которых превышают доходность 10 летних Treasuries, что может привести к необходимости пересмотра традиционных инвестиционных портфелей в сторону увеличения доли акций высоко дивидендных компаний.

- Прогноз по росту ВВП Китая продолжает снижаться на фоне разнонаправленных макроэкономических данных. Официальный производственный индекс PMI в октябре снизился до 49,3 пунктов с сентябрьского уровня 49,8. В 2019 году, в соответствии с текущим прогнозом, ВВП может снизиться ниже уровня в 6%, до 5,8%. На этом фоне китайское правительство объявило о намерении сделать китайские рынки более открытыми и снизить ограничения для иностранных инвесторов.

( Читать дальше )

Джероми, и это всё?

- 30 октября 2019, 22:48

- |

начинается движуха)

Если коротко, то что удалось понять на первых порах: «снизили ставку, но посмотрим что будет дальше, оценивать будем комплексно, включая рынок труда (который сильный), инфляцию (которая всё еще может составить 2%) и международные события (Торговые переговоры). То есть совсем не факт, что пойдут дальше на ближайших заседаниях, если только не случится чего. Это то что я понял на первый взгляд. » Послушаем что скажет Пауэлл… пока рынок на месте, даже немного подрастает. Все читают и думают...

Доходность 30-летних казначейских облигаций сегодня снижается. Разворот после коррекции? Ну тогда, по законам жанра, и рынок акций должен развернуться...

( Читать дальше )

Итоги заседания FOMC могут изменить потоки на глобальных долговых рынках

- 30 октября 2019, 15:04

- |

Российский рынок акций

На российском рынке акций за неделю ситуация улучшилась, консолидация в нескольких знаковых бумагах завершилась прорывом вверх. В целом индекс ММВБ и РТС практически догнали в динамике прочие развивающиеся рынки, несмотря на слабую статистику по иностранным портфельным инвестициям. Тем не менее, отметим, что индекс ММВБ подошёл к верхней границе восходящего канала, от которой ранее довольно быстро откатывался.

В Газпроме активный рост предшествует приближающемуся совету директоров, на котором будет обсуждаться дивидендная политика компании. Также в лидерах роста Норильский Никель, пользующийся всплеском цены на рынке самого никеля из-за более раннего, чем ожидалось, прекращения экспорта руды из Индонезии.

Денежный рынок

Ставки по долларам США остались в диапазоне 1,7-1,9 на сроке овернайт; на недельном интервале активность очень низкая и значения не вполне релевантны — игроки ждут решения по ключевой ставке со стороны ФРС США. По рублям значительных изменений не произошло — снижение ставки со стороны ЦБ России на 0,5% было практически заложено в ожидания: овернайт лежит в диапазоне 6,6%-6,9%, недельные — 6,5-7,0%.

( Читать дальше )

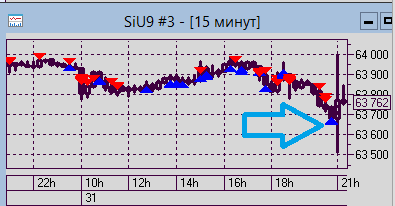

Не нужно стоять в Позициях во время всяких там разных FOMC

- 31 июля 2019, 21:34

- |

Пусть эта «Шарманка» играет для «храбрых Соколов, безумству которых поем мы песню».

20:56 закрыл все позиции по Si.

Update: Тем более конец месяца.

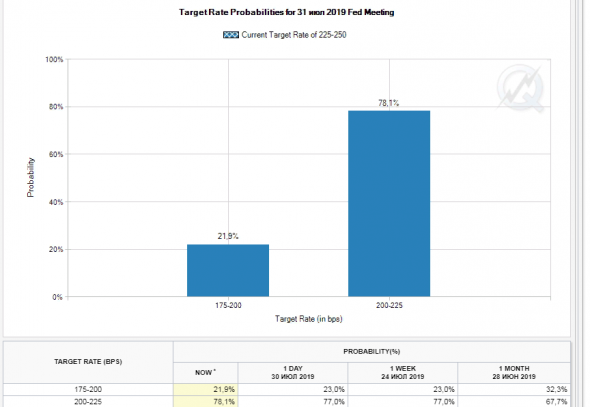

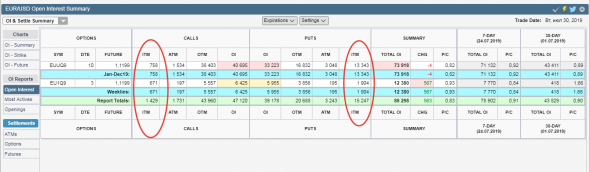

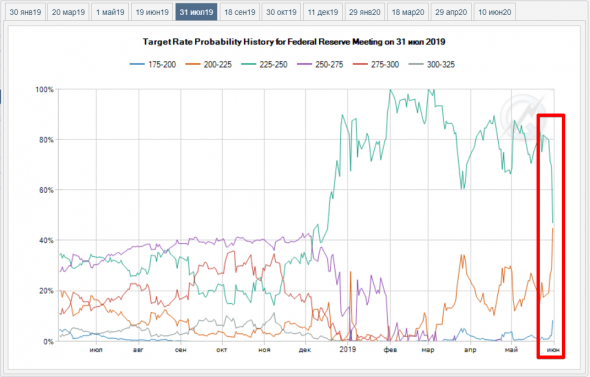

CME Group. Ставка ФРС

- 31 июля 2019, 09:41

- |

Трейдеры «готовятся» к снижению ставки.

в текущих опционах путов в деньгах очень много — должны разгрузиться

( Читать дальше )

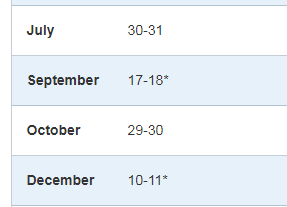

Календарь заседаний ФРС на 2019 год

- 19 июля 2019, 12:26

- |

Решение об изменении основных процентных ставок в США принимает Комитет открытого рынка (Federal Open Market Committee, FOMC) Федеральной резервной системы США во время своих заседаний. Комитет проводит 8 заседаний в год по вопросу рассмотрения основных процентных ставок в США. Заседания обычно проходят по вторникам. Исключения составляют первое и четвертое по счету заседания в году, которые проходят в течение двух дней (вторник и среда). В состав Комитета открытого рынка входят 12 человек.

Результат заседания становится известен в 14:00 EST (Нью-Йорк) в день заседания (либо во второй день, если заседание проходит в течение двух дней). (*) – заседание будет сопровождаться публикацией экономических прогнозов и пресс-конференцией Председателя ФРС.

Есть идея продать факты (S&P500)

- 19 июня 2019, 08:31

- |

Вероятно только уступки Китая в переговорах с США и принятие выгодных для Американцев условий, станут позитивом для рынка. И то сомнение, что это даст очень хорошую реакцию. И еще бОльшее сомнение в том, что Китай на это не пойдет. Видимо нас ждет очередное разочарование в этой сделки, и соответственно снижение S&P500. Разочарование намечено на 28-29 июня. А может даже и раньше.

И тут очень здорово, что 24 июня эксперируются квартальные фьючерсы на индекс. Новые фьючерсы — новые возможности. Снижение индекса S&P500 на 20% в прошлом году произошло сразу после сентябрьской экспирации.

( Читать дальше )

ФРС может понизить ставку. Они уже так делали.

- 04 июня 2019, 10:01

- |

Вспомним, что сейчас ФРС реализует программу QT. Программу «количественного ужесточения». В рамках этой программы ФРС изымает деньги из системы со скоростью около 42 млрд.$ в месяц. И уже за 2019 год изъяла из системы 207 млрд.$ Так же стоит вспомнить, что сворачивание данной программы анонсировано на сентябрь 2019 года.

Безусловно это фундаментально укрепляет доллар США по отношению ко всем другим валютам, но и в то же время ставит под угрозу ликвидность финансовых рынков. И вот, в результате полного провала в торговых переговорах США-Китай, и ряда других факторов мы видим, как стремительно рынок закладывает понижение процентной ставки ФРС США уже к июлю 2019 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал