etf

ETF на Еврооблигации (часть 2)

- 23 декабря 2019, 17:29

- |

В полку ETF на еврооблигации пополнение. ВТБ Капитал выпустили новый свой БПИФ с тикером VTBU на ММВБ.

Постараюсь кратко подбить характеристики фонда:

- Индекс - Корпоративные Российские Еврооблигации МосБиржи.

- Хотя в индексе порядка 50 наименований, в БПИФ всего 10 еврооблигаций.

- Ближайшим конкурентом данного БПИФ является SBCB от Сбербанка. SBCB также отслеживает индекс еврооблигаций ММВБ. Отличия заключаются в наличии критерия по ликвидности и в комиссиях. Комиссии у VTBU меньше и составляют 0,7%.

- Объем фонда сейчас наименьший из всех аналогов — 150 млн.

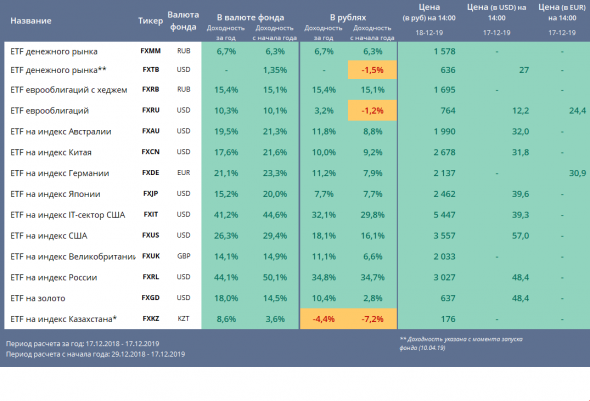

Соответственно, обновленная табличка для еврооблигационных ЕТФ:

Данные по шарпу, сортино и вару искажены, так как БПИФ торгуется всего полторы недели.

Более подробная информация о VTBU — https://rusetfs.com/etf/RU000A101368

Старая тема про ETF на еврооблигации - https://smart-lab.ru/blog/573925.php

- комментировать

- 1.1К | ★3

- Комментарии ( 0 )

ETF Vanguard через IB

- 19 декабря 2019, 10:51

- |

Пожалуйста, подскажите и помогите найти мертвые зоны в следующей идеи: предположим в наличии есть 7 миллионов рублей, хочу открыть

счет на IB, и на все деньги купить ETF VOO, VNQ, VYM, VIG и например RWX; с расчетом чтобы получать дивиденты, их реинвестировать,

и заниматься этим всем минимум 10 лет. Расчет такой, чтобы сейчас работать и жить вообще не трогая дивиденты, а через 10 лет за счет

сложных процентов и роста стоимости самих ETF, иметь возможность получать стабильный пассивных доход в долларах. Что я упускаю? в чем

минусы такой идеи?

«Открытие Брокер» победил в конкурсе инвестиционных идей

- 18 декабря 2019, 18:13

- |

Компания «Открытие Брокер» стала триумфатором конкурса аналитиков «Призовые фонды», который проводился Московской биржей и порталом Invest-idei.ru.

По условиям соревнования участникам необходимо было предложить не менее трёх инвестиционных идей по биржевым паевым инвестиционным фондам (БПИФ) и иностранным биржевым инвестиционным фондам (ETF – Exchange Traded Funds), которые обращаются на фондовом рынке Московской биржи.

По итогам конкурса инвестиционные идеи, выпущенные аналитиками «Открытие Брокер», продемонстрировали наибольшую доходность – 6,21%, что является отличным показателем для БПИФ и ETF.

В настоящее время на фондовом рынке Московской биржи обращаются 12 БПИФов, а также 16 ETF компаний Finex и ITI Funds. Биржевые фонды запущены на бенчмарки восьми стран: Россия, Казахстан, Германия, Великобритания, США, Китай, Япония, Австралия. Базовыми активами фондов выступают фондовые индексы на акции, облигации и товарные активы.

Доходности по FinEx ETFs - вместо подведения итогов года

- 18 декабря 2019, 16:35

- |

Раз уж я разыскал пароль от аккаунта на Смарт-лабе, повешу не только размышления об FXMM, но и просто данные о доходностях ETF за год. В принципе год был неплохим. Многие инвесторы «распробовали» фонды, научились ими грамотно пользоваться. Мы увидели притоки в FXGD, когда рынку понадобилась диверсификация в золото. Мы видели эффектные цифры по рынку США. Сейчас объем FinEx ETFs — уже 19 млрд руб., так что каждому, владеющему хотя бы одной акцией — большое спасибо за доверие!

PS. Меня просили указывать в каждом посте, что я лицо заинтересованное, мне скрывать нечего :)

Не все ETF на товары есть на американских биржах, но их интересно торговать. ETF на LSE

- 15 декабря 2019, 16:06

- |

Спасает InteractiveBrokers с доступом к Лондонской бирже LSE.

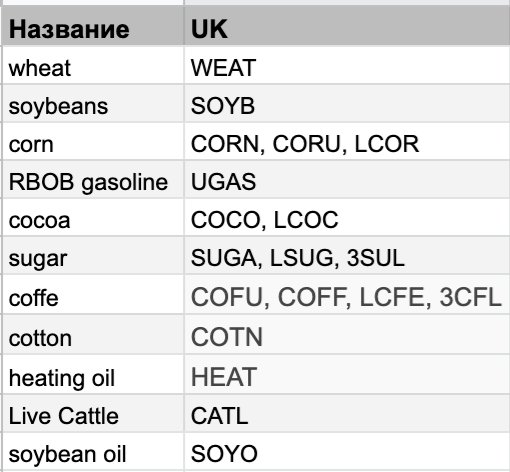

Не стану расписывать все торгуемые на счетах ETF в США, размещу таблицу английских, которые тоже активно используются:

(На присоединенных счетах ведется торговля акциями и ETF на товары).

Инвестиционная идея 40% доходности в рублях/usd

- 12 декабря 2019, 01:23

- |

на фоне господства доллара почти ко всем валютам в последние 5 лет, а так же санкций и спекуляций, турецкая лира пострадала сильнее.

Помним слова - Рынок рождается во время пессимизма, растёт во время сомнения. © Хонма Сокю.

Вероятность скорости и силы укрепления турецкой лиры к доллару по отношению к российского рубля к доллару выше. Разница может составить по моим оценкам 30-40%, на фоне укрепления евро к доллару.

( Читать дальше )

БПИФ (ETF) от Тинькофф. Expense Ratio Шрёдингера – он как бы есть, и его как бы нет.

- 10 декабря 2019, 11:25

- |

Итак, вышел долгожданный релиз. Называется новый фонд от Тинькова – «Вечный портфель» или Tinkoff All-Weather Index. И нет – это не очередной комплиментарный пост в сторону Тинькофф – сегодня будет о плохом :(

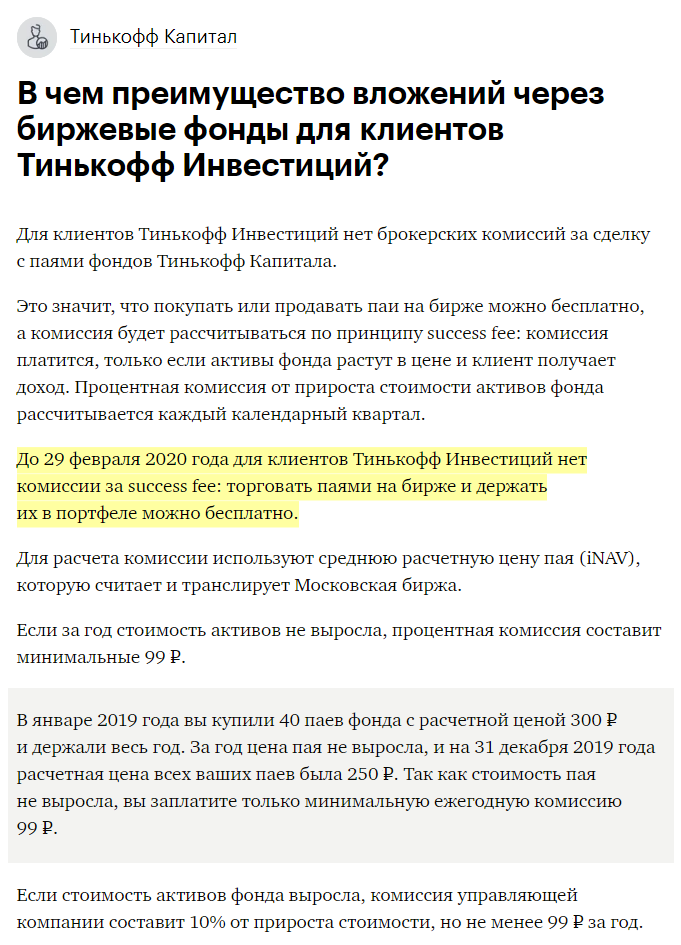

Такие вкусные условия заявлены – просто красота!

Собственно все условия тут, а пост не об этом.

Если кто не знает, то самый главный и определяющий фактор для подобного фонда – сколько вознаграждений фонд присвоит себе из стоимости чистых активов фонда (далее – СЧА). В английском языке это называется “expense ratio”, я к этому обозначению привык, и буду использовать его (далее – ER).

Эта комиссия незаметно, каждый день или каждый месяц по чуть-чуть удерживается из активов фонда, а не из вашего кошелька.

Так, например у одного из крупнейших фондов на американский индекс Vanguard S&P 500 ETF (VOO) ER составляет всего 0,03% в год от СЧА.

( Читать дальше )

ETF от Тинькофф?!

- 10 декабря 2019, 08:45

- |

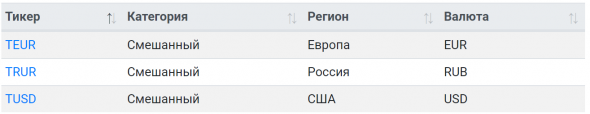

Обновлял вечером справочники в Квике и наткнулся на новые ETF от Тинька. Сразу полез гуглить, но Тинек в традициях современного УК не предоставил толком никакой информации заранее. Соответственно, пришлось все искать вручную и, главное, что-то да нашлось.

TEUR — Европа

TRUR — Россия

TUSD — США

Или картинкой, если кому проще.

Вот и все отличия по сути, но если смотреть внутри...

Все портфели в идеологии своей одинаковы. У каждого asset allocation на облигации, акции, золото и деньги по 25%. Но в дело подключается состав и скрытые комиссии. Составы TEUR и TUSD состоят из международных ETF. Вангуарды и iShares. Как обычно, из-за наличия прослойки, СЧА фондов будет размываться в силу комиссий данной прослойки, не раскрытой в правилах БПИФ.

( Читать дальше )

Etf vixy

- 09 декабря 2019, 14:26

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал