SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Vix

Что-то странное происходит с волатильностью индекса Dow Jones

- 23 октября 2017, 23:54

- |

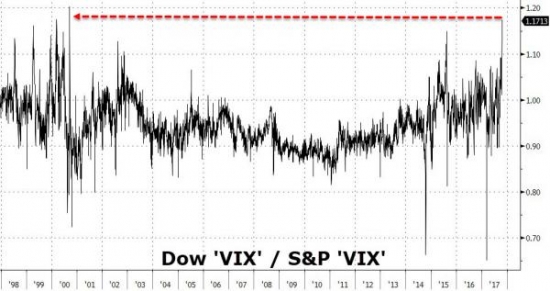

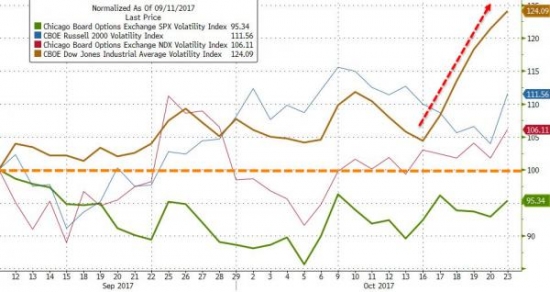

Интересное наблюдение от ZeroHedge. Соотношение индексов волатильности VIX для Dow и SP500 достигло исторического максимума за 17 лет (подобное наблюдалось в конце 2000 года).

Индекс волатильности Dow начал активно расти с середины октября (пунктирная красная стрелка на диаграмме).

( Читать дальше )

- комментировать

- 27

- Комментарии ( 3 )

План на неделю. S&P500, VXX, VIX. Flashback 1987, Richard Gere

- 23 октября 2017, 05:05

- |

В эти выходные читал старые дневники одного опытного трейдера.

И к своему удивлению обнаружил, что 5 лет назад — Осенью 2012 года

Финансовые издания также с волнением собирались встречать годовщину Черного Вторника 1987года, как и в прошлый Четверг.

В 2012г — 25я годовщина.

В 1987г, Dow Jones вырос на 44% YTD, тогда якобы на слухах о закручивании гаек со стороны Администрации Рейгана и закрытию нечистоплотных схем по банкротству предприятий и последующей их перепродажей дали толчек для негативной динамики недели, которая прадшествовала вторнику 19 Октября. А непосредственно 19 числа рынок упал на 20%.

В середине и конце 1980х именно узаконненое рейдерство M&A было самой выгодной сферой деятельности для акул Wall Street.

В Голливудском кинематографе роль финансиста, одного из успешных дельцов этого бизнеса (M&A Raider) сыграл Ричард Гир в фильме «Красотка» («Pretty Woman») 1990

Вернемся к 5ти летней статистике.

( Читать дальше )

И к своему удивлению обнаружил, что 5 лет назад — Осенью 2012 года

Финансовые издания также с волнением собирались встречать годовщину Черного Вторника 1987года, как и в прошлый Четверг.

В 2012г — 25я годовщина.

В 1987г, Dow Jones вырос на 44% YTD, тогда якобы на слухах о закручивании гаек со стороны Администрации Рейгана и закрытию нечистоплотных схем по банкротству предприятий и последующей их перепродажей дали толчек для негативной динамики недели, которая прадшествовала вторнику 19 Октября. А непосредственно 19 числа рынок упал на 20%.

В середине и конце 1980х именно узаконненое рейдерство M&A было самой выгодной сферой деятельности для акул Wall Street.

В Голливудском кинематографе роль финансиста, одного из успешных дельцов этого бизнеса (M&A Raider) сыграл Ричард Гир в фильме «Красотка» («Pretty Woman») 1990

Вернемся к 5ти летней статистике.

( Читать дальше )

4/5 СИГНАЛЫ ПАНИКИ - New Highs/New Lows (S&P 500)

- 22 октября 2017, 13:25

- |

Сигналы паники или как войти в рынок в соответствующее время.

Кстати, эти сигналы интересны и «полезны» не только для опционщиков, но и для среднесрочных и долгосрочных инвесторов на американской бирже. Они дают ИНОГДА закупиться почти по самым «лоям».

NEW HIGHS / NEW LOWS является моим четвертым СИГНАЛОМ ПАНИКИ, который дополняет другие сигналы. Про другие сигналы паники вы можете почитать здесь:

(VIX 3 Points: smart-lab.ru/blog/419734.php)

(VVIX: smart-lab.ru/blog/421074.php)

(90% Down Volume Day https: https://smart-lab.ru/blog/422212.php)

Эту информацию можно посмотреть на самой бирже:

www.nasdaq.com/markets/most-active.aspx?exchange=NYSE

( Читать дальше )

Кстати, эти сигналы интересны и «полезны» не только для опционщиков, но и для среднесрочных и долгосрочных инвесторов на американской бирже. Они дают ИНОГДА закупиться почти по самым «лоям».

NEW HIGHS / NEW LOWS является моим четвертым СИГНАЛОМ ПАНИКИ, который дополняет другие сигналы. Про другие сигналы паники вы можете почитать здесь:

(VIX 3 Points: smart-lab.ru/blog/419734.php)

(VVIX: smart-lab.ru/blog/421074.php)

(90% Down Volume Day https: https://smart-lab.ru/blog/422212.php)

Эту информацию можно посмотреть на самой бирже:

www.nasdaq.com/markets/most-active.aspx?exchange=NYSE

( Читать дальше )

Писец подкрадывается незаметно, или что происходит на финансовых рынках.

- 19 октября 2017, 22:48

- |

Друзья, извиняйте, но таймкодов сегодня не будет, ибо уже еду в аэропорт, чтобы завтра и в субботу выступить в Самаре. Кому интересно, ссылка на мероприятие, первый день вход свободный для всех — www.finam.ru/services/promo00193/

( Читать дальше )

( Читать дальше )

Антистрах (XIV), борьба с рынком, ошибки, маразм, рубль, нефть, Иран и Трамп и моя новая ставка по Америке.

- 14 октября 2017, 23:23

- |

Волатильность VXX, VIX...Buy VXX

- 09 октября 2017, 17:25

- |

9 ОКТЯБРЯ. В США -День Колумба. В этом году-неоднозначно проходят чествования заслуг Христофора.

Местные индейцы испытывают к нему, как бы это сказать, литературным языком — «Неуважуху»

Осталось 15-минут до сигнала BUY… макс 60мин думаю.

Это движение вниз VXX ниже 37 я покупаю. Идет сигнал по 15мин чарт.

сейчас 37.05 (время 10.23am ET)

сам господин VIX уже +5% с утра.

мой собств.индикатор модифиц. волатильности тоже растет с утра.

VXX пока выкаблучивается… но думаю не долго… ему..

в США- День Колумба. в общем — сегодня кроме боковика мало чего ожидаю.

Bond market & Banks are closed.

UPDATE. 11:41am ET MEGA-Сигнала Buy все еще нет, VXX, следующий поход ниже 37 думаю это именно он. Low of the day должны быть протестированы. Мы очень близко.

UPDATE. 3:28pm ET кратко -срочно можно брать профит районе 38.(частично) Следующая цель 39. вероятность 38.68 почти 90%, но сейчас overbought short term.

( Читать дальше )

Охотник за волатильностью. Часть 2. VIX, VXX

- 07 октября 2017, 15:30

- |

Большинство читателей думаю согласны, что мы находимся в территории OVERBOUGHT.

На графике внизу синия линия именно отражает ситуацию за последние 3 года.

Весьма близко к эктстримальным значениям, а при Администрации Трампа- однозначно максимально overbought.

Выше 57% макс overbought.

Мы уже выше декабря 2016г. и незначительно уступаем предыдущим пикам (синяя линия)

1. Весна 2016 Start of Bull Market. After low WTI oil. Feb 2016

2. Post Brexit Rally.

Предыдущий пост про волатильность здесь- Часть 1. https://smart-lab.ru/blog/424519.php

В пятницу только к концу торгового дня, я открыл инфо по Non-farm Payroll. 8:30am Friday.

Оказывается, в этот раз был негативный отчет за Сентябрь. Но сейчас на рынке столько разных подводных течений, что предсказать, как рынок отреагирует на ту или иную новость, занятие мне кажется бессмысленное.

И как оказалось, было достаточно смотреть за движением волатильности интрадей что бы понять, что происходит на рынке (S&P)

( Читать дальше )

На графике внизу синия линия именно отражает ситуацию за последние 3 года.

Весьма близко к эктстримальным значениям, а при Администрации Трампа- однозначно максимально overbought.

Выше 57% макс overbought.

Мы уже выше декабря 2016г. и незначительно уступаем предыдущим пикам (синяя линия)

1. Весна 2016 Start of Bull Market. After low WTI oil. Feb 2016

2. Post Brexit Rally.

Предыдущий пост про волатильность здесь- Часть 1. https://smart-lab.ru/blog/424519.php

В пятницу только к концу торгового дня, я открыл инфо по Non-farm Payroll. 8:30am Friday.

Оказывается, в этот раз был негативный отчет за Сентябрь. Но сейчас на рынке столько разных подводных течений, что предсказать, как рынок отреагирует на ту или иную новость, занятие мне кажется бессмысленное.

И как оказалось, было достаточно смотреть за движением волатильности интрадей что бы понять, что происходит на рынке (S&P)

( Читать дальше )

Рост S&P 500

- 06 октября 2017, 07:20

- |

Американский индекс S&P 500 штурмует новые высоты, но индекс страха VIX не преодолел лой декабря 2006 года. В июле 2017 года VIX был в районе 8,84, а лой декабря 2006 года примерно 8,60. Источник Smart — lab.ru/g/INDEX%3AVIX/d на месячном графике. Ситуация по страху на рынке примерно сопоставима уровню страха в конце 2006 года. Всё тогда росло и ничего не предвещало обвала на рынке, посмотрим как будет на этот раз. Удачи!

Long VIX, VXX. волатильность.

- 05 октября 2017, 17:13

- |

Долго ждал. Наелся гамбургеров. Время покупать волатильность.

Идет сигнал от VXX 15min, 2mo часовик тоже — а также от негатива DowJones Transport. and Russell2000 IWM=150 топчется. уже 3 дня. + сигнал «Черный лебедь» SKEW +7 самый высокий показатель с 11 Августа.

IBB-biotech не ушел выше 341.

CNN GREED=90 и тд

Long VXX =37.83 (возможно рано — но и догонять поезд не хочу).

Вообще по моей системе (15мин граф.) будет еще 1 попытка уйти ниже VXX. Но и 1й сигнал -сегодня тоже надо брать. Можно со стопом. Можно для строительства позиции. 2я добавка завтра. Но этот сигнал НЕ брать я не мог.

P.S. 10:26am VXX =37.70 — по индикаторам 15мин — дааа будет еще 1 попытка. более надежное лоу. сейчас отскок потом- ниже попытка- но не факт что попытка после откока уйти ниже будет ниже 37.75. Цена может быть 37.55 а может и 37.85. Каждый сам решает. но мы уже близко.

UPDATE. 11:55am ET. S&P=+10… после ухода еще ниже к 37.22 VXX начинает попытку отскока. С глубокого oversold. Более глубокого чем я ждал. Вообще сам факт разворота волы -удивителен, учитывая, что мы пробиваем хаи по СиПи. Но это так и работает. Вола- leading indicator.

( Читать дальше )

Идет сигнал от VXX 15min, 2mo часовик тоже — а также от негатива DowJones Transport. and Russell2000 IWM=150 топчется. уже 3 дня. + сигнал «Черный лебедь» SKEW +7 самый высокий показатель с 11 Августа.

IBB-biotech не ушел выше 341.

CNN GREED=90 и тд

Long VXX =37.83 (возможно рано — но и догонять поезд не хочу).

Вообще по моей системе (15мин граф.) будет еще 1 попытка уйти ниже VXX. Но и 1й сигнал -сегодня тоже надо брать. Можно со стопом. Можно для строительства позиции. 2я добавка завтра. Но этот сигнал НЕ брать я не мог.

P.S. 10:26am VXX =37.70 — по индикаторам 15мин — дааа будет еще 1 попытка. более надежное лоу. сейчас отскок потом- ниже попытка- но не факт что попытка после откока уйти ниже будет ниже 37.75. Цена может быть 37.55 а может и 37.85. Каждый сам решает. но мы уже близко.

UPDATE. 11:55am ET. S&P=+10… после ухода еще ниже к 37.22 VXX начинает попытку отскока. С глубокого oversold. Более глубокого чем я ждал. Вообще сам факт разворота волы -удивителен, учитывая, что мы пробиваем хаи по СиПи. Но это так и работает. Вола- leading indicator.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал