USD

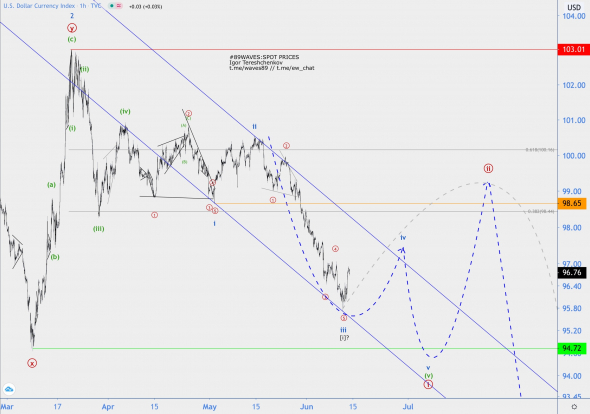

Волновой анализ индекса DXY

- 13 июня 2020, 14:34

- |

Таймфреймы: 4H, 1H

Ещё один успешный прогноз, убедитесь: https://vk.com/wall-124328009_16282, https://t.me/waves89/1615.

Напомню, что сейчас формируются заходные (волны «1»-«2»-[i]-[ii]) в нисходящем направлении, c целями от 86-и синтетических попугаев за доллар. В данный момент, началась коррекция «iv» of (v) of [i] с целью сдвинуть вбок или вверх синий канал, но не пробивать при этом оранжевый уровень. Или же волна [ii] с целями в области серых фиб.

Оба эти сценария локально направлены вверх, но лонг бы я категорически не рекомендовал. Всегда вероятнее, что тенденция (в данном случае, даунтренд) продолжится, чем сменится. Поэтому я могу только рекомендовать собирать откаты цены вверх для набора или наращивания короткой позиции по инструменту.

- комментировать

- 367

- Комментарии ( 2 )

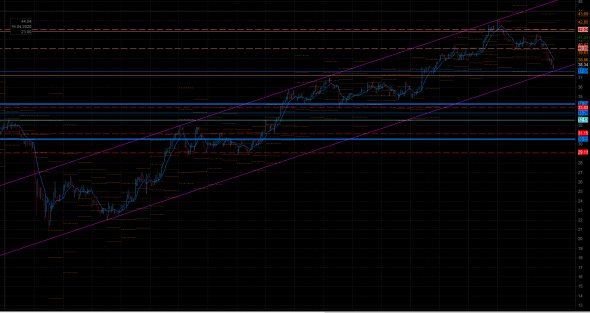

Нефть .Brent. Скоро 45

- 11 июня 2020, 22:59

- |

Нефть Brent дошла и отбилась от нижней границы канала.

Дорога к верхней границе (45) открыта.

Ежедневный обзор рынка FORTS! Нефть Brent, Сбербанк, Газпром, USD/RUB,EUR/USD, Золото, РТС, ММВБ.

Ежедневный обзор Вы можете посмотреть:

Web-сайт: liptrader.ru

Youtube: www.youtube.com/c/LipTrader

Instagram: instagram.com/lip_trader/

VK: vk.com/liptrader

Tellegram: tlgg.ru/LipTrader_new

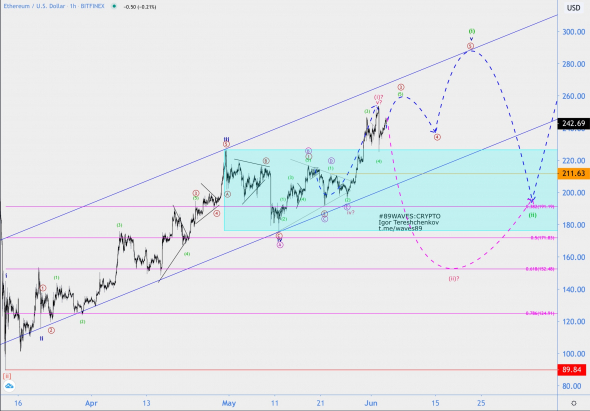

Волновой анализ ETH/USD

- 04 июня 2020, 17:09

- |

ТФ: 1H

Около месяца я рассматриваю вариант с восходящим импульсом в качестве основного, это вместо зигзагов из прошлых обновлений (https://vk.com/wall-124328009_16259). И такой подход даёт свои плоды в виде успешных сделок. Сейчас рынок находится на развилочке, выбирает путь движения. На втором графике я схематично обозначил эти пути.

В рамках цветного счёта, восходящее движение продолжится прямо с текущих значений. Минимальная цель — верхняя граница синего канала, затем уход в коррекцию в область волны «iv» или ниже. Далее рост. В рамках розового сценария, коррекция продолжится в область розовых фиб, и уже после этого начнется рост.

Таким образом, все сценарии смотрят вверх, зоны для покупок понятны и обозначены, остаётся только дождаться и совершить сделку. Ну и про стопы не забывайте — главное правило торговли.

Пикирующий доллар - теория заговора (в порядке бреда)

- 28 мая 2020, 20:37

- |

С середины марта он потерял 4%, включая 1.5% большой красной свечой за последнюю неделю.

До среднегодового значения (прикинул на глаз) надо упасть еще на 1% примерно до 97.5.

С другой стороны, юань с середины января успел подешеветь относительно доллара на 4% (если взять тот же отрезок, DXY остался примерно на том же уровне).

Как известно, дешевый юань = Сильный Китай

Сильный Китай = заноза в заднице Трампа

Китайская заноза в заднице именно сейчас (на фоне всех терок) = заноза в квадрате

Доллар должен резко подешеветь, решил Трамп. Тем более это поможет слегка обесценить растущий совокупный долг.

Кстати, по этой же причине S&P растет сегодня как не в себя.

Волновой анализ GBP/USD

- 23 мая 2020, 12:18

- |

Таймфрейм: 1H

Вероятно, завершилась волна (2), которая предполагалось месяцем ранее: https://vk.com/wall-124328009_16120. Сейчас ожидаю завершения волны «2» степенью меньше, чем предыдущая. То есть, по моему мнению, формируются заходные волны в восходящем направлении.

Потихоньку набираю лонги по паре. Хорошим местом входа в лонг сейчас видится вход на пробой нисходящего красного канала в восходящем направлении. Со стопом по локальному минимуму. Если будет реализоваться серый вариант, то этот вход позволит выйти в плюсе и перезайти из области зелёных фиб.

Обзор FX рынка. Основные валюты

- 14 мая 2020, 14:15

- |

Доллар США

Глава ФРС Джереми Пауэлл заявил о «непримиримой позиции» ЦБ относительно отрицательных процентных ставок в США, при этом оценка экономических перспектив была уж совсем безрадостной, что в итоге вылилось в довольно несбалансированный и нехарактерный для традиционного центриста (кем является Пауэлл) меседж, что и разочаровало рынок.

Наиболее значимый экономический апдейт по США сегодня – первичные заявки на пособия по безработице за неделю, которые, как ожидаются, вырастут на 2.5 млн. Учитывая мрачный прогнозы Пауэлла вчера, негативный сюрприз в заявках вряд ли кого-то удивит, однако позитивный сюрприз возможно найдет выражение в спросе на риск, опят же из-за того что Пауэлл вчера заложил вчера довольно «низкую базу» ожиданий по экономике. Это нужно учитывать в интерпретации последующих данных.

EIA подтвердили вчера о снижении запасов в Кушинге (-3M баррелей), что является весьма позитивной новостью для нефтяного рынка. МЭА пересмотрел средний спрос в 2020 на +690 тысяч баррелей в день, комментарии главы Бирола отличались небольшим уклоном в оптимизм. В частности, он заявил, что падение спроса оказалось не таким сильным как предполагалось, так как страны продолжают снимать ограничения.

( Читать дальше )

Волновой анализ USD/JPY

- 13 мая 2020, 21:37

- |

Таймфрейм: 1H

Здесь всё без изменений с прошлых обновлений (https://vk.com/wall-124328009_16070). Жду серьёзное укрепление йены после завершения треугольника (X). Структура этого треугольника либо уже укомплектована, либо очень близка. Глобальные цели ищите тоже в прошлом обновлении по ссылке выше

Волновой анализ индекса DXY

- 12 мая 2020, 20:52

- |

Таймфрейм: 1H

За месяц на форексе ничего не случилось (https://vk.com/wall-124328009_16067). Стало быть, и доллар продолжает флэтить (от слова «боковик», а не от слова «плоскость»). Пытаюсь разгадать структуру происходящего, но красивых идей пока в голову не приходит.

Наработки на графике ниже. В рамках сценария, нельзя пробивать вверх оранжевый уровень. Свои варианты приглашаю показать в телеграм чате, ссылка на который в боковом меню группы.

Скепсис по доллару

- 08 мая 2020, 07:26

- |

Пока это воспринимается как театр абсурда. Дональд Трамп и представители американской политики обвиняют Китай в сокрытии данных о коронавирусе, предупреждают о возможных неплатежах по трейджерис, находящихся в китайских резервах. Китай встречно намекает на готовность продавать трейджерис с риском для доллара.

Мы привыкаем к противостоянию сверхдержав. Перепалки – все еще в основном словесного характера. Но есть уже и взаимные репрессивные действия. И именно Штаты, как это смотрится со стороны, выступают инициаторами конфликта.

Внешнеполитическая логика США и понятна, и саморазрушительна. Это логика угнетения оппонентов для удержания собственного лидерства в мировой торговле, экономике и политике. С конца прошлого века, под деградацию, а затем и распад СССР эта логика работала неплохо.

Возвышение Китая сделало ее бесполезной. Грубое давление допустимо по отношению к слабым соперникам. Но остановить внешнеполитические процессы, которые формировались десятилетиями, сложно. И вот полемика близка к срыву на крик.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал