SPO

МТС Банк пока не планирует SPO акций, потребности нет — Топ менеджер

- 27 мая 2024, 13:36

- |

- комментировать

- 155

- Комментарии ( 0 )

Сегежа — только допка поможет нам

- 24 мая 2024, 13:51

- |

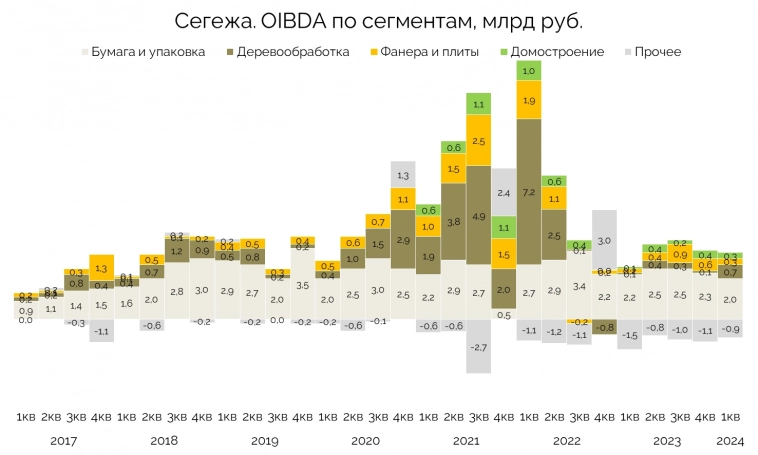

🪓 Сегежа — только небо допка поможет нам

Есть ли лучик света в темном царстве? Посмотрим на результаты первого квартала.

🖨 Как обстоят дела с производством?

— Просадка в продажах мешочной бумаги. Цены на уровне III квартала 2023 года.

— Бумажная упаковка всё еще в унынии. Цены в среднем на 20% ниже 2022 года.

— Цены по фанере всё еще низкие. Только пиломатериалы восстанавливаются второй квартал подряд.

❗️ Существенного улучшения конъюнктуры пока не наблюдаем.

💸 А как дела с финансами?

Выручка выросла на 22% — до 22,8 млрд руб. в основном за счет девальвации рубля.

👉 Ключевая проблема — финансовые расходы. Они выросли с 3,7 до 5,4 млрд руб. год к году.

Итоговый убыток вырос на 39% — с 3,7 до 5,2 млрд руб. Нужна либо более сильная девальвация рубля к 100-110 за доллар, либо более высокий уровень цен продажи продукции.

Свободный денежный поток остается отрицательным в результате роста оборотного капитала — 9,4 млрд руб. против 8,4 млрд руб. годом ранее.

( Читать дальше )

Не исключаем SPO ЮГК на горизонте 12 месяцев - БКС Мир инвестиций

- 23 мая 2024, 13:01

- |

ЦБ зарегистрировал допэмиссию ЮГК в размере 30 млрд акций, сообщил Интерфакс. Регистрация допэмиссии — техническая необходимость в случае решения об утверждении проспекта эмиссии акций, который будет действовать в течение года. Интерфакс напоминает, что компания в прошлом не исключала возможность SPO для вхождения в индекс МосБиржи (free float должен быть 10% против текущих 6%), но конкретных сроков не давала.

Новость техническая, уже в цене. Допэмиссия в размере 14% капитала сильно выше требуемых 10% free float для попадания в индекс МосБиржи (сейчас free float ЮГК — 6%). SPO может размыть доли текущих акционеров, что будет негативно на момент объявления. У нас позитивный взгляд на бумагу с учетом перспектив роста добычи.

Не исключаем SPO ЮГК на горизонте 12 месяцев, но не ждем размещения всех 30 млрд акций, зарегистрированных ЦБ. По нашим оценкам, размещения 10 млрд акций будет достаточно для того, чтобы free float достиг 10%. В ожидании роста добычи в среднем на 20% в год до 2027 г. мы позитивно смотрим на бумагу, которая торгуется с P/E 7.3х в текущих ценах против целевых 8.2х на 2025 г.

Банк России зарегистрировал допэмиссию ЮГК

- 22 мая 2024, 17:15

- |

Банк России принял решение о регистрации допвыпуска и регистрации проспекта акций компании «Южуралзолото» (ЮГК), размещаемых по открытой подписке, сообщил регулятор.

В апреле совет директоров ЮГК одобрил увеличение уставного капитала путем размещения дополнительно 30 млрд акций (14% от действующего УК).

Компания неоднократно заявляла, что не исключает SPO в будущем, чтобы повысить ликвидность и войти в индекс IMOEX, для которого free float должен быть 10%, но никаких конкретных планов или сроков не называла.

www.interfax.ru/business/961816

Тинькофф отчёт. В ожидании Росбанка..

- 22 мая 2024, 15:19

- |

Что касается оценки Росбанка, то совет директоров ТКС Холдинг предполагает диапазон мультипликатора по капиталу в диапазоне 0.9-1.1. (плюс минус в рамках ожидаемого мной диапазона 0.8-1.0). То есть балансовая стоимость на одну акцию вырастет минимум на 30%. Но это ещё не финальная оценка.

Что касается дополнительной эмиссии, то запланированный объем составляет 130 млн штук по цене 3423,62 рублей за акцию. Он включает резерв для осуществления преимущественного права выкупа, который оценивается примерно в 60 млн акций. Невостребованные в рамках преимущественного права акции будут погашены.

В целом нужно понять и принять, что многие моменты в этой сделке будут на совести участников и повлиять на них мы не можем. Оценка не вау, но в целом можно выразиться так:

Результаты за I квартал

В I квартале ТКС Холдинг продолжил наращивание лояльной базы клиентов. По прогнозам менеджмента к концу этого года число активных клиентов увеличится на 20%.

( Читать дальше )

Совкомбанк. Результаты за I квартал 2024. Новый прогноз по прибыли

- 21 мая 2024, 08:51

- |

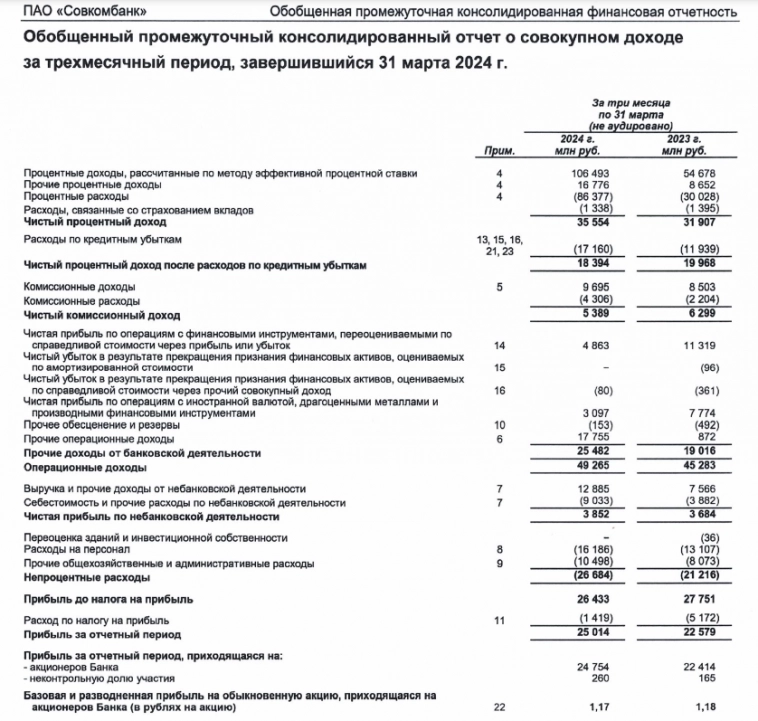

Совсем недавно я опубликовал инвестиционную идею в Совкомбанке, а на прошлой неделе банк выпустил отчетность по МСФО за I квартал 2024 года. Взглянем на ключевые показатели:

🔵Чистый процентный доход: 35,6 млрд руб (+11,4% г/г)

🔵Чистый комиссионный доход: 5,4 млрд руб (-14,4% г/г)

🔵Чистая прибыль: 25 млрд руб (+11% г/г)

Важно отметить, что финансовая отчетность за I квартал включает в себя консолидацию «Хоум банка». Таким образом, в отчетном периоде розничный кредитный портфель Совкомбанка показал рост на 32%, а чистая прибыль выросла на 11%. При этом рентабельность капитала (ROE) в I квартале составила 35%.

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

📈 Подробнее о результатах

— Акционерный капитал Банка вырос на 14% с начала года и составил 301 млрд рублей.

( Читать дальше )

Совкомбанк планирует увеличить объем допэмиссии вдвое

- 16 мая 2024, 12:50

- |

Совкомбанк может оплатить допэмиссией своих акций не только первую, но и вторую часть сделки по покупке ХКФ банка (работает под брендом Хоум банк), сообщила кредитная организация.

Для этого потребуется увеличить общий объем допэмиссии акций на 1 млрд штук — до примерно 2 млрд акций.

P.S. Негатив по акциям Совкомбанка

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции !https://t.me/+cVjMyxdUl8EzODBi

🟨 Тинькофф. Допэмиссия. Есть ли риски? Что делать?

- 14 мая 2024, 18:05

- |

🔸Точки входа: 3055/2990

🟡 Акционеры Тинькофф дали добро на допэмиссию в 130 млн акций по цене 3423 рубля за штуку. Это может принести компании ошеломляющие 445 млрд рублей.В центре внимания — покупка Росбанка. Ожидается, что его «оценят» в 0,9-1,1 капитала, то есть на его приобретение уйдет около 220 млрд рублей.

Остальные акции, выпущенные в рамках допэмиссии, будут «погашены». Это значит, что как я и прогнозировал о половине от заявленной суммы допэмиссии остается в силе.

🟡 Гудnews и риски.✔️ Компания утвердила программу выкупа акций (байбек) до 19 млн акций (10% от капитала). Также возможное возвращение к дивидендам, пусть и небольшим.

✖️ Риск. Мы до сих пор не знаем точной оценки Росбанка. Если она взлетит выше 1+ капитала, это ударит по котировкам.

🟡 И так что делаем?Спекулировать я бы не стал: риски никто не отменял, но долгосрочно как держал так и продолжаю держать!Все точки докупа, также давал на канале ранее!

Выжидаем 16 числа: ждем отчет и подробностей о сделке.

( Читать дальше )

Допэмиссия М.Видео, есть ли перспективы у группы после размещения?

- 14 мая 2024, 09:01

- |

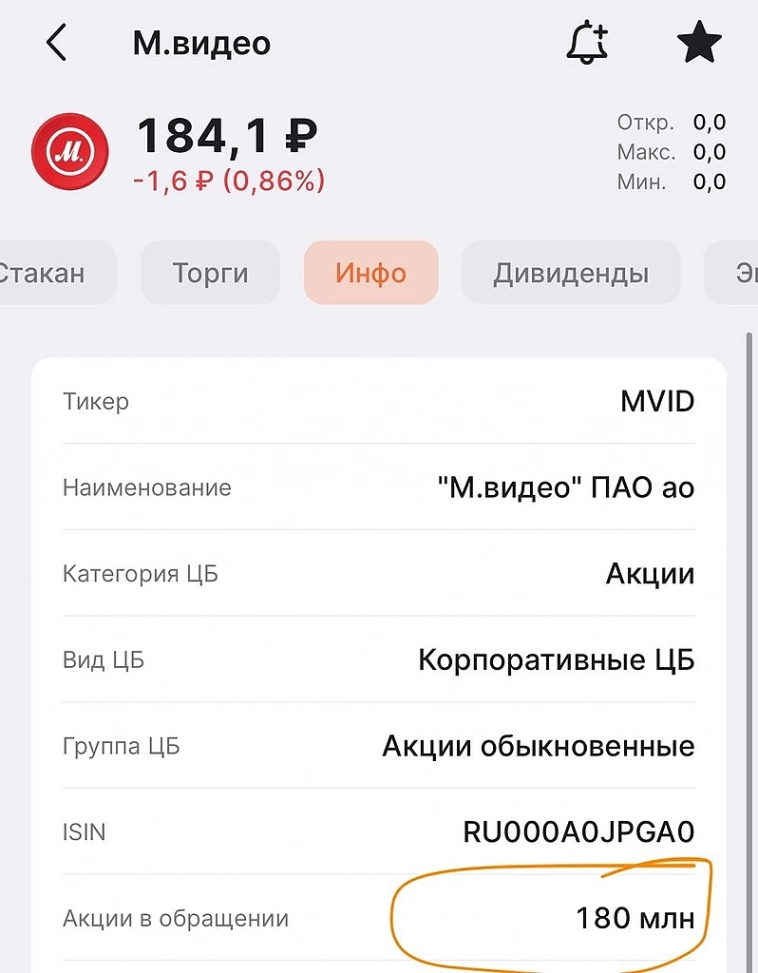

СД М.Видео-Эльдорадо одобрил увеличение уставного капитала, если вы следили за судьбой данного эмитента, то, наверное, не удивлены данному решению. Для меня это тоже не стало каким-то сюрпризом, но всё же думается, что допэмиссия сделана не для сокращения долга, почему? Давайте для начала рассмотрим ключевые факты о сделке:

🖥 Размещено будет 30 млн обыкновенных акций по открытой подписке (число акций на сегодняшний момент 179,8 млн), что соответствует 17% от существующего уставного капитала. Если оценивать данный пакет по рыночной цене, то выходит — 5,532₽ млрд, но цену определят позднее.

🖥 Один из крупнейших акционеров компании — инвестиционный холдинг ЭсЭфАй — выразил предварительную готовность приобрести весь объём дополнительной эмиссии.

( Читать дальше )

С праздников ловим падающий нож 🔪

- 13 мая 2024, 15:07

- |

💰 Цена размещения будет определена позднее.

Важно, что

Инвестхолдинг SFI выразил предварительную готовность приобрести весь пакет акций ☝️ на этой новости, возможно и не столь сильно будут укатывать стоимость цены 🤷♂️

Но сама суть, что это уже далеко не первое дополнительное размещение на РФ рынке, и сама тенденция говорит о негативном настрое относительно последующего продолжения роста, ведь на очереди много кому есть еще на устроить SPO, например та же Сегежа

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал