S&P500

Пересмотр портфеля американских акций 20-08-2018

- 21 августа 2018, 12:28

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

S&P 500 (US500,E-Mini,SPY) под капотом 20.08.18

- 21 августа 2018, 11:23

- |

- Таблица по лидерам/отстающим — относительная инерция

- Aкции по категориям

- Длительный аптренд (419 акций) 20.08.2018

- Откат в аптренде (58 акций) 20.08.2018

- Консолидация / потеря инерции в аптренде (834 акций) 20.08.2018

- Пробой растущей 50МА (78 акций) 20.08.2018

- Пробой падающей 50МА (109 акций) 20.08.2018

- Недавний пробой растущей 50МА (238 акций) 20.08.2018

- Недавний пробой падающей 50МА (156 акций) 20.08.2018

- Слом растущей 50МА (42 акций) 20.08.2018

- Слом падающей 50МА (35 акций) 20.08.2018

- Недавний слом растущей 50МА (81 акций) 20.08.2018

- Недавний слом падающей 50МА (116 акций) 20.08.2018

- Консолидация под 50МА (702 акций) 20.08.2018

- Отскок вниз от 50МА (171 акций) 20.08.2018

- Подскок вверх от 200МА к 50МА (124 акций) 20.08.2018

- Консолидация под 200МА (304 акций) 20.08.2018

- Отскок вниз от 200МА (28 акций) 20.08.2018

- Подскок вверх от 50МА к 200МА (149 акций) 20.08.2018

- Консолидация на дне (637 акций) 20.08.2018

- Подскок со дна (202 акций) 20.08.2018

- Длительный даунтренд (318 акций) 20.08.2018

- Базирующиеся акции

- Строка идентифицирует группу акций, 4 столбец с конца показывает какой процент рынка эта группа покрывает.

- Последний столбец показывает % акций из S&P500, входящих в данную группу.

- Акция грубо считается «лидирующей», если рейтинг относительной силы > 80, т.е. если рынок растёт, это акции, которые растут быстрее остальных, если весь рынок падает, то это будут акции, которые упали меньше остальных («на безрыбье и рак рыба»).

- Акция грубо считается «отстающей», если рейтинг относительной силы <20.

- Разбивка по отраслям производится по иерархии IBD из 197 отраслей

- Отрасли ранжируются по росту за последние 6 мес

- В таблицах оставлены только репрезентативные отрасли (в конкретный тикерлист входит не менее 3 акций отрасли)

- Из-за ограничения на размер поста краткое объяснение читайте здесь.

Таблица по лидерам/отстающим — относительная инерция

| 2018-08-20 Список |

( Читать дальше )

Продолжительность бычьих и медвежьих рынков в США

- 21 августа 2018, 08:07

- |

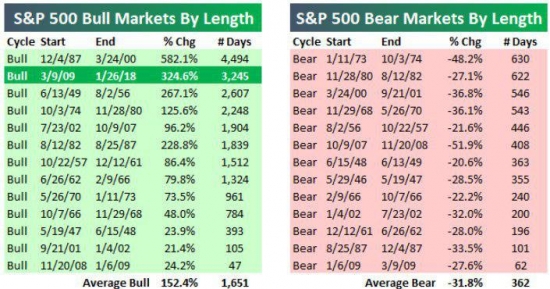

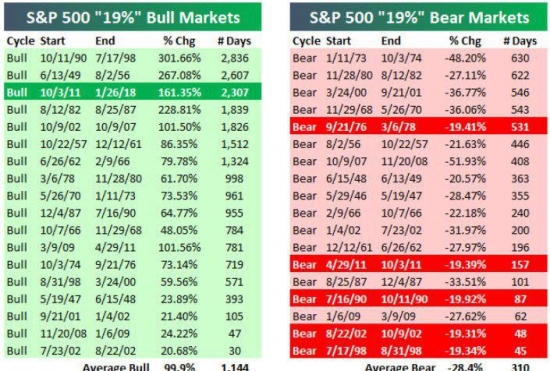

Ниже данные по всем бычьим и медвежьим рынкам после Второй Мировой. Данные на основе индекса S&P500. Для определения медвежьего рынка обычно используют снижение индекса на 20%.

С 46 года было 13 рынков быков и 13 рынков медведей. Средняя длительность растущего рынка была 1651 дней, а возврат составлял чуть более 150%. Текущий бычий рынок длится уже 3245 дней и возврат составил 324%. Это второй в истории самый продолжительный рынок быков.

Если же в оценках допускать субъективность, погрешности и не быть строгим в постановке границы в 20% для медвежьего рынка, то текущий рост длится уже 2307 дней (средняя 1144 дня), а возврат составляет чуть более 160% (средняя 99.9%). Статистика ниже допускает субъективность в оценке и для определения медвежьего рынка было достаточно и 19% снижения. Таким образом, вышло 18 растущих и 18 падающих рынков. Делая такие допущения, текущий рынок быков если не второй в истории, то третий по продолжительности и четвертый по процентному росту.

Источник

Почему инвесторы продолжают покупать акции технологического сектора

- 20 августа 2018, 22:07

- |

20 августа. (Dow Jones). Акции таких компаний, как Amazon.com Inc., Netflix Inc. и Salesforce.com Inc., с начала года резко выросли в цене, способствуя повышению фондового рынка и одновременно вызывая рост оценок до уровней, которые некоторые инвесторы считают настораживающими.

Goldman Sachs Group Inс. проанализировал рыночные цены и оценки за последние 40 лет и пришел к выводу, что средняя оценка акции в составе S&P 500 сейчас соответствует 97-му процентилю исторических уровней. Такие оценки во многом объясняются удорожанием востребованных акций технологического сектора.

Если череда роста на рынке акций продолжится на этой неделе, то станет самой длинной в истории с позиций внутридневного трейдинга.

Некоторые инвесторы полагают, что высокие оценки свидетельствуют об отсутствии размаха в рыночном росте, что делает акции уязвимыми в случае отката. Проведенный Credit Suisse Group AG анализ данных с 1964 года показывает, что рост мультипликаторов приводил к снижению доходности в ходе 10-летних периодов.

( Читать дальше )

«Индикатор Баффетта» предсказывает обвал фондового рынка? Серьезно?

- 20 августа 2018, 16:45

- |

(по следам предыдущей статьи https://smart-lab.ru/blog/484770.php)

В предыдущей статье «Американский фондовый рынок: Пузырь или все-таки нет?» мы постарались объяснить, почему оценки акций в США не являются свидетельством перегретости рынка. Что по мультипликаторам рынок оценен весьма умеренно относительно исторических значений. Более того, сами по себе оценки акций никогда не были предвестниками чего бы то ни было опасного, неминуемого краха и медвежьего рынка.

Согласно истории рынка, главными и единственными врагами американских акций всегда являлись экономический спад и рецессия, а не оценки сами по себе.

Однако различные медиа продолжают отстаивать идею, что рынок искусственно завышен и ненормально дорог, пестрят мрачными прогнозами и пессимистичными, пугающими графиками (чаще всего бессмысленными). С годами постоянного роста американского рынка и вечного несрабатывания мрачных прогнозов в ход начинает идти «тяжелая артиллерия». Так называемый

( Читать дальше )

Apple – самая дорогая компания в мире. Или о том, как она стала стоить больше триллиона долларов.

- 20 августа 2018, 12:48

- |

И так — компания Apple в этом году побила все рекорды по капитализации на американском рынке акций. Фактически капитализация яблочной компании в настоящее время уже превысила триллион долларов. Что сделало ее не только самой дорогой американской компанией, но и самой дорогой компанией в мире. И конечно сразу возникает два вопроса. В чем причина столь бурного роста акций? И в чем секрет успеха это компании?

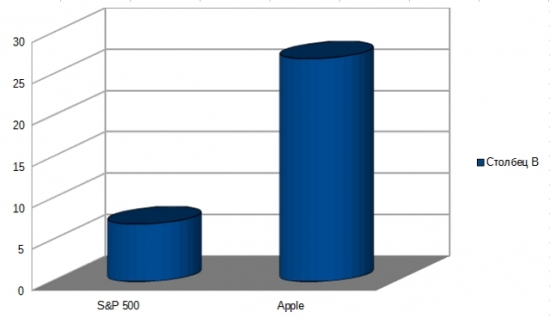

Начнем с того, что индекс S&P 500 в этом году вырос примерно на 7%. В то же время акции яблочной компании в этом году выросли примерно на 27%.Таким образом, акции этой компании выросли почти в четыре раза больше чем индекс S&P 500.

( Читать дальше )

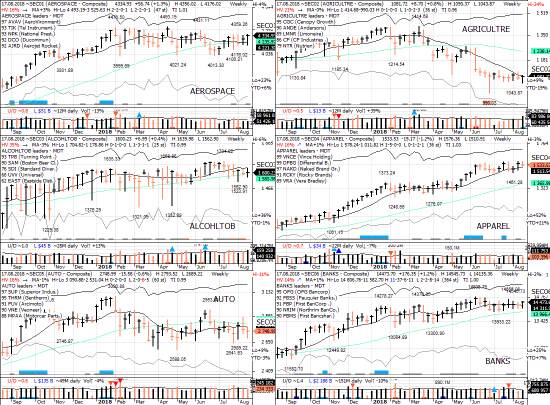

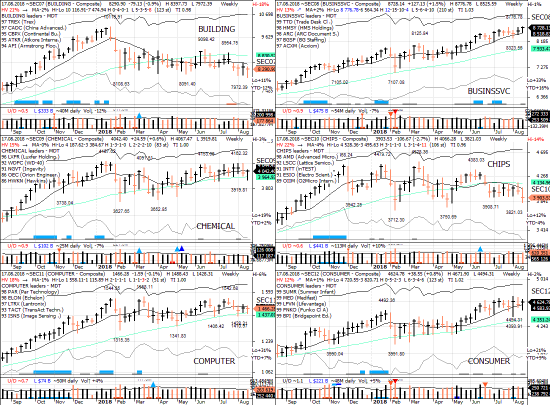

S&P 500 под капотом - секторы США в картинках 17.08.18

- 19 августа 2018, 16:08

- |

- uptrend 11

- downtrend 1

- sideways 21

Полупроводники, про которые я уже устал писать, упали почти на 3%, и это ещё только начало. На очереди финансы, если там распродажа продолжится, рынок уйдёт в коррекцию.

Чтобы лучше рассмотреть, щелкайте каждую серию из 6 картинок по отдельности. Композиты построены по разбивке на секторы IBD.

( Читать дальше )

Ау!!! Где Seven_17?

- 19 августа 2018, 15:24

- |

Хотелось бы, чтобы он озвучил своё видение на перспективы SP500.

Давайте все дружно его попросим!!!

Внимание, всем кто торгует SP500!

- 19 августа 2018, 14:02

- |

SP500 может, в принципе, ещё пойти вверх, но только через поход к 2500.

Даже те, кто не верит в ТА — будьте внимательны, а лучше заработайте.

График не привожу, его и так все наизусть помнят.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал