Блог им. Terreus

Американский фондовый рынок: Пузырь или все-таки нет?

- 30 июля 2018, 17:51

- |

Беглый взгляд на индекс американского фондового рынка S&P 500, особенно на долгосрочный график, дает мало шансов удержаться от заключения, что это «пузырь», что это похоже на конец 90-х и знаменитый «dot com bubble». Резкая коррекция (после не менее резкого январского взлета) начала этого года еще более утверждает в этом взгляде – дескать, здоровый рынок так падать не может. Даже чиновники ФРС беспокоятся, насколько обоснованы оценки акций на данный момент.

Однако реальность намного сложнее. Необходимо помнить, что у любого актива нет понятия абсолютная стоимость, есть только относительная.

Более детальный анализ показывает, что оценки акций действительно выше исторических средних значений. Но «пузырем» это назвать сложно, особенно если вспомнить, что процентные ставки на рынке на порядок ниже, чем 15-20 лет назад. И уж тем более это не имеет ничего общего с концом 90-х, началом нулевых, когда индекс S&P 500 вертикально взлетел всего за пару лет, но затем драматично уполовинился.

И вот несколько доводов, почему это не «пузырь»:

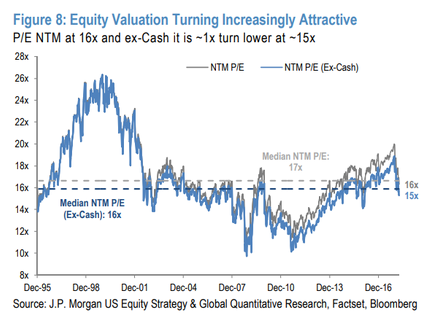

1) Самый надежный индикатор оценки акций в последние несколько десятилетий – P/E (цена/прибыль), и что очень важно – прибыль будущая (forward earning), а не текущая. Так вот,согласно этой оценке ничего сверхъестественного не наблюдается. И уж точно никаких напоминаний о начале 2000-х. Мультипликатор вполне вписывается в средние за последние годы уровни.

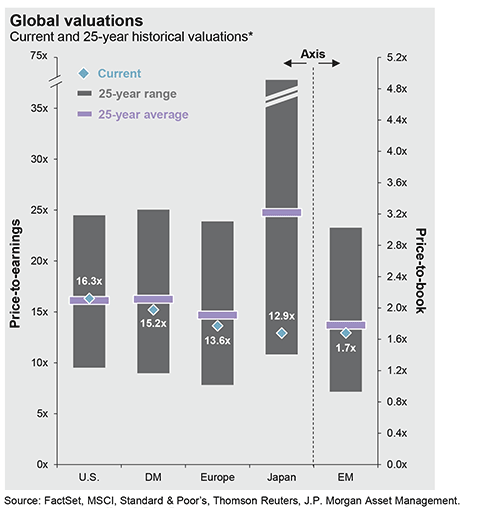

2) Кроме того: на других рынках акций ситуация похожая, ни в одном из основных регионов нет перегретых мультипликаторов. На фондовых рынках развивающихся стран ситуация и вовсе напоминает капитуляцию https://twitter.com/TerreusC/status/1019206634583846912.

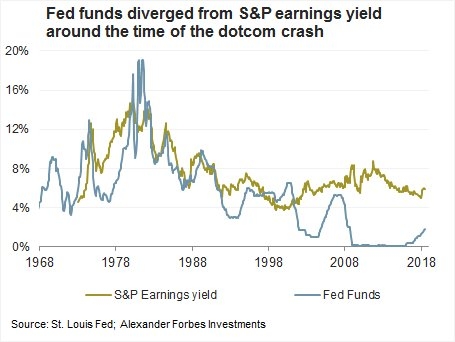

3) Если принять во внимание текущие ставки в мире и низкий уровень инфляции, то можно увидеть, что доходности акций (от выплачиваемой через байбэки и дивиденды прибыли) намного привлекательнее (относительно ставки ФРС) чем в любой момент в период 1970-2007.

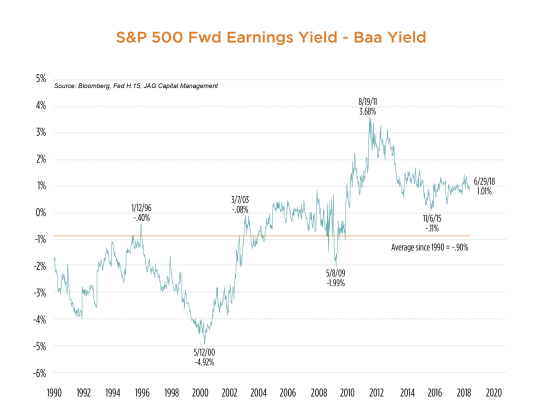

4) Продемонстрировать этот факт можно рассчитав разницу между доходностями акций S&P 500 (доходность здесь – это отношение E/P) и корпоративными облигациями (для примера возьмем американские облигации с пограничным между инвестиционным и мусорным рейтингом). Это будет своего рода перевернутый коэффициент P/E с adjustment (с корректировкой) на рыночную ставку на кредитном рынке.

Как видно на графике, акции сейчас дешевле (относительно корпоративных облигаций), чем в период 2006-2007, и столь же «дороги», как в период 2014-2017. Эксцесса нет. С уровнями начала 00-х сравнение даже не имеет смысла.

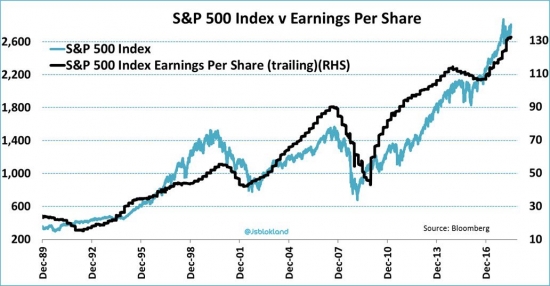

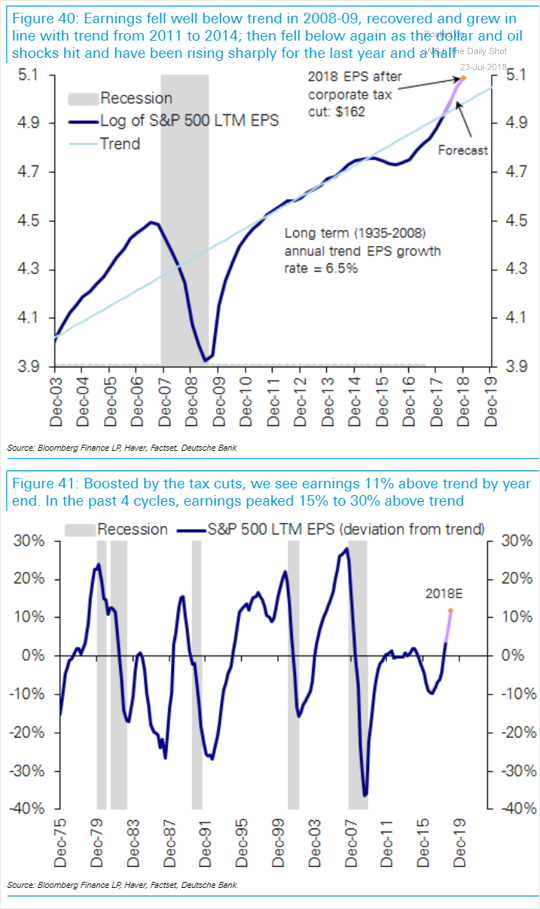

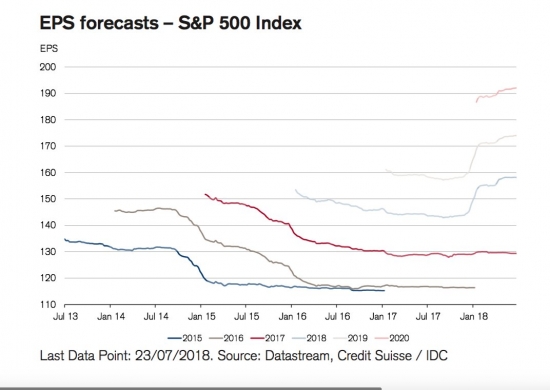

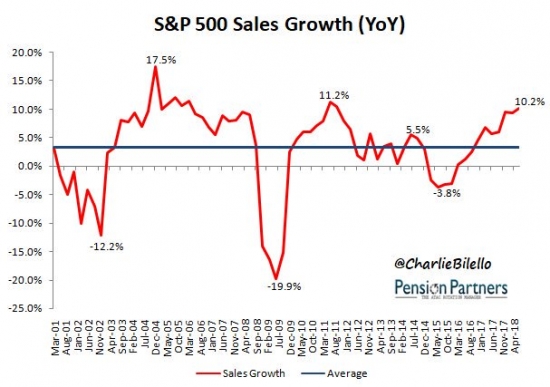

5) Другой важный момент, рост корпоративных прибылей. Этот рост действительно есть, и весьма впечатляющий. И это сильно отличает текущую ситуацию от ситуации конца 90-х-начала 00-х, когда рост прибыли американских компаний сильно отставал от роста стоимости акций.

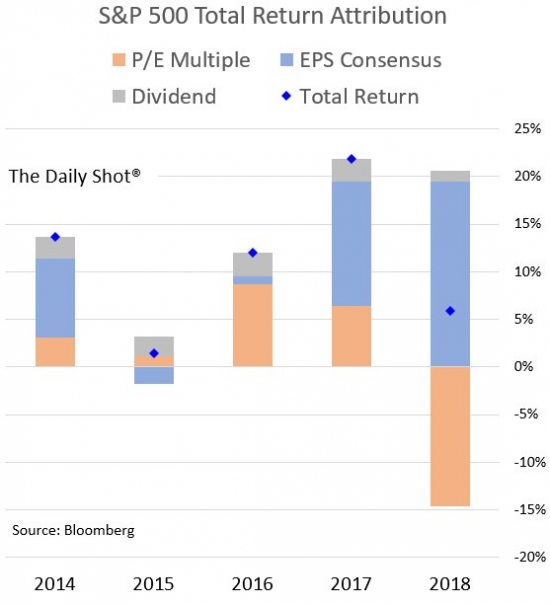

6) Благодаря сильным корпоративным прибылям после 2013 года только в 2016 году рост акций был преимущественно обусловлен ростом мультипликатора P/E. Во все прочие годы рост акций главным образом осуществлялся за счет роста прибыли компаний (что является признаком «здорового» рынка). А в этом году рост акций значительно отстает от роста прибылей, что является редкостью и вторым (первый — 2011 год) подобным случаем за последние 12 лет.

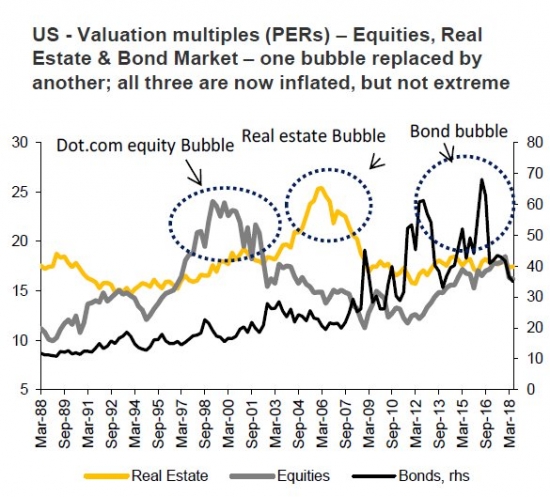

7) Более широкий взгляд на соотношение «цена актива»/«прибыль от актива» по США (не только по акциям, но и облигациям и недвижимости) показывает, что ни один из этих классов активов не торгуется с выходящими за нормы оценками. Хотя справедливости ради надо сказать, что в текущем экономическом цикле 2009-2018 в 2-х эпизодах 2012 и 2016 годов как раз именно облигации торговались на уровнях «пузыря», но за последние 2 года ситуация полностью нормализовалась.

теги блога Terreus Capital

- dot-com boom

- forex

- NASDAQ

- PMI

- S&P500

- usd

- акции

- Американская экономика

- аналитика

- байбек

- доллар

- инвестиции

- Китай

- корпоративные облигации

- кризис

- обзор рынка

- облигации

- прогноз

- пузырь

- развивающиеся рынки

- рецессия

- сша

- США ISM

- Торговые войны

- Трамп

- трежерис

- Уоррен Баффет

- фондовый рынок

- фондовый рынок

- ФРС

- фундаментальный анализ

- шорт

- экономика

При этом, как только заимствования станут не бесплатными (а они уже не дешёвые), то обслуживать кредиты станет очень сложно и из прибыльной компания вмиг станет банкротом.