Блог им. Terreus

«Индикатор Баффетта» предсказывает обвал фондового рынка? Серьезно?

- 20 августа 2018, 16:45

- |

(по следам предыдущей статьи https://smart-lab.ru/blog/484770.php)

В предыдущей статье «Американский фондовый рынок: Пузырь или все-таки нет?» мы постарались объяснить, почему оценки акций в США не являются свидетельством перегретости рынка. Что по мультипликаторам рынок оценен весьма умеренно относительно исторических значений. Более того, сами по себе оценки акций никогда не были предвестниками чего бы то ни было опасного, неминуемого краха и медвежьего рынка.

Согласно истории рынка, главными и единственными врагами американских акций всегда являлись экономический спад и рецессия, а не оценки сами по себе.

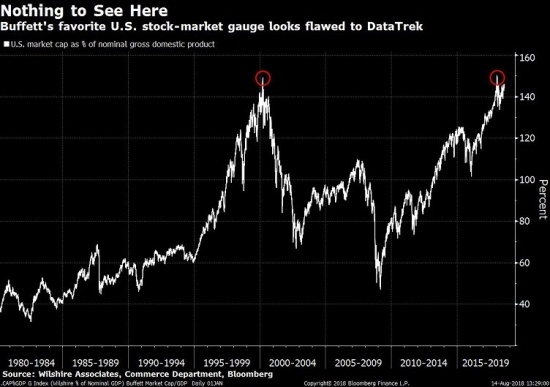

Однако различные медиа продолжают отстаивать идею, что рынок искусственно завышен и ненормально дорог, пестрят мрачными прогнозами и пессимистичными, пугающими графиками (чаще всего бессмысленными). С годами постоянного роста американского рынка и вечного несрабатывания мрачных прогнозов в ход начинает идти «тяжелая артиллерия». Так называемый «индикатор Баффетта» (отношение капитализации фондового рынка к ВВП США), который из года в год предвещает наступление тяжелых времен, и излюбленный медведями график отношения стоимости акций к продажам (выручке компаний).

Оба этих индикатора очень схожи и по смыслу (отражают стоимость активов к обороту компаний), и в графическом выражении. В отличие от графика P/E, который не является столь уж пугающим, т.к. оценки компаний далеки от уровней конца 90-х, эти графики прекрасно вписываются в медвежью алармистскую логику. Оба находятся на исторических максимумах и готовы вступить в uncharted territory. Одним словом – страшно! Dot-com-bubble 2.0, не иначе.

Теперь коротко о том, почему эти индикаторы не имеют почти никакого смысла и уж точно не имеют никакой предсказательной ценности.

Самая главная и очевидная причина: смысл существования любой компании не в выручке, а в прибыли. На рынке полно низкомаржинальных или убыточных компаний, годами стоящих значительно меньше годовой выручки. Смысл существования компании в прибыли и способности ее наращивать (по крайней мере, в условиях восходящего экономического цикла).

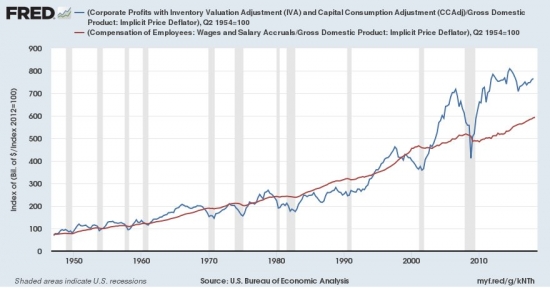

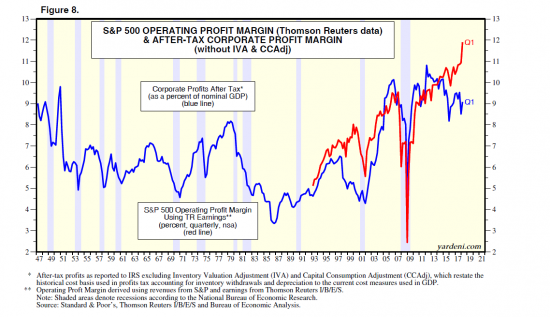

Так вот, за последние 25 лет американские компании добились феноменальных успехов в наращивании эффективности своих бизнесов (благодаря автоматизации, стандартизации, глобализации, выходу на новые рынки, уменьшению доли заработных фондов в объеме выручки и появлению новых быстрорастущих секторов, которым характерен высокий рост выручки).

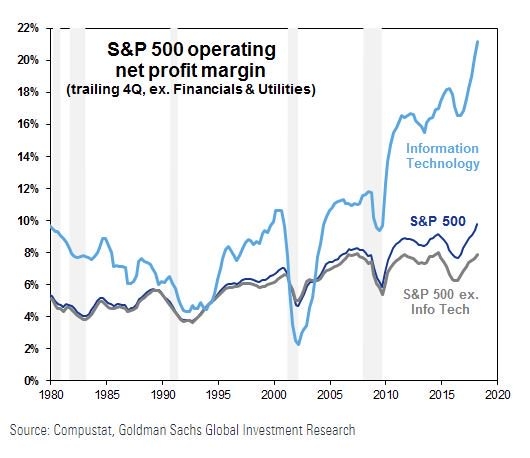

Благодаря этому маржинальность (прибыльность) американских корпораций драматично выросла за последние 20-25 лет. Компании научились извлекать больше прибыли из каждого доллара выручки (т.е. каждого доллара ВВП). Это видно на графике выше. Нравится это кому-то или нет, но корпоративные прибыли стали демонстрировать значительный рост в номинальном, реальном, относительном (как к ВВП, так и к выручке) выражении.

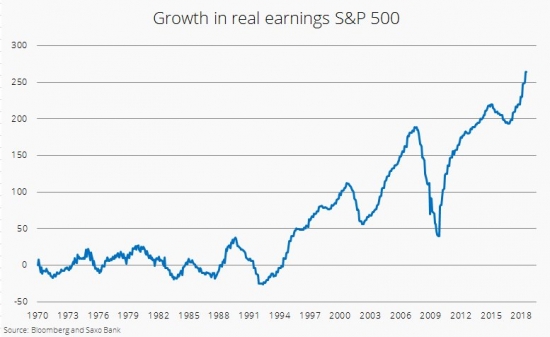

В реальном выражении рост прибыли потрясает воображение (надо благодарить существенно снизившуюся после 80-х годов инфляцию).

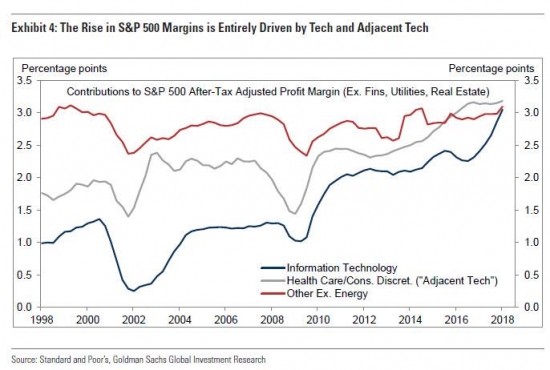

Тот факт, что 60% роста маржинальности последних 20 лет пришлись на один лишь high tech сектор, не отменяет ничего вышесказанного, зато четко объясняет, почему P/E основных индексов в США сильно выше мультипликаторов в других странах (и ничего не поменяется в ближайшие 10-15 лет, американские акции будут всегда стоить дороже). В других страновых индексах либо мало, либо почти нет (как в Европе) крупного IT сектора, торгующегося на бирже.

Конечно, низкий рост заработных плат в США еще один важный фактор увеличения корпоративной эффективности американских корпораций (до начала XXI века, как видно на графике, сумма заработных плат работников в США и прибыль росли одинаково). Но это уже совсем другая история.

теги блога Terreus Capital

- dot-com boom

- forex

- NASDAQ

- PMI

- S&P500

- usd

- акции

- Американская экономика

- аналитика

- байбек

- доллар

- инвестиции

- Китай

- корпоративные облигации

- кризис

- обзор рынка

- облигации

- прогноз

- пузырь

- развивающиеся рынки

- рецессия

- сша

- США ISM

- Торговые войны

- Трамп

- трежерис

- Уоррен Баффет

- фондовый рынок

- фондовый рынок

- ФРС

- фундаментальный анализ

- шорт

- экономика

от себя добавлю… что среднее p/e нельзя просто взять и посчитать… т.к. например 10компаний с р/е=10 и одна компания с р/е=1000 дадут средний р/е=100 что конечно будет весьма далеко от истины

что касается темы: американский рынок дешевле, чем многие думают, если убрать из него FANG. 20 лет назад этих компаний по сути еще даже не существовало. Сегодня они (+AAPL, MSFT) генерят более 120 млрд прибыли суммарно.