SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

S&P500

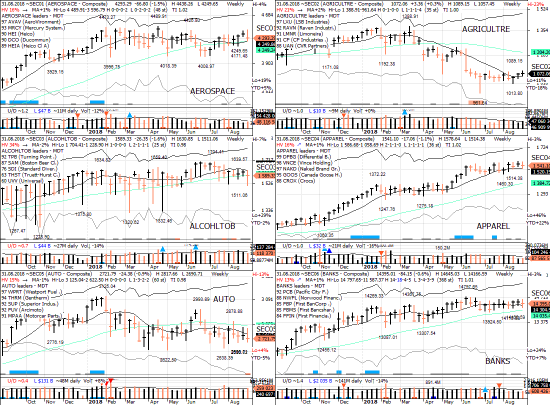

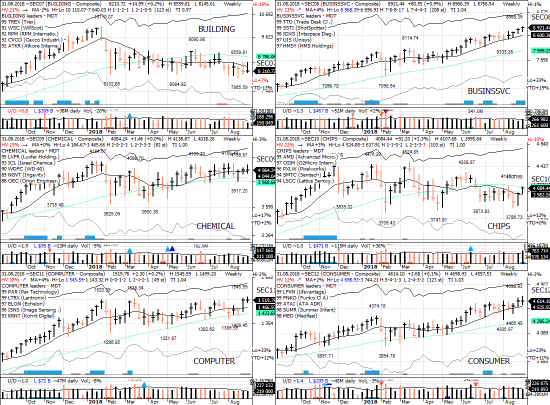

S&P 500 под капотом - секторы США в картинках 31.08.18

- 02 сентября 2018, 16:13

- |

- uptrend 16

- downtrend 1

- sideways 16

Чтобы лучше рассмотреть, щелкайте каждую серию из 6 картинок по отдельности. Композиты построены по разбивке на секторы IBD.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 15 )

Разворот по сиплому и золоту

- 02 сентября 2018, 01:33

- |

Всем привет.

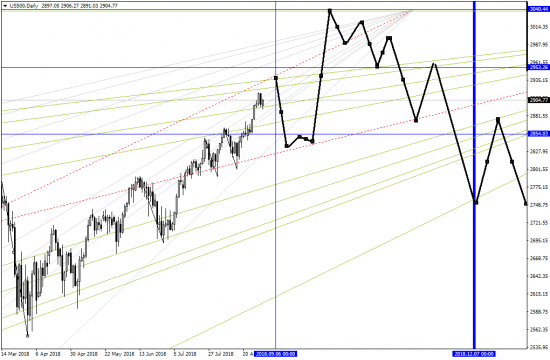

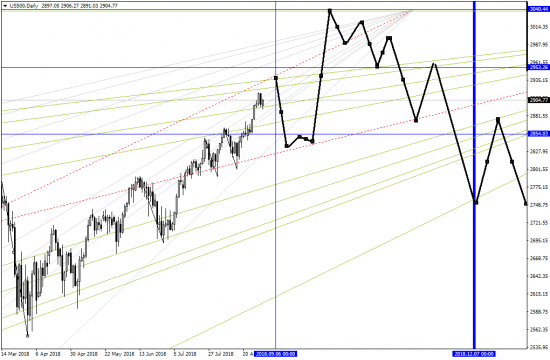

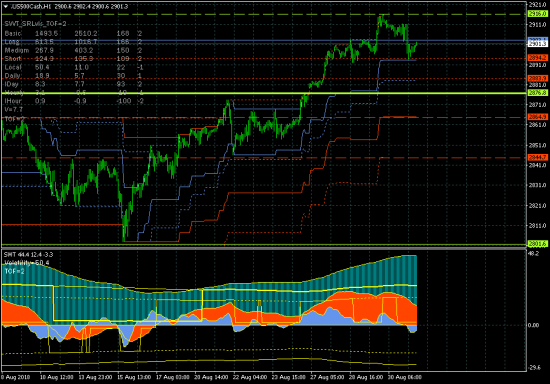

Цель по сиплому 3037-3040. Время разворота 4-9 ноября.

Как-то так предполагаю:

ориг

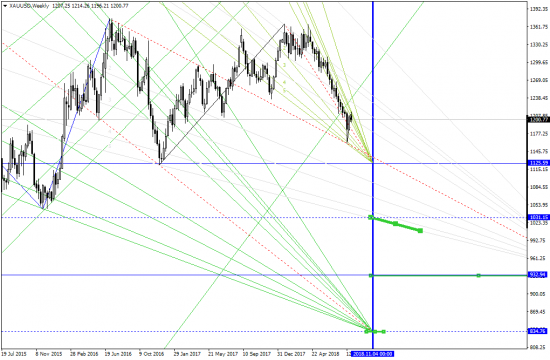

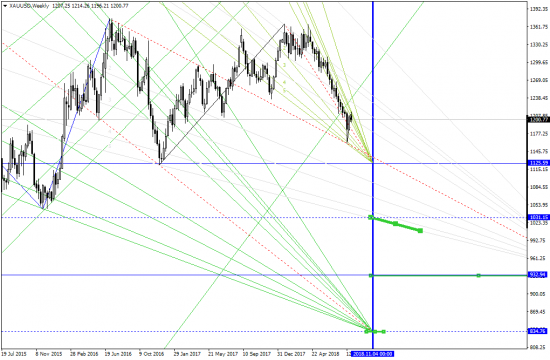

По золоту тоже: 3-9 ноября предполагаю начало тренда вверх, то сиплый логично вниз.

( Читать дальше )

Цель по сиплому 3037-3040. Время разворота 4-9 ноября.

Как-то так предполагаю:

ориг

По золоту тоже: 3-9 ноября предполагаю начало тренда вверх, то сиплый логично вниз.

( Читать дальше )

Мнение по S&P 500

- 01 сентября 2018, 18:03

- |

S&P 500, на неделе, заглянул в свой локальный up-side канал, обновил абсолютный максимум и, решил, там же и остаться на выходные.

После хорошей встряски в первом квартале 2018 последовательно идём на север, цепляясь за нижнюю границу канала, ибо, для тестирования верхней его границы, пока, считаю, предпосылок нет. Наиболее вероятно, что увидим в ближайшие два месяца, боковик: 2916-2715.

Причины, две:

- Рынкам необходима бОльшая ясность в дальнейшей политике ФРС (26 сентября и 8 ноября – решения по ставке). Из «минуток» и речи Пауэлла, отметил для себя, что риторика федрезерва несколько смягчилась, а решения будут приниматься в большей степени, как ситуативные (по выходящим экономическим данным).

- Промежуточные выборы в Конгресс (6 ноября). Согласно экспертному мнению, одна из его палат (палата общин) может Трампу (консерваторам) не достаться (а может и две, кто знает??). Поэтому, в случае каких-либо неожиданностей, встряска на рынках (по индексу) будет обеспечена.

( Читать дальше )

S&P 500 (US500,E-Mini,SPY) под капотом 31.08.18

- 01 сентября 2018, 15:31

- |

- Таблица по лидерам/отстающим — относительная инерция

- Aкции по категориям

- Длительный аптренд (331 акций) 31.08.2018

- Откат в аптренде (76 акций) 31.08.2018

- Консолидация / потеря инерции в аптренде (1220 акций) 31.08.2018

- Пробой растущей 50МА (67 акций) 31.08.2018

- Пробой падающей 50МА (114 акций) 31.08.2018

- Недавний пробой растущей 50МА (127 акций) 31.08.2018

- Недавний пробой падающей 50МА (158 акций) 31.08.2018

- Слом растущей 50МА (62 акций) 31.08.2018

- Слом падающей 50МА (57 акций) 31.08.2018

- Недавний слом растущей 50МА (80 акций) 31.08.2018

- Недавний слом падающей 50МА (128 акций) 31.08.2018

- Консолидация под 50МА (543 акций) 31.08.2018

- Отскок вниз от 50МА (76 акций) 31.08.2018

- Подскок вверх от 200МА к 50МА (65 акций) 31.08.2018

- Консолидация под 200МА (431 акций) 31.08.2018

- Отскок вниз от 200МА (42 акций) 31.08.2018

- Подскок вверх от 50МА к 200МА (146 акций) 31.08.2018

- Консолидация на дне (713 акций) 31.08.2018

- Подскок со дна (169 акций) 31.08.2018

- Длительный даунтренд (177 акций) 31.08.2018

- Базирующиеся акции

- Строка идентифицирует группу акций, 4 столбец с конца показывает какой процент рынка эта группа покрывает.

- Последний столбец показывает % акций из S&P500, входящих в данную группу.

- Акция грубо считается «лидирующей», если рейтинг относительной силы > 80, т.е. если рынок растёт, это акции, которые растут быстрее остальных, если весь рынок падает, то это будут акции, которые упали меньше остальных («на безрыбье и рак рыба»).

- Акция грубо считается «отстающей», если рейтинг относительной силы <20.

- Разбивка по отраслям производится по иерархии IBD из 197 отраслей

- Отрасли ранжируются по росту за последние 6 мес

- В таблицах оставлены только репрезентативные отрасли (в конкретный тикерлист входит не менее 3 акций отрасли)

- Из-за ограничения на размер поста краткое объяснение читайте здесь.

Таблица по лидерам/отстающим — относительная инерция

| 2018-08-31 Список |

( Читать дальше )

Волатильность разогревается. S&P500.

- 31 августа 2018, 19:52

- |

6 Марта 180 градусов --> 6 Cентября.

Любопытно, что сигнал шорт моя система не дала. Видимо этот сигнал будет ближе к Октябрю. Красный Октябрь. — так назывался мой пост в Марте, посмотрим или этот сценарий будет разыгран.

Пока что Волатильность разогревается перед первой неделей Сентября.

После взлета волатильности в Четверг. В Пятницу вола показывает позитивную динамику. ВСЕ БАРЫ ЗЕЛЕНЫЕ! Красиво идет.

Любопытно, что сигнал шорт моя система не дала. Видимо этот сигнал будет ближе к Октябрю. Красный Октябрь. — так назывался мой пост в Марте, посмотрим или этот сценарий будет разыгран.

Пока что Волатильность разогревается перед первой неделей Сентября.

После взлета волатильности в Четверг. В Пятницу вола показывает позитивную динамику. ВСЕ БАРЫ ЗЕЛЕНЫЕ! Красиво идет.

Когда будет рецессия? Лидирующие экономические индикаторы.

- 31 августа 2018, 18:18

- |

Не стоит полагаться на 100% ни на один индикатор, независимо от его способности предсказывать прошлые рецессии. Будущее неизвестно. Но с помощью сбора и анализа различной информации об экономике можно увеличить свои шансы на успех.

Поехали.

Самый очевидный лидирующий индикатор называется, конечно же, «Лидирующий Индекс США».

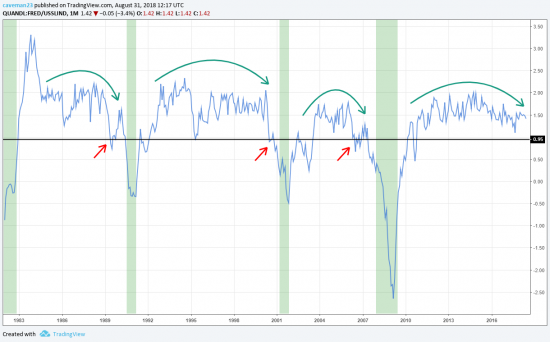

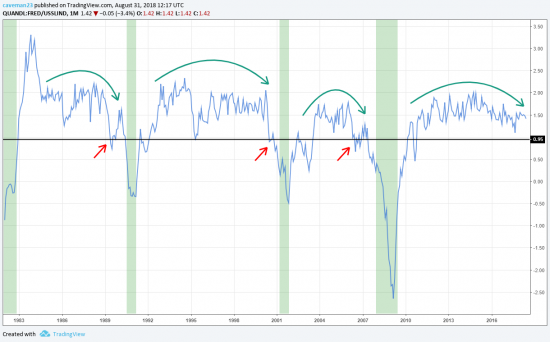

Если после длительного роста экономики, падает до 0.95(красная стрелочка) = в срок от 8 до 18 месяцев следует рецессия. В 1995 году достиг 0.96 и отскочил. Сейчас = 1.42.

Один из самых популярных индикаторов это кривая доходности(доходность по 10-летней облигации минус доходность 2-летней облигации).

Перед КАЖДОЙ рецессией за последние 40 лет кривая доходности «переворачивалась» — уходила в минус. После этого проходил как минимум год, а в некоторых случаях 2-3 года до начала рецессии. В данный момент = 0.22 — до сих пор в положительной зоне, что предполагает как минимум ещё целый год до начала рецессии.

( Читать дальше )

Поехали.

Самый очевидный лидирующий индикатор называется, конечно же, «Лидирующий Индекс США».

Если после длительного роста экономики, падает до 0.95(красная стрелочка) = в срок от 8 до 18 месяцев следует рецессия. В 1995 году достиг 0.96 и отскочил. Сейчас = 1.42.

Один из самых популярных индикаторов это кривая доходности(доходность по 10-летней облигации минус доходность 2-летней облигации).

Перед КАЖДОЙ рецессией за последние 40 лет кривая доходности «переворачивалась» — уходила в минус. После этого проходил как минимум год, а в некоторых случаях 2-3 года до начала рецессии. В данный момент = 0.22 — до сих пор в положительной зоне, что предполагает как минимум ещё целый год до начала рецессии.

( Читать дальше )

О причинах роста фондового рынка США или о риске надувания нового пузыря доткомов.

- 31 августа 2018, 16:51

- |

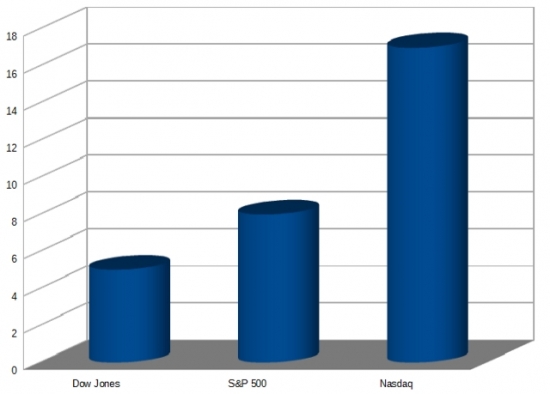

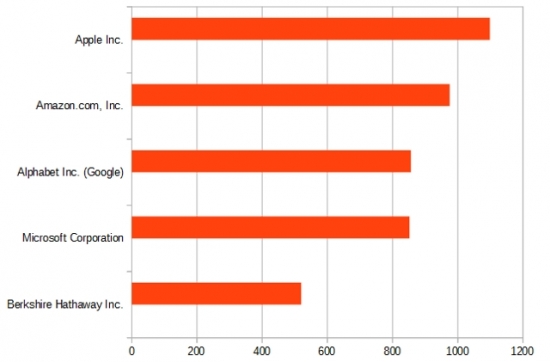

Как видно из диаграммы выше — с начала года на рынке США идет рост.

Так индекс Dow Jones с начала года вырос примерно на пять процентов. В тоже время индекс S&P 500 вырос примерно на восемь процентов. Одновременно индекс Nasdaq вырос более чем на семнадцать процентов с начала года.

И конечно сразу возникают два вопроса. Первый — в чем причина роста американского рынка акций? Второй — не является ли столь бурный рост индекса Nasdaq ничем иным как надуванием нового мыльного пузыря доткомов?

Для начала я отвечу на первый вопрос — несомненно, основными причинами роста являются две. Первая причина это рост доходов корпораций. Вторая причина это снижение налогов по инициативе Трампа. В первую очередь это касается корпоративных налогов. Что снизило давление на крупный бизнес, улучшило бизнес климат, а также повысило инвестиционную привлекательность США.

( Читать дальше )

Растет ВВП - растет индекс?

- 31 августа 2018, 14:27

- |

Согласно теории, при некоторых условиях рост фондового рынка должен совпадать с ростом ВВП. Что же стоит проверить.

Для этого рассмотрим США.

Весь фондовый рынок смоделируем индексом S&P500. Значения брались за декабрь месяц.

Период с 1950-2017.

График логарифмический, его наглядность выше.

Расчитаем Модельный S&P500 — это индекс если бы он двигался согласно процентному росту номинального ВВП(реальный рост+инфляция).

Но существует проблема начального значения модельного индекса. Приравнять к значению S&P500 за 1950 год не правильно, потому что мы не знаем на сколько адекватно он оценен тогда. Поэтому я взял такое начальное значение, чтобы график этого модельного индекса был максимально приближен к самому индексу S&P500(индекс в 1950 был равен 20,41, я взял для модельного — 25,8), таким образом сместил его график чуть вверх. Это мое предположение, его можно пренебречь, просто так удобнее видеть зоны перекупленности и перепроданности.

( Читать дальше )

Для этого рассмотрим США.

Весь фондовый рынок смоделируем индексом S&P500. Значения брались за декабрь месяц.

Период с 1950-2017.

График логарифмический, его наглядность выше.

Расчитаем Модельный S&P500 — это индекс если бы он двигался согласно процентному росту номинального ВВП(реальный рост+инфляция).

Но существует проблема начального значения модельного индекса. Приравнять к значению S&P500 за 1950 год не правильно, потому что мы не знаем на сколько адекватно он оценен тогда. Поэтому я взял такое начальное значение, чтобы график этого модельного индекса был максимально приближен к самому индексу S&P500(индекс в 1950 был равен 20,41, я взял для модельного — 25,8), таким образом сместил его график чуть вверх. Это мое предположение, его можно пренебречь, просто так удобнее видеть зоны перекупленности и перепроданности.

( Читать дальше )

S&P 500 (US500,E-Mini,SPY) под капотом 30.08.18

- 31 августа 2018, 13:49

- |

- Таблица по лидерам/отстающим — относительная инерция

- Aкции по категориям

- Длительный аптренд (336 акций) 30.08.2018

- Откат в аптренде (94 акций) 30.08.2018

- Консолидация / потеря инерции в аптренде (1166 акций) 30.08.2018

- Пробой растущей 50МА (41 акций) 30.08.2018

- Пробой падающей 50МА (53 акций) 30.08.2018

- Недавний пробой растущей 50МА (157 акций) 30.08.2018

- Недавний пробой падающей 50МА (206 акций) 30.08.2018

- Слом растущей 50МА (97 акций) 30.08.2018

- Слом падающей 50МА (133 акций) 30.08.2018

- Недавний слом растущей 50МА (67 акций) 30.08.2018

- Недавний слом падающей 50МА (122 акций) 30.08.2018

- Консолидация под 50МА (518 акций) 30.08.2018

- Отскок вниз от 50МА (83 акций) 30.08.2018

- Подскок вверх от 200МА к 50МА (86 акций) 30.08.2018

- Консолидация под 200МА (412 акций) 30.08.2018

- Отскок вниз от 200МА (41 акций) 30.08.2018

- Подскок вверх от 50МА к 200МА (141 акций) 30.08.2018

- Консолидация на дне (654 акций) 30.08.2018

- Подскок со дна (187 акций) 30.08.2018

- Длительный даунтренд (191 акций) 30.08.2018

- Базирующиеся акции

- Строка идентифицирует группу акций, 4 столбец с конца показывает какой процент рынка эта группа покрывает.

- Последний столбец показывает % акций из S&P500, входящих в данную группу.

- Акция грубо считается «лидирующей», если рейтинг относительной силы > 80, т.е. если рынок растёт, это акции, которые растут быстрее остальных, если весь рынок падает, то это будут акции, которые упали меньше остальных («на безрыбье и рак рыба»).

- Акция грубо считается «отстающей», если рейтинг относительной силы <20.

- Разбивка по отраслям производится по иерархии IBD из 197 отраслей

- Отрасли ранжируются по росту за последние 6 мес

- В таблицах оставлены только репрезентативные отрасли (в конкретный тикерлист входит не менее 3 акций отрасли)

- Из-за ограничения на размер поста краткое объяснение читайте здесь.

Таблица по лидерам/отстающим — относительная инерция

| 2018-08-30 Список |

( Читать дальше )

SP500 - 31.08.18. Сценарий роста не нарушен.

- 31 августа 2018, 09:21

- |

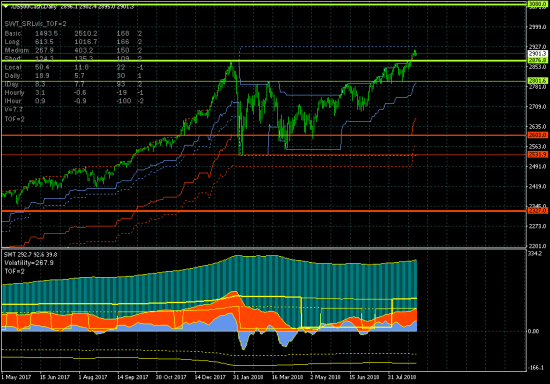

Общая характеристика ситуации.

Основной тренд — восходящий.

Долгосрочный тренд — восходящий.

Среднесрочный тренд — восходящий.

Краткосрочный тренд — восходящий.

Локальный тренд — в нисходящей коррекции.

Дневной тренд — в восходящей коррекции.

Тренды старших уровней иерархии находятся в фазе роста поддерживая сценарий движения вверх к долгосрочной цели на уровне 3080.0.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал