S&P500

Hello, VXX проснулась. S&P500

- 08 июля 2019, 17:02

- |

VXX, 10min chart. Top=27.08 6/26/19. Papa-Bear. (time frame) Оттуда кукл шортил волатильность. Эта тема закончилась в Среду и в Пятницу. (Covered SHORTS)

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 11 )

Коррекция наносит ответный удар!

- 08 июля 2019, 12:44

- |

Закончилась короткая торговая неделя: 3 и 4 июля в США отмечали День Независимости, соответственно и рынок «ушел на праздник». За эти дни ситуация на американском рынке в целом осталась без явных изменений: S&P500 не смог взять планку в 3000 пунктов и закрепиться там, неделя была закрыта индексом на отметке 2990п. Мои прогнозы на наступившую неделю осторожны: рассчитываю, что во вторник — четверг будет предпринята новая попытка взять уровень 3000 п, после этого вполне возможна коррекция к уровню 2850. Почему так осторожно? Потому что, по моему мнению, рынок слишком позитивно выкупил итоги G20 и экономические отчёты из США.На сегодня для меня главным стоит вопрос:, что послужит спусковым крючком для коррекции? Какие события подтолкнут процесс?Итак, обобщая прогноз на неделю:1. Индекс S&P500: после попытки зайти на уровень 3000 пунктов, коррекция до 2850.

( Читать дальше )

S&P 500 под капотом - секторы США в картинках 05.07.19

- 08 июля 2019, 11:11

- |

- uptrend 13

- downtrend 0

- sideways 20

Подскок и выход на новый максимум вышел неубедительным и похож скорее на продажу в силу, чем на широкую покупку. Типа, король голый, но пока он король, должны делать вид, что у него новый наряд максимум, дабы не попасть в немилость. Металлообработка, машиностроение, страхование, телеком, защитные отрасли, мусор со дна — вот и всё, что движется. На данный момент этот подъём узкий, и свидетельств дальнейшего значительного продолжения нет.

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

Краткое руководство по использованию графиков

Краткое руководство по использованию таблиц

( Читать дальше )

Позиции на неделю: S&P500, iMoex, Brent, Gold, EUR|USD, USD|RUB

- 08 июля 2019, 07:55

- |

Наши спекулятивные дела последние 5 недель шли хорошо. Посмотрим, что даст новая неделя.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

S&P 500 — ищем точку разворота

- 06 июля 2019, 23:22

- |

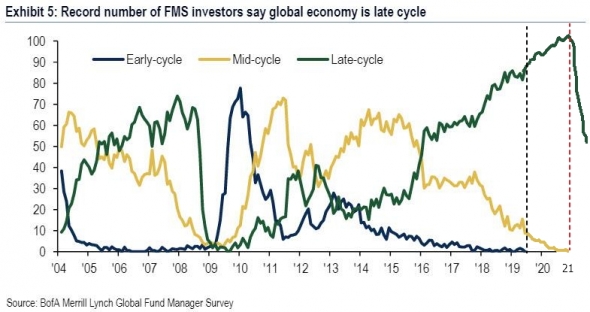

Несколько мыслей по поводу несокрушимого роста американского фондового рынка. На ZeroHedge не так давно выкладывали данные из обзора BofA (Bank of America) с опросом менеджеров хедж-фондов о ситуации на рынке и там достаточно интересная картина вырисовывается относительно оценки текущей стадии экономического цикла в США.

Предыдущий кризис начался в момент максимальной поляризации взглядов аналитиков на состояние экономики Штатов, большинство из них оценивало стадию экономического цикла, как «позднюю» (Late-cycle). Сейчас подобное единодушие отсутствует, часть опрошенных считает, что мы все еще находимся в средней стадии экономического цикла (Mid-cycle).

Путем несложной экстраполяции можно предположить, что окончательный перелом во взглядах наступит ближе к концу 2020 — началу 2021 года:

(Оценка аналитиками хедж-фондов текущей стадии экономического цикла в США: начальная (Early-cycle), средняя (Mid-cycle) и поздняя (Late-cycle). Данные из опроса проводимого Bank of America)

( Читать дальше )

Интересная картина складывается на фондовых рынках: деньги забирают, а акции растут

- 06 июля 2019, 10:40

- |

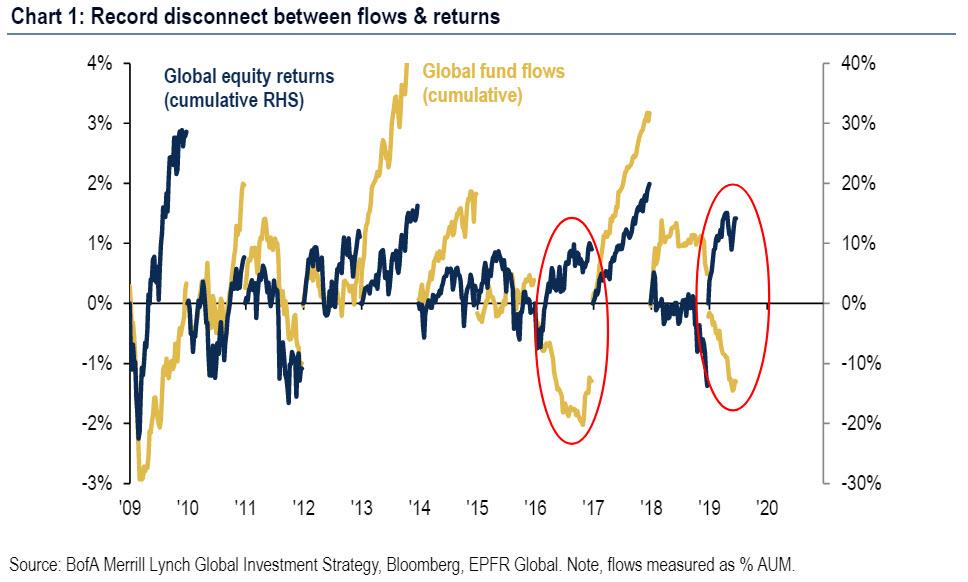

На финансовых рынках произошла серьезная раскорреляция между потоками денежных средств и динамикой акций.

На глобальном рынке происходит масштабный отток капитала из акций — инвесторы продают их и покупают облигации. По подсчетам EPFR с начала года с рынка акций забрали 154 млрд долларов, а в долговые бумаги вложили 229 млрд.

На фоне роста мировых фондовых рынков произошла серьезная раскорреляция между движением капиталов и доходностью акций.

То есть, сейчас рынки вверх двигает не спрос, а ожидания. Опасно то, что порой ожидания бывают завышенными.

За последние 10 лет такое было лишь единожды — в 2016 г. Тогда инвесторы всерьез опасались нового обвала рынков, но ЕЦБ и Банк Японии включили свои «печатные станки», не дав распродажам хода. Нынешняя ситуация, действительно, схожа со «стоянием» рынков в 2015-2016 гг.

В то же самое время бегство инвесторов от риска привело к тому, что доходности по мировым облигациям опустились к своим историческим минимумам.

( Читать дальше )

NonFarm +240K . Market down. VXX не особо реагирует. S&P500

- 05 июля 2019, 16:53

- |

SOLD to close VXX Calls 23.50 strike. at 1.05 (BOT 0.85). Всего 20с прибыль. негусто. Дело в том, что покупка в Среду-была ужасной. (дорого) 85cents vs 68 cents at the close.

А ведь говорил себе -надо брать в последние полчаса торгов. Именно тогда и состоялся вынос волы VXX/ еще ниже пошла в первые 10мин Afterhours.

Еще один момент. Рынок негативно отреагировал на NONFARM. И вола VXX тестирует 0.618% =24.14 до цента!!! и пробить выше не может.

То бишь, говорить о смене тренда, даже краткосрочного — рано. Ан, нет пробила 24.22. И тут же ушла ниже.

Что ж, это WARNING Sign для тех, кто шортит волу.

В начале следующей неделе будет возможность быковать, открывать Calls СиПи к Июльскому OPEX. expiration. 7-19-19

P.S. была ошибка. IWM (russell2000) написал вместо VXX вола ETF. Конечно, же VXX Calls. -Russell тоже из моих любимых инструментов, но нет. В этот раз VXX. все верно сейчас. Исправлено. 10ам ЕТ

Update. 10:04am ET. VXX пробила Baby BEAR (smallest time frame). 24.14 0618Fibo retracement now 24.34 И дает возможность для новых шорт волатиьности ровно на 38.2% MAMA BEAR.=24.38 до цента!!!

( Читать дальше )

На чем валится S&P500?

- 05 июля 2019, 16:20

- |

В чем причина падения сегодня? — пишите в комментарии

Знаете что интересно?

Очень похож момент на 25 декабря 2018 только тогда были лои, а сегодня хаи, то есть все наоборот.

Амеры падали-падали и упали в район 2350 прямо перед Рождеством.

В среду был день перед Днем Независимости и хай на уровне 3000 пунктов.

Разница — полгода.

Рост рынка за это время = +27%.

Очень быстро и очень сильно, согласитесь.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал