S&P500

Иногда я чувствую себя идиотом...

- 16 ноября 2021, 09:17

- |

Иногда я чувствую себя идиотом: печатный станок создает триллионы новых денег, которые раздаются налево-направо и, попадая в руки бестолковых человеков уходят на игровые автоматы: благодаря спекуляции SP500 обновляет максимумы, рубль укрепляется в моменте, биткоин берет новые вершины, за какое-то виртуальное говно люди платят бешенные бабки, а я как старый брюзга пророчу крах пузыря и советую уходить с рынков (акций, криптовалют) в кэш доллара США.

Но вчера мне стало лучше. Оказывается, я сошел с ума одновременно с Джереми Грэнтэмом.

Вы его не знаете, это обычный британский выскочка, «легендарный» инвестор, входит в топ 50 самых влиятельных людей мира-2011, главный стратег Grantham, Mayo & van Otterloo и у него жалкие 160 млрд долларов в управлении — не парьтесь. Но для меня он авторитет.

Вот что он сказал намедни в интервью Bloomberg:

-Акции Tesla находятся в пузыре, и у компании по производству электромобилей Илона Маска нет шансов оправдать огромные ожидания своих акционеров.

( Читать дальше )

- комментировать

- Комментарии ( 20 )

Растущая инфляция заставит ФРС ужесточить политику, что приведет к падению фондового рынка на 80%.

- 15 ноября 2021, 16:24

- |

Ветеран рынка, со стажем 48 лет, предупреждает о надвигающемся 80-процентном обвале акций, поскольку растущая инфляция заставит ФРС ужесточить политику намного раньше, чем ожидают инвесторы.

Дэвид Хантер — главный макроэкономический стратег в Contrarian Macro Advisors, который работает на рынках 48 лет, считает, что грядет 80 процентный обвал фондового рынка. Он предупредил, что рост инфляции заставит ФРС ужесточить политику раньше, чем ожидают инвесторы. Падение будет самым большим с 1929 года. Это высказывание Хантера было опубликовано месяц назад.

Соотношение долга к ВВП приближается к рекордно высокому уровню.

( Читать дальше )

Про инфляцию в США и уникальность сегодняшней ситуации

- 15 ноября 2021, 14:56

- |

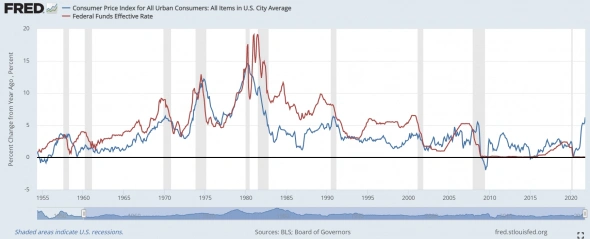

Первый пост ньюфага на Смарт-лабе, так что не судите строго :)

Уже много было разговоров про инфляцию и на тему «повысят ФРС ставку или будут сжигать гос.долг». Предлагаю посмотреть на все это на исторических данных. График ниже показывает: красным цветом — эффективную ставку ФРС США (Effective FFR), синим — изменение индекса потребительских цен в городах США год к году (CPI percent change from year ago).

Что интересного можно заметить:

1. До 2000 года инфляция была почти всегда ниже ставки ФРС. После 2000 — почти всегда выше. Cash equivalents is trash последние 20 лет, а я не верил(

2. Сейчас мы находимся в уникальной точке за последние 70 лет. Для того, чтобы это явно показать, построю разность FFR-CPI (см. график ниже). Спред сейчас максимальный за всю историю наблюдений и составляет -6.16%!!! Исторически, после этого: либо ставка должна нехило вырасти (июнь 1980), либо инфляция должна резко успокоиться (август 2008 — тут вообще дефляция, хоть где-то cash не trash:) и февраль 1975).

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 15 ноября 2021, 14:29

- |

«От таких цифр глаза лезут на лоб»

Дадли об инфляции в октябре

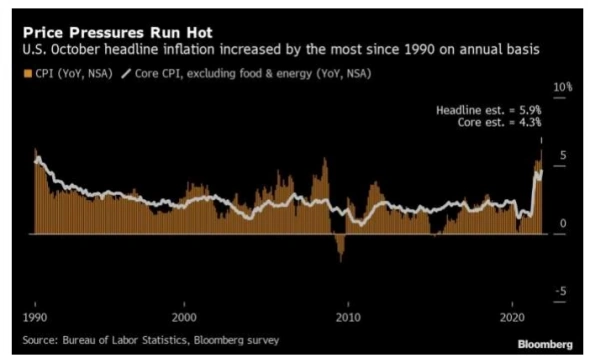

Данные по инфляции в США за октябрь запустили волну волнений в информационном пространстве, причем оживились и гиперинфляционисты, и стагфляционисты. Пока вторые ближе к истине, но выводы делать рано, стоит подождать данные по реальному сектору в США за ноябрь-декабрь.

А тем временем на денежном рынке США:

На неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) вырос на 88 млрд долларов

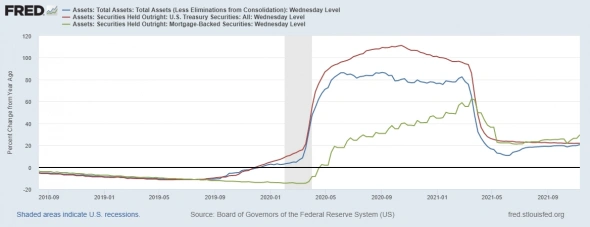

Синяя линия — баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Все показатели стали в плоскость относительно прошлого года, т.е. темпы роста идентичны прошлогодним. Стоит отметить, что программа сокращения выкупа активов подразумевает большее сокращение на рынке трежерис (10 млрд/нед), против 5 млрд на ипотеку, но пока как-раз растут объёмы выкупа ипотечных бумаг. Видимо идет какая-то техническая ребалансировка.

( Читать дальше )

Годовая инфляция в США в октябре достигла наибольшего значения с 1990 г.

- 15 ноября 2021, 11:18

- |

Индекс потребительских цен (ИПЦ) вырос на 6.2% с октября 2020 г., согласно опубликованным данным Министерства труда. По сравнению же с сентябрем он увеличился на 0.9%, что явилось наибольшим приростом за четыре месяца. Оба показателя превзошли все оценки в проведенном информагентством Bloomberg опросе экономистов.

Более высокие цены на электроэнергию, жилье, продукты питания и транспортные средства способствовали завышенным показателям, и продемонстрировали тот факт, что инфляция выходит за рамки ожидаемых пределов.

На фоне устойчивого спроса предприятия неуклонно повышали цены на потребительские товары и услуги, в то же время узкие места в цепочке поставок и нехватка квалифицированных рабочих приводят к росту издержек.

( Читать дальше )

📈 S&P500: ищем возможности выгодного инвестирования

- 15 ноября 2021, 09:59

- |

🕘 Время просмотра ~3 мин.

Актуальные торговые идеи по опционному анализу смотрите далее на YouTube-канале.

( Читать дальше )

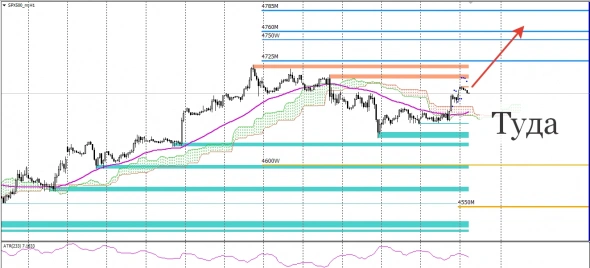

Хочу еще одни максимум SP500. А вы?

- 15 ноября 2021, 07:00

- |

По мере установления новых максимумов индексом SP500, хочется верить в нескончаемый рост. История, как известно, не повторяется, а рифмуется. И глядя на исторические графики, действующие как гипноз, вспоминается поговорка: “Успехи сеют неудачи, а неудачи сеют успех”.

Как по мне, так рынок во времена эйфории и готовит инвесторам очередное подковыристое испытание.

Ключевое здесь: риски, неопределенность и еще один максимум SP500

риски: Нет, это не геополитика или риторика глав центральных банков относительно инфляции или чего-нибудь такого, а прежде всего — риск безвозвратной потери капитала, который в свою очередь борется с нашей жадностью на рынке под названием риск упущенной выгоды.

Где грань? Вопрос открытый. Одно известно, человеческая натура за много столетий не изменилась.

неопределенность: По мере отдаления индекса от своих средних значений, становится одновременно страшно и волнительно. А все ведь построено на неопределенности. И как показывает история, чем больше туманности, тем выше эйфорические настроения на рынках. Рыба ведь в мутной воде ловится.

( Читать дальше )

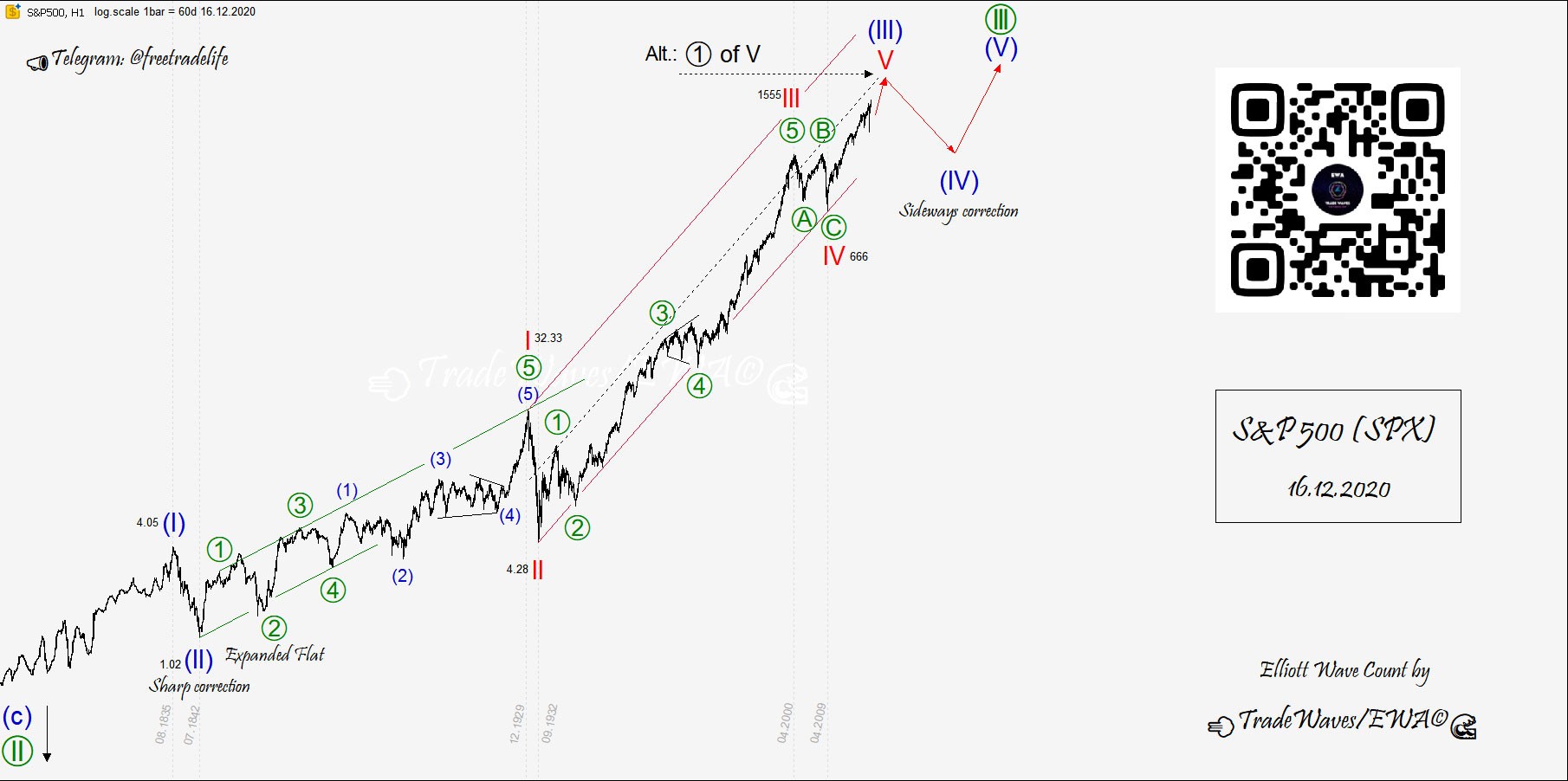

Медвежий взгляд на американские акции (Тесла, Google, Apple, Microsoft и вообще весь S&P500) - 2022

- 13 ноября 2021, 13:13

- |

Дам свой прогноз на акции Тесла, Google, Apple, Microsoft, Amazon и вообще весь S&P500 на конец 2021-2022 годы.

Все знают, что индекс S&P500 вырос более чем на 100% с весны 2020 года.

Но это не тот показатель, который отражает реальную картину в экономике США. Реальная доходность по прибыли находится на самом низком уровне за последние 50 лет.

Высчитывается этот показатель разницей между прибылью на акцию и ее ценой, выраженной в процентах с поправкой на потребительскую инфляцию. Сейчас этот индикатор равен 3,9%-6,2%=-2,3% годовых, что является минимальным значением с 1957 года, когда начала вестись подобная статистика. Предыдущий минимум на уровне -2,1% был достигнут в марте 1974 года, когда рынок акций США снижался, а экономика страны находилась в рецессии.

А как же дивиденды? Смотрите: текущая реальная дивидендная доходность S&P500 тоже находится на самом низком уровне с начала 1990-х годов в -4,93% (1,27%-6,2%), что ± соответствует аналогичному показателю 10-летних трежерис на уровне -4,63% (1,57% — 6,2%).Так вот я берусь утверждать, что сейчас показатель реальной доходности по прибыли тестирует поддержку (см. скриншот), от которой он оттолкнется и пойдет вверх.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал