Блог им. INVESTMAN92

Растущая инфляция заставит ФРС ужесточить политику, что приведет к падению фондового рынка на 80%.

- 15 ноября 2021, 16:24

- |

Ветеран рынка, со стажем 48 лет, предупреждает о надвигающемся 80-процентном обвале акций, поскольку растущая инфляция заставит ФРС ужесточить политику намного раньше, чем ожидают инвесторы.

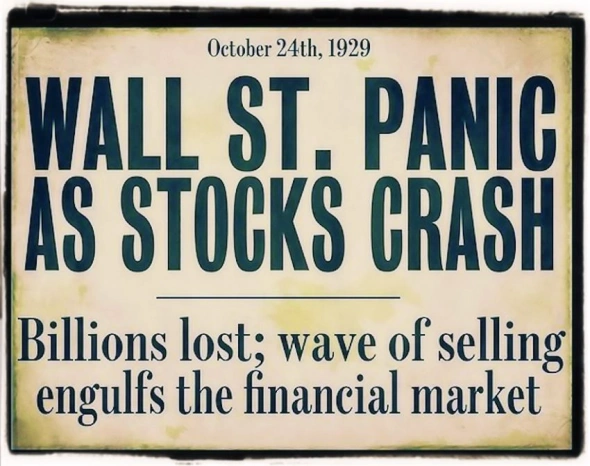

Дэвид Хантер — главный макроэкономический стратег в Contrarian Macro Advisors, который работает на рынках 48 лет, считает, что грядет 80 процентный обвал фондового рынка. Он предупредил, что рост инфляции заставит ФРС ужесточить политику раньше, чем ожидают инвесторы. Падение будет самым большим с 1929 года. Это высказывание Хантера было опубликовано месяц назад.

Соотношение долга к ВВП приближается к рекордно высокому уровню.

Деньги, которые инвесторы занимают для размещения на фондовом рынке, также исторически высоки.

ФРС не сможет игнорировать эти уровни инфляции, и будет вынужден проявить жесткую позицию в отношении политики, так как инфляция достигла своих максимумов за последние 30 лет. Шестой месяц подряд показатели инфляции выше ожиданий экономистов. Индекс потребительских цен, основной показатель инфляции, вырос на 5,4% в годовом исчислении. Октябрьские данные по инфляции, которые вышли 10 ноября, также оказались выше прогнозов аналитиков — уровень инфляции составил 6,2% при прогнозе в 5,9%. С большой вероятностью можно сказать, что ФРС в своём заседании, которое пройдет в начале декабря, будет повышать ключевую ставку. Кстати, план заседаний ФРС и другие интересные новости по инвестициям, вы найдете на моем телеграмм канале, который называется Инвестициям с Дмитрием Хрусталёвым, также я там оперативно публикую все свои сделки и мой инвестиционный портфель.

Так вот, если ставка ФРС будет повышена — это повлечет за собой несколько факторов: первый — это корректировка фондового рынка, а второй — это укрепление доллара ко всем мировым валютам, естественно это будет непосредственно влиять на рубль. Я думаю при развитии и такого сценария мы увидим доллар выше 75, а насколько выше — об этом я записал отдельное видео, кому интересно, смотрите https://www.youtube.com/watch?v=JlIskFJUyz4&t=2s

Но если ФРС не повысит ставку, исход развития событий может быть намного хуже чем просто коррекция рынка. Скорее всего мы столкнемся со стагфляцией, которая намного хуже рецессии. Напомню, что стагфляция — это когда во время рецессии происходит быстрое повышение цен, то есть инфляция.

График отношения инфляции к фондовому рынку

Что касаясь последнего заседания Джером Пауэлла, он сказал, что инфляция будет находится на высоких значениях недолго, но как мы видим этот не так. Он только был прав в том, что многие проблемы в экономике были связаны с пандемией, энергетическим кризисом, проблемами с запасами и проблемами с цепочками поставок.

Хантер не вдается в подробности, как именно такое ужесточение будет выглядеть для ФРС, будь то повышение ставок или более серьезное уменьшение покупок активов, чем на 15 миллиардов долларов в месяц, которые, по словам Пауэлла, будут снижаться, начиная с конца ноября. В настоящее время ФРС покупает активы на 120 миллиардов долларов в месяц.

Хантер считает, что последствия ужесточения мер, которые, по его мнению предпримет ФРС после того как увидят, что инфляция не уменьшается и не находится на одном уровне, а увеличивается, то эти меры приведут к падению акций примерно на 80% в ближайшие три-шесть месяцев, что станет самым большим падением с 1929 года.

В то же время Хантер настроен оптимистично. Недавно он пересмотрел свою краткосрочную целевую цену S&P 500 до 5300 с 5000 и сказал, что, возможно, она может достичь 6000 из-за чрезмерно бычьего отношения инвесторов. Но когда инфляция достигнет неожиданного уровня, все это рухнет, сказал он.

«Я думаю, что мы здесь здорово прокатимся», — сказал Хантер. «Пристегните ремни безопасности, потому что, я полагаю, в ближайшие 3-6 месяцев войдут в историю».

Вот какая интересная ситуация получается, если у вас есть хоть какой-то капитал и вы желаете его сохранить или приумножить, то хранить в ЛЮБОЙ валюте не имеет смысла, так как инфляции сейчас подвержены многие валюты стран. Чтобы сохранить ваши средства от инфляции, необходимо инвестировать их в акции. Но вот какая дилемма — сейчас рынок перегрет и вероятность этого снижения растёт. Даже если не ориентироваться на высказывания Хантера, а посмотреть на макроэкономические показатели, то увидим, что мы очень быстро прошли стадии «Рецессии» и «Подъёма», а сейчас находимся на «Пике» экономического цикла. После стадии «Пик», которая длится в среднем 2 — 3 года, следует фаза «Рецессия». Напомню, что эти стадии, в среднем, имеют длительность около 6 лет. Но мы прошли эти этапы экономических циклов за год ( как мы знаем, рецессия была в 2020г.) за счёт больших денежных стимулирований, которые не только быстро вывели экономику из рецессии, но и быстро разогнали её к пику. Кстати для стадии «Пик» как раз характерно повышение инфляции, но здесь я хочу сказать, что инфляция сейчас добралась до сильно больших уровней. И при таких значениях она никому не выгодна. Поэтому ужесточение денежно кредитной политики стран — это необходимая мера для нормализации инфляции. А для стадии рецессии характерно повышение ставок. Вот к этому всё и идёт.

Что касаясь Хантера его взгляды может и подходят под текущее положение дел. Но вот 80% падение вряд ли будет. Даже самые медвежьи аналитики среди крупнейших банков Уолл-стрит рассматривают откат примерно на 20% как наихудший сценарий.

А вот его ближайшая цель в размере 5300 для S&P 500 значительно превышает самую высокую цель на конец года на Уолл-стрит в 4825, принадлежащую Крису Харви из Wells Fargo.

Тем не менее, на Уолл-стрит существует некоторый уровень скептицизма по поводу того, насколько могут вырасти акции. Индекс S&P 500 вырос на 103% за последние полтора года. Оценки, в зависимости от того, какой показатель используется, находятся на рекордно высоком уровне или близки к нему. Ниже приведены текущее соотношение цены к прибыли и отношение общей рыночной капитализации к ВВП, известное как показатель Уоррена Баффета.

Средний целевой показатель цен S&P 500 на конец года среди аналитиков Уолл-стрит составляет около 4600, что ниже текущих уровней 4700. В долгосрочной перспективе некоторые аналитики предупреждают о слабой доходности. Савита Субраманьян из Bank of America, например, недавно заявила, что банк ожидает 0% прибыли доходности акций в течение следующего десятилетия, за исключением дивидендов.

Никто не знает наверняка, что ждет акции впереди. Именно поэтому я и буду продолжать регулярные ежемесячные покупки активов, хоть и понимаю, что рынок ждёт падение, но вот когда — неизвестно. У меня есть определённая подушка безопасности для инвестиций и теперь я думаю стоит ли её сейчас инвестировать и копить новую, или лучше держать кэш, но тогда их сожрет инфляция. А что думаете вы по этому поводу? Пишите в комментариях!

Всем успешных инвестиций!

👉🏻 Telegram канал —https://t.me/Investhrust

👉🏻 YouTube канал —https://www.youtube.com/channel/UCphcYgtKJxn0BAMiBhRvMXw

теги блога Dmitriy Invest

- AAPL

- alibaba

- Amazon

- Apple

- forex

- Intel

- ipo

- Microsoft

- Nvidia

- rub

- S&P500

- stocks

- tesla

- usd

- акции

- акции роста

- Акции РФ

- акции США

- анализ

- аналитика

- Байден

- Девальвация

- деноминация

- дивиденды

- доллар

- Доллар рубль

- евро

- Илон Маск

- инвест фьюче

- инвестирование

- инвестиции

- инвестиции без риска

- инвестиции в акции

- инвестиции в акции США

- инвестиции в будущее

- инвестиции в Китай

- инвестиции для начинающих

- инвестиции для новичков

- инвестиции для чайников

- инвестиции с нуля

- Инвестиционный портфель

- инвестор

- инвестору

- инфляция

- какие акции вырастут

- какие акции купить

- какие акции покупать

- Кибербезопасность

- китай

- китайские акции

- когда покупать валюту

- когда покупать доллар

- куда вложить деньги

- куда инвестировать

- курс доллара

- курс рубля

- мнение по рынку

- мой инвестиционный портфель

- Нефть

- Новости

- новости рынков

- обвал фондового рынка

- Обзор акций

- обзор рынка

- Облигации

- полезно знать

- прогноз доллара

- прогноз курса доллара

- прогноз курса рубля

- прогноз рубля

- Россия

- рубль

- рынок США

- с чего начать инвестировать

- с чего начать инвестиции

- с чего начать покупку акций

- сша

- тесла

- тинькофф

- Тинькофф Инвестиции

- топ акций

- торговые сигналы

- трейдинг

- Уоррен Баффет

- Финансовая грамотность

- Финансовая независимость

- финансы

- фондовый рынок

- фондовый рынок

- фондовый рынок для начинающих

- форекс

- ФРС

- Что будет с долларом

- что будет с рублем

- экономика

- ютуб

- ютубканал

Рынок акций падает примерно:

10% — раз в год

20% — каждые несколько лет

30% — раз в десятилетие

50% и больше — несколько раз за столетие

Больше денег теряется в ожидании обвала, чем на нём самом.