S&P500

📌 Американский рынок: рост на плече и тень глубокой коррекции

- 16 ноября 2025, 15:46

- |

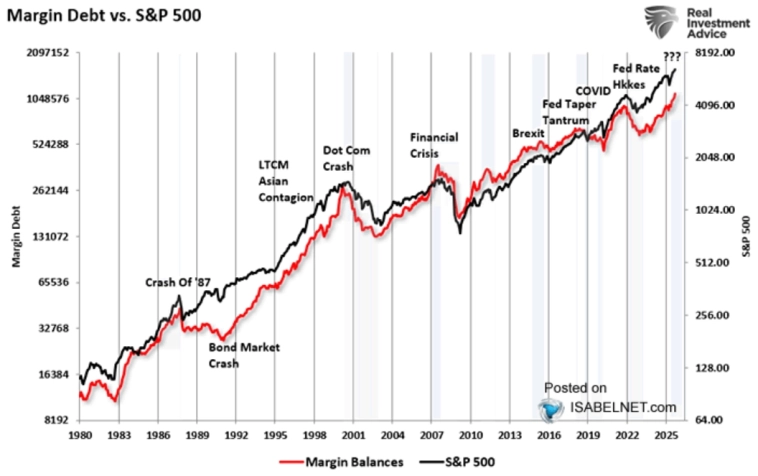

📈 Плечо снова растёт — и быстрее рынка

По итогам месяца объём маржинального долга на биржах США увеличился ещё на $57 млрд, достигнув нового исторического максимума — $1.184 трлн.

Но самое важное — не абсолютные значения, а структура этого роста.

В 2025 году зависимость динамики индекса S&P 500 от маржинального долга усилилась до уровня, который сложно игнорировать: фактически, каждая новая волна роста индекса сопровождается аналогичным всплеском кредитного плеча.

Это означает, что рынок поднимается не на базе фундаментального спроса, а на заёмных деньгах, что всегда увеличивает вероятность масштабных обвалов.

⚠️ Свободный кэш не растёт — а плечо на максимуме

Особенно опасная часть — это состояние маржинальных счетов.

Свободные остатки — тот самый «воздушный мешок безопасности», который инвесторы обычно держат для страховки — остались на прежнем уровне.

В то время как маржинальный долг вырос, соотношение долг / свободный кэш достигло нового исторического значения:

( Читать дальше )

- комментировать

- 375

- Комментарии ( 0 )

Проиграют все.

- 16 ноября 2025, 09:29

- |

-«Как мне кажется, нужно сказать несколько слов о (возможном) обвале на финансовых рынках США. Прежде всего, если (точнее, когда) он состоится, обвалятся не только ИИ-компании, но и всё остальное. Потому что эмиссия денег на поддержку спроса идёт под рост капитализации фондового рынка.

Масштаб этого спада примерно оценён в „Воспоминаниях о будущем“. Сейчас он, конечно, ещё несколько вырос, но точно оценить сложно, слишком виртуальна сегодня экономика США. Как говорится, скоро увидим. Но реальная часть этой экономики упадёт раза в два. Хотя… М.б. она уже упала и заменена китайской/вьетнамской, сейчас сказать сложно.

Далее. 19 ноября, которого все ждут, скорее всего, будет фальстартом. Многие сейчас ожидают обвала (см. сообщение, ответом на которое является этот текст), а вот его-то и не будет. И — с лохов, которые планируют падение, снимут часть денежек.

А потом начнётся „рождественское ралли“. И вот тут-то самое оно рынок обрушить… И снова снять с лохов денег (маржин коллы никто не отменял). Разумеется, по итогам проиграют все. Но на первом этапе кукловоды получат очень большую прибыль.

( Читать дальше )

📉 Акции США - Итоги недели - Прогноз / Ретроградная ничья между быками и медведями

- 15 ноября 2025, 12:59

- |

📉 S&P 500 — 16-я неделя базового цикла (в среднем 20 недель), который начался на экстремум-прогнозе 4 августа. В первую неделю ретроградности Меркурий предстал во всей своей красе. Энергичный бык в понедельник-вторник сменился агрессивным медведем в среду-четверг. Все эти бодрые движения закончились безрезультатным закрытием рынка в пятницу — на том же уровне, что и неделю назад. Классическое поведение ретро-Меркурия: неожиданные резкие развороты и частые разнонаправленные ценовые движения — о ретро-Меркурии см. индекс постов.

👉 По закрытию в пятницу индекс DJIA сформировал медвежью дивергенцию, а индексы S&P и NASDAQ — более низкие пики. При этом S&P и NASDAQ сформировали двойное дно и бычьи свечи. Текущий базовый цикл достаточно зрелый (16 недель) для достижения своего дна. На этом техническом фоне с понедельника 17 ноября ожидается серия сильных геокосмических аспектов, которые на фоне ретро-Меркурия могут внести в движения индексов определенную сумбурность.

👉 На прошлой неделе я писал: «Медвежья неделя закончилась бычьей свечой, которая смогла оттолкнуться от дневной МА50.» Эта свеча позволила открыть длинную позицию на экстремум-прогнозе 10 ноября. В среду 12 ноября появился сигнал на продажу, который позволил перевернуться и зашортить рынок с учетом экстремум-прогноза для нефти 11 ноября.

( Читать дальше )

Пятничный поцелуй

- 15 ноября 2025, 06:42

- |

Уходящая неделя была богатой на события разных порядков и направлений, но все они говорят об одном: рынки нуждаются в поддержке ФРС.

Шатдаун прекращен, но ликвидность на рынки ещё не поступила.

Изъятая ликвидность мифином США из системы во время шатдауна в размере более 200 млрд долларов – это много, но нехватка ликвидности не ощущалась бы так остро, если бы на рынках оставалась денежная подушка, обратное репо говорит о том, что копилка давно разбита:

На фоне неспособности удержать ставку овернайт в установленных пределах ФРС завершает QT и начинает обсуждение о покупке ГКО США на баланс.

Но риторика остается нарочито спокойной: резервов достаточно, но мы скоро начнем расширять баланс.

В это время ЦБ Канады без лишних дискуссий начинает покупку ГКО Канады на свой баланс, а ЦБ Канады является самым умным с момента первого срока Трампа, ибо ранее ФРС опережала все ЦБ мира, а теперь даже ЕЦБ быстрее реагирует на ситуацию, нежели ФРС.

Резкое падение рыночных ожиданий на снижение ставки ФРС в декабре прилетело вдогонку к острой нехватке ликвидности.

( Читать дальше )

Началось или фальстарт?

- 14 ноября 2025, 20:18

- |

Текущая неделя прошла с лёгкой грустинкой на фондовых рынках США: с 10 по 14 ноября большинство индексов скорректировались. Основные причины — охлаждение ожиданий по снижению ставки ФРС в декабре, продолжающийся кризис с данными из-за приостановки работы правительства и переоценка технологических и ИИ-акций.

По данным аналитиков, сектор высоких технологий пережил самую слабую неделю с апреля: индекс Nasdaq‑100 упал около 3,1 %, а S&P 500 — примерно 1,6 %. Акции “великолепной семёрки” и всего технологического сектора оказались под давлением, в том числе, из-за опасений относительно расходов на ИИ.

В целом, картина недельной динамики не выглядит чем-то устрашающим, но, на момент открытия рынка сегодня, совокупные недельные потери в капитализации The Magnificent 7 составили около $1+ трлн!

На фоне не сильно позитивной недели, сразу начались рассуждения о размерах здоровой коррекции (10-20-30%%), пузыре в ИИ и том, насколько же похорошели показатели P/E при СобяТрампе. Открыли-посмотрели: даже не особо понятно, какая должна быть коррекция, чтобы Интелу стало хоть немного лучше😁

( Читать дальше )

#SPYF - 12.25, Фьючерсный контракт

- 14 ноября 2025, 14:23

- |

▪️Тип сделки: Лимитный ордер на покупку

▪️Цена: 667

▪️Тейк профит: Открытый

▪️Стоп лосс: 656.29

▪️Актуален: Сегодня до 23:30 по Мск

▪️Комментарий:

Сегодня рассмотрим сценарий по фьючерсу на индекс S&P 500 (котировки ММВБ). На данный момент цена актива демонстрирует коррекционное нисходящее движение в рамках глобального восходящего тренда. Напоминаю, инструмент торгуется вблизи исторических максимумов, и глобальная тенденция остается восходящей. Соответственно, при такой формации наиболее рационально продолжать рассматривать точки входа на покупку, так как сделки по тренду всегда идут с повышенным потенциалом. Ниже текущей цены сформирована ключевая область поддержки 665.44–663.14 на старшем таймфрейме. Такие диапазоны, как правило, в приоритете. При ретесте нижней границы данного диапазона цена уже демонстрировала локальные восходящие движения, однако теста верхней границы пока не было. Если учитывать тот фактор, что на мировых котировках в этом диапазоне сформирован крупный лимит покупателя, текущая формация создаёт условия для поиска точки входа в лонг.

( Читать дальше )

1 триллион капитализации…потерял вчера фондовый рынок США

- 14 ноября 2025, 13:09

- |

Фондовый рынок США вчера потерял 1 триллион капитализации…

Паника.

Aromath предупреждение ⚠️ выдавал ранее:

t.me/AROMATH/10492?single

+

t.me/AROMATH/10534?single.

После коррекции надувать будем с новой силой 🔮

В идеале бы, конечно, флэш-крэш очередной от Трампа в стиле апрельского увидеть и прожить — тогда все просто и понятно снова будет.

AROMATH — едко и метко о фондовом рынке.

Будет ли ралли SiP500 (ES) или ждем сценарий .com ?

- 14 ноября 2025, 11:40

- |

Добрый день. Все больше разговоров про ожидание обвала американского фондового рынка. Снова и снова, а потом рынок продолжает рост как не в себя))) Хотя сейчас действительно почти все говорят про переоцененные акции на фоне ожиданий роста от внедрения ИИ, растущий мировой долг в 100+%% от мирового ВВП, но это все на 2026 год и дальше. Сейчас на дневном графике тревожная картина для индекса. Как бы не свалился в коррекцию. С одной стороны поле для шортов, с другой, сколько уже раз кричали «волки, волки...», а цена все выше.

Сегодня прочитал, что Майкл Бьюрри предсказал мировой финансовый кризис 2008–2009 годов и заработал на нем сотни миллионов долларов, ошибся с прогнозом обвала рынка акций, и его фонд с опционом на более чем миллиард долларов США ликвидирован!!!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал